相続税の申告をする上で、押さえておきたい7つのポイント

家族が亡くなったとき。哀しみとともに手続きをしなければならないのが「相続」です。

相続とは、亡くなった人が有していた資産を、配偶者や子ども、ご両親、兄弟姉妹(法定相続人といいます)に承継をする手続きです。

相続税の申告期限は相続があることを法定相続人が知ってから10か月以内。

この期間までに相続税の申告書を提出しなければなりません。

ただし、相続税の申告書を提出しなければならない方と、提出しなくてもよい方がいるため、そもそも相続税を申告するべきかどうかで悩む人が結構います。

申告が必要なのにも関わらず、もし手続きをしなかった場合には、罰則の対象になることも。今回は相続税を申告するべきかどうかの判断をするために、必要な知識を紹介します。また申告の際にはどのような資料が必要となるのかも合わせてみていきます。

この記事の目次

1.相続税の申告が必要な場合には、税務署からの申告書が届くのか?

相続税の申告が必要な場合、相続人の代表者宛てに税務署から申告書が届く場合があります。ここでポイントなのは、『明らかに相続税の申告が必要な人』に送られてくるという点です。つまり、申告が必要な場合でも申告書が送られてこないことがあるのです。申告書ではなくお尋ねの手紙が送られてくる場合もあるようです。

これらは税務署の判断で送られてきますが、来ないからと言って申告が必要ないわけではないので、申告が必要かどうかは自分で判断する必要があります。

税務署から相続税のお尋ねが届いた方が確認すべき6つのポイント

2.相続税の申告が必要なのは、どんなケース?

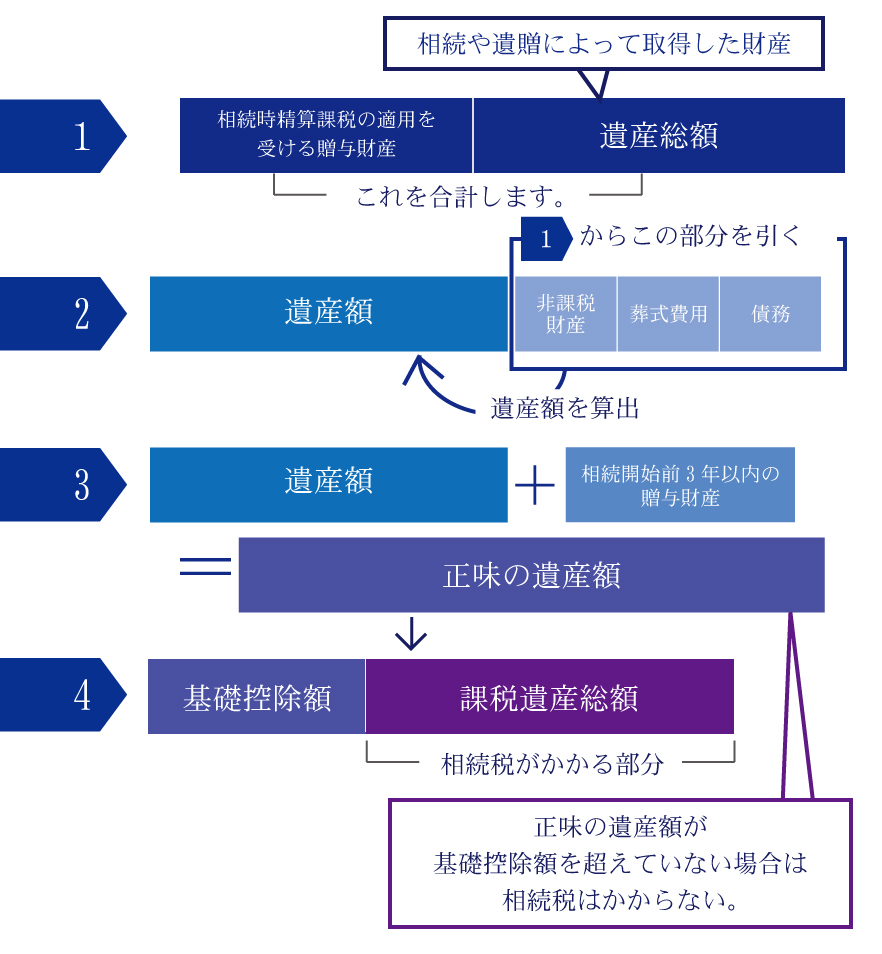

相続税の課税対象となるのは、亡くなった人から相続人が得た財産の合計額が、基礎控除額を超える場合です。図の4の部分に出てくる「課税遺産総額」にあたります。

平成27年度以降は、基礎控除額が「3,000万円+600万円×法定相続人の数」となり、以前にも増して申告が必要な人が増えました。計算式は若干複雑なので、自身で分からなければ、税理士などに相談するのが良いでしょう。

3.相続税の申告が要らないのは、どんなケース?

基礎控除額以下で課税財産の総額がゼロとなる場合には、相続税の申告は必要ありません。

ただし『小規模宅地等の特例』や『相続税の配偶者控除』を利用した場合には、仮に総額がゼロを下回ったケースでも申告する必要があります。

小規模宅地等の特例とは、相続された宅地について一定の条件の下で評価額を減らすことができる制度です。大きな節税につながるため、土地を相続する場合には利用している人も少なくありません。また相続税の配偶者控除は文字通り、配偶者の相続税の課税を引き下げるものです。これらを利用している場合は申告が必須なので忘れないようにしましょう。

80%の評価減で相続対策可能に!?小規模宅地等の特例の6つのポイントとは

相続税の配偶者控除とは?配偶者は、1億6千万円相続しても無税なの?

配偶者の相続は控除額が大きい!配偶者控除とは?

4.相続税の申告には期限がある?

相続税の申告期限は、被相続人が死亡した日の翌日から数えて10カ月以内とされています。税金の支払い期限も同じなので覚えておきましょう。被相続人が死亡した時点での住所を管轄する税務署で届け出をし、納税をする必要があります。もしも相続した資産が現金でない場合には、税金を現金で納められないこともあるでしょうが、その場合には物納という手段もあるので知っておくと便利です。さらに一括で払うことができず、すぐには用意ができないという場合には延納という手段があり、支払いを延期することができます。

5.申告期限を守らなかった場合、どうなるのか?

(1)期限後申告書の提出が必要

申告を忘れてしまい期限が過ぎてしまった場合には、期限後申告書を提出する必要があります。形式は期限内の申告書と一緒ですが、罰金を支払わなくてはなりません。

(2)罰金の支払いが必要

申告が遅れた場合の罰金にあたる税金には、いくつか種類があります。期限後の納付であれば『延滞税』が14.6%課されることになっています。さらに期限が遅れて自主的に申告した場合には、『無申告加算税』が5%かかります(税務調査により期限後申告をした場合には10%)。また申告書の税額が少額だった場合に課せられる『過少申告加算税』(ケースにより10%か15%)や、事実を隠蔽するなどして場合に課せられる『重加算税』(ケースにより35%か40%)があります。なお申告期限までに提出をしたにも関わらず、新たに資産が見つかるなどして自主的に修正申告した場合には、加算税が免除されます。

6.申告書の作成の仕方は?

相続税の申告書は非常に複雑です。第1表から第15表まであり、中には付表が付いていることもあるので、作成する必要のあるものがたくさんあります。作成していく手順も1から順になっておらず、一般の人が作るには難しいと言えます。そのため税理士に頼むのが理想ではありますが、今回は代表的なものを順を追ってみていきます。

(1)財産について、誰がどれだけ取得したかを明らかにする

まず、財産をどれだけ相続したか、また債務はどれだけかを集計し、『課税価格』と呼ばれる金額を求めます。

・第9表「生命保険などの明細書」

被相続人が死亡したことによる生命保険の支払いがあった場合に記載します。生命保険には非課税となる部分があるため、それも含めて計算します。

・第10表「退職手当金などの明細書」

被相続人が会社に勤めている途中で死亡した場合で、死亡退職金をもらった場合に記載します。こちらも生命保険と同様で非課税となる部分があるので計算をします。

・第11・11の2表の付表1、付表2など「小規模宅地等についての課税価格の計算明細」

先に説明した、小規模宅地等の特例を使用する場合に記載します。

・第11表「相続税がかかる財産の明細書」

生命保険や退職金、小規模宅地等の特例以外にも相続でもらったすべてを含めて、記載し集計します。

・第13表「債務及び葬式費用の明細書」

相続税を計算するうえで、借金などの債務や葬儀費用などはマイナスで計上することができます。この表を用いて集計します。

・第15表「相続財産の種類別価額表」

上記2つの内容について、財産の種類ごとに分けて表にします。

・第1表「相続税の申告書」

相続で得た財産とマイナスとなる債務などを集計し、最終的な課税価格を計算して割り出します。

(2)納付税額の基になる金額はいくらかを明らかにする

算出相続税額を計算します。これは財産をもらった人の納付税額の基となる金額のことです。

・第2表「相続税の総額の計算書」

(1)で集計した課税価格を、全員分合算して、被相続人が残した財産全体にかかる相続税を求めます。これを相続税の総額と言います。

・第1表「相続税の申告書」

上の手順で計算した相続税の総額を、(1)で計算した課税価格の比率で相続人全員に割り振ります。これにより出るのが算出相続税額となります。

(3)納付税額はいくらかを明らかにする

財産を得た人ごとに控除額をマイナスして、納付税額を割り出していきます。

・第5表「配偶者の税額軽減額の計算書」

被相続人の配偶者である場合には、ここで相続税の配偶者控除の計算を行います。

・第6表「未成年者控除額、障害者控除額の計算書」

相続人が未成年者である場合や障害者である場合にも、控除の適用を受けることが可能です。ここでその計算をします。

・第1表「相続税の申告書」

上での2つの手順で求めた控除額を、(2)で求めた算出相続税額からマイナスします。ここで出てきた数字が納付するべき税額ということになります。ここで紹介したものは主なものですが、それ以外にも財産の評価額を計算する際に使用する書類などもあります。

7.申告書の添付書類はなにがあるか?

すでに説明した申告書の他にも、添付書類として必要なものがいくつかあります。代表的なものを紹介します。

・被相続人の出生から死亡までの戸籍謄本、除籍謄本

・遺言書、遺産分割協議書のコピー

・相続人全員の印鑑証明書

・財産評価額の計算の根拠としたもの

以上が、申告書の作成方法と主な必要書類となります。国税庁のホームページでは、記載例など分かりやすく紹介されていますので、そちらを活用すると良いでしょう。

国税庁HP:相続税の申告書等の様式一覧(平成28年分用)

1週間でできる!相続に必要な書類を迅速に集めよう

8.申告をする際には、どのような税理士に頼めば良いか?

税理士と一言で言っても、実は専門分野があります。個人事業主向けに所得税の申告を専門としている人もいれば、相続税の申告を得意としている人もいます。相続税の申告を依頼する場合は、必ず相続税専門の税理士に頼むようにしましょう。

相続税の申告は自分でできる?税理士にお願いする?税理士を選ぶポイント3つ

ネットに騙されないで!本物の相続専門の税理士を選ぶための3つのポイント

まとめ

相続税の申告については、相続税の申告が必要か、必要でないかを理解することが重要です。平成27年度の改正で基礎控除額が引き下げられたことにより、相続税に関係する人も増えています。申告書は10ヶ月以内に作成しなければなりませんので、しっかりと理解しておきましょう。控除が適用されるかどうかの判断など難しい部分も多々見受けられますので、相続専門の税理士に相談することで、節税が可能になるケースもあります。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続税編