1週間でできる!相続に必要な書類を迅速に集めよう

相続問題というのは、急にやってくるものです。突然家族の誰かが亡くなって、いきなり相続の話が出てくることは誰にでもあり得る話です。

でも、いざ自分が相続をする立場になっても、あまりに急なことで何をすべきかが分からず、何も対策が取れない人が多いのです。相続の際には様々な手続きが必要で、それらの手続きには数多くの書類が必要となります。

書類は、自分で集めるもの、作成するもの様々なものがあり、その種類も多岐に渡ります。

相続が発生した際の各種手続きに必要な書類の集め方や一部相続書類の書き方についてご説明します。

この記事の目次

1.手続きのトータルイメージをつかもう

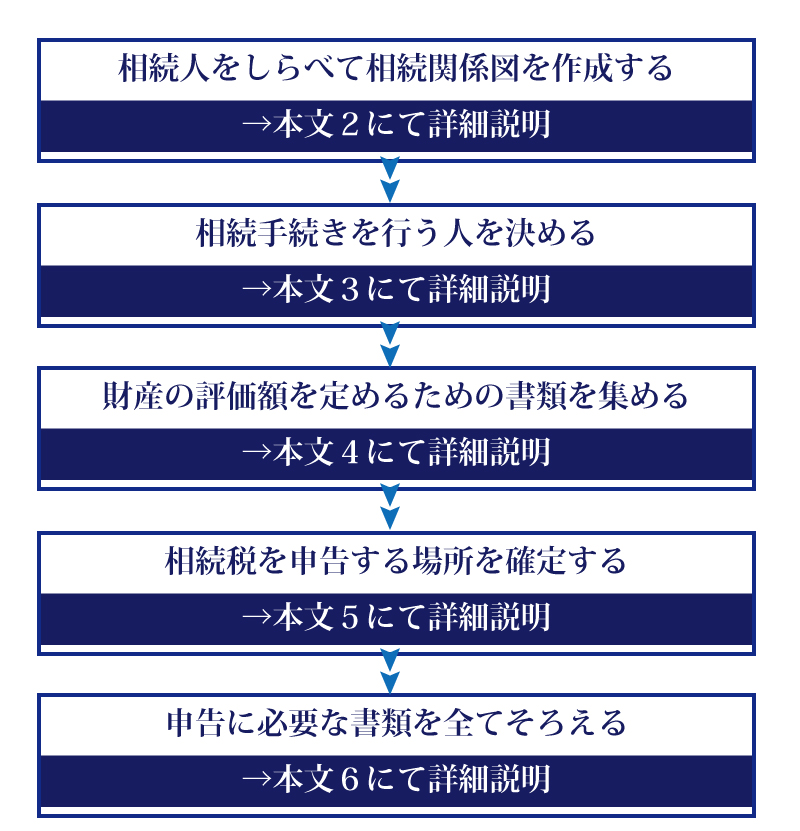

まずは相続手続きの流れを簡単にご説明しますので、手続きの流れのイメージをつかんでください。

最初に、相続人が誰かを調べ、被相続人との相続関係図を作ります。

続いて、実際の相続手続きをする人を決定し、財産の評価額を定めるための必要書類を集めます。

相続税が発生する場合は、相続税の申告をする場所を確定し、申告に必要な添付書類を全てそろえます。

この一連の手続きの中で最も大変な作業なのが、書類を集めることです。書類関係のことは非常に難しく、経験のない方には大変な苦労となるので専門家にお願いするのがベストでしょう。ただ、中には自身で行う人もいます。その場合、どんなことが必要なのでしょうか。

2.相続人を調べて相続関係図を作成するには何が必要?

相続とは亡くなった人の財産を相続人へ移すことですから、主役とも言える相続人が誰であるのかを知ることが第一段階と言えます。きちんと調べてみると意外な人の名前が相続人としてあがってくるかもしれません。

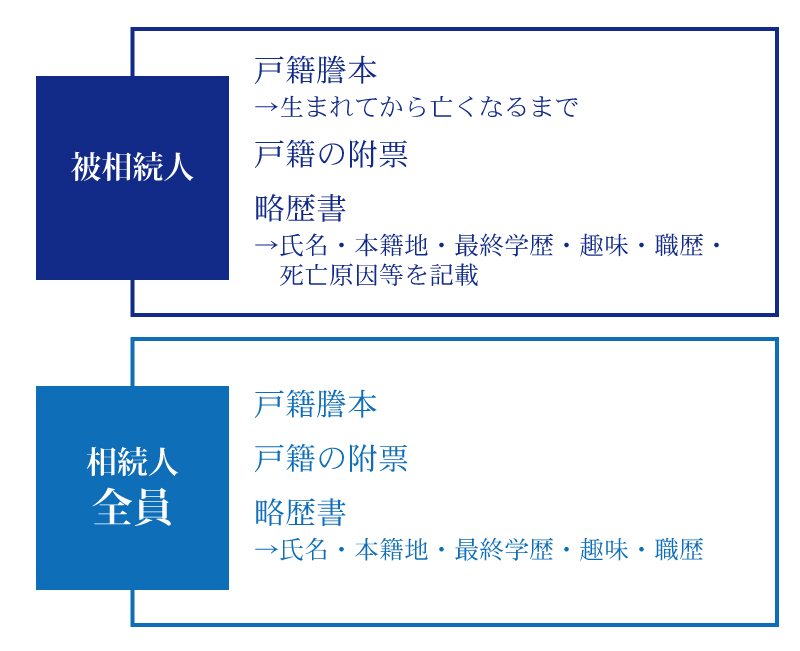

具体的には、亡くなった人が生まれてから亡くなるまでの戸籍謄本と戸籍の附票、相続人全員の戸籍謄本と戸籍の附票、亡くなった人の氏名、本籍地、最終学歴、趣味、職歴、死亡原因を記した略歴書、相続人全員の略歴書などの資料を取得した上で、相続人関係図を作成することになります。

戸籍とは出生、死亡、結婚などの記録であり、戸籍の附票とは住所の移転履歴で、戸籍の住所と住民票に記されている住所とを繋ぐもののことです。

亡くなった人の最後の本籍地の役所で、戸籍、改製原戸籍、除籍の全てを取得することができます。生まれてから亡くなるまでのすべての戸籍などがそろえばこれで終わりですが、その役所になければ、本籍の移転先の役所に戸籍などを請求することも求められます。さらに、亡くなった人の死亡時の住所が登記簿上の住所と一致していない場合には複雑になります。その場合、住所のつながりがつくように住民票の除票や戸籍の附票も取得する必要がありますから覚えておきましょう。

こうした資料は集めるだけでも時間やコストがかかりとても大変な作業です。そして、専門的な知識がない人が必要書類を完璧に集めることは困難なので、相続について幅広い知識を持つ専門家に任せるほうが賢い選択と言えるでしょう。

相続関係図って一体どんなものなの?

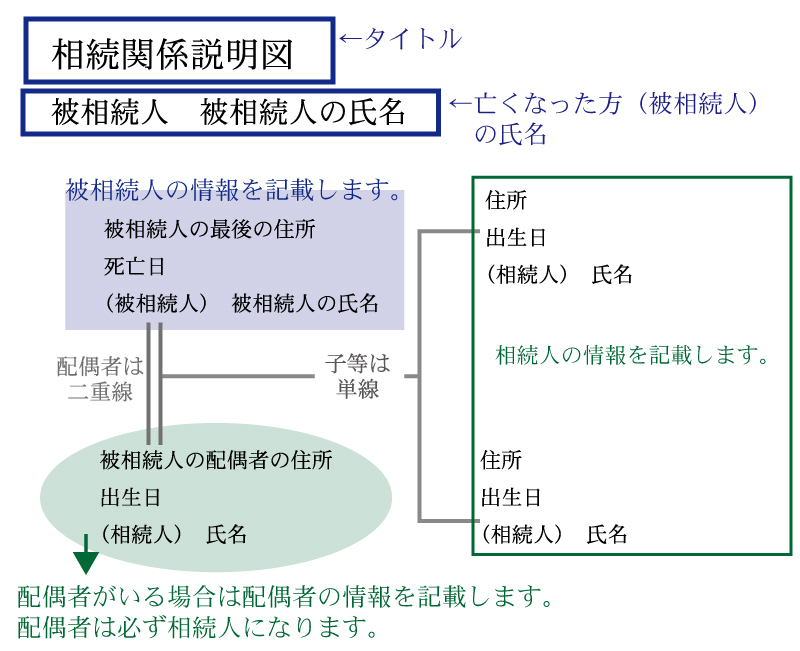

相続関係説明図とは、相続人が誰であるかを明確にするため、図式化したものです。戸籍収集を完了させて相続人が分かってから、この相続関係説明図を作成する必要があります。

相続関係説明図はどうやって書くの?

相続関係図は手書きでも、パソコンのフリーソフトなどを使って作成しても良いです。

手書きの場合は、書類が修正されたり書き換えられたりするのを防ぐためにボールペンなどで記載することで正式な書類となります。

この相続関係説明図に記載するのは、 相続権のある相続人だけです。作成する際には相続人を確定させていることが条件となります。もしも、相続人が足りない場合には、せっかく作成した相続関係説明図は無効となってしまいます。

被相続人の血縁関係が複雑な場合や代襲相続が発生する場合には戸籍を正確に読み解いて作成する必要がありますので、難しい場合はやはり専門家に依頼することがベストでしょう。

3.誰が相続税の手続きをするの?

相続税の手続きをする人にも2つの立場があります。

1つ目は、相続税を払わなければならない人です。その人は当然相続税の申告をしなければなりません。

2つ目は、小規模宅地等の特例や配偶者の相続税額軽減などの特例措置を利用して税額がゼロになる人のケースです。ゼロになる場合でも、やはり相続税の申告をしなければならないので注意しましょう。

これは被相続者が亡くなってから10ヶ月の期限内に申告する必要があります。

4.相続税がゼロでも財産評価は必要なの?その必要書類とは?

相続税を払う必要がないとしても、相続する財産評価と財産評価明細、財産目録といった書類を作る必要があります。

(1)財産評価のために必要なもののリスト

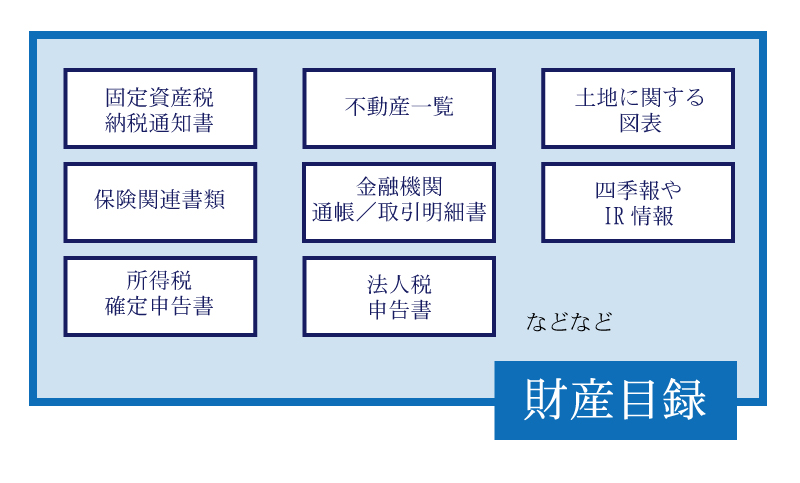

財産評価に必要な書類のうち代表的なものだけあげておきます。

固定資産税納税通知書、不動産の一覧、土地に関する様々な図表、保険関連の書類、銀行関連では通帳や取引明細書などの書類、四季報やIR情報、所得税確定申告書や法人税申告書など代表的なものだけでも非常に多くの資料があります。これ以外にもたくさんの書類をそろえることが求められます。

これらの書類を資料として、財産評価明細書が作られます。そして、最終的な財産をまとめたものが財産目録です。

ここからわかるように、財産評価は非常に複雑な作業です。相続税について専門知識を持つ税理士に依頼した方が良いでしょう。税理士の力量で評価額が変わってくることも多いので、相続税に特化した税理士かどうか確認して選ぶのが良いでしょう。

(2)財産評価の時に必要な書類とは?

財産評価の時にもたくさんの資料が必要になります。建物や土地、有価証券、定期預金、銀行預金、生命保険、死亡退職金、葬式費用、非上場株式、贈与しているものの情報など、数多くの資料を集めて申告します。こうした資料をもらえる場所を確認しておきましょう。

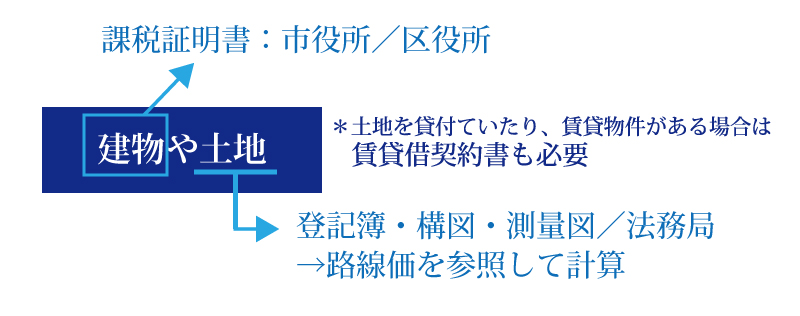

建物に関しては市役所や区役所に行って課税証明書をもらい、それを評価額とします。

土地は法務局で登記簿、公図、測量図を集めます。国税庁のホームページより路線価図を参照して評価額を計算したり、役所で課税証明書をとってきて計算することになります。

また、土地を貸し付けていたり賃貸のアパートを建てていたりする場合は、賃貸借契約書も必要です。

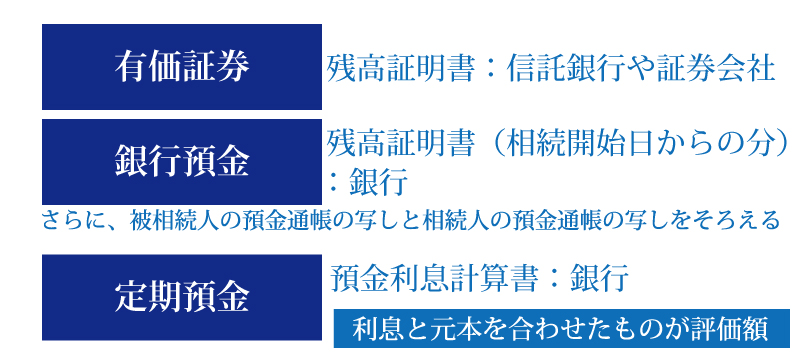

有価証券は、信託銀行や証券会社に行って残高証明書をもらって口座残高を調べます。

銀行預金は相続開始日の残高証明書を銀行からもらい、亡くなった人の預金通帳の写しと相続人の預金通帳の写しをそろえます。

定期預金は預金利息計算書を受け取り利息と元本を合わせたものが評価額となります。

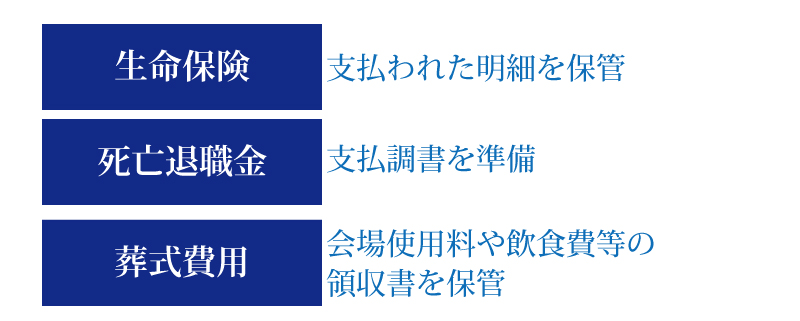

受取人の口座に保険金額が支払われる生命保険は、支払われた明細を保管しておきます。

死亡退職金が支払われる場合、支払調書を準備します。

葬式費用に関しては会場使用料や飲食費などの領収書を必ず保管しておきましょう。

非上場株式に関しては法人税の申告書を取り寄せます。

贈与をしているものがある場合は、贈与契約書を用意しましょう。

5.相続税の申告書はどこに提出すれば良いの?

相続税の申告書は相続人がどこに住んでいるのかということには関係なく、亡くなった人が住んでいた場所を所轄する税務署長に提出することになります。

例えば、新宿に住んでいた人が亡くなったのであれば新宿を所轄する税務署、池袋に住んでいた人であれば池袋を所轄する税務署に提出するのが正解です。

なお、申告書はまとめて全員分のものを提出することが慣習となっています。相続人がそれぞれ好きなタイミングで提出することはできないので注意しましょう。

6.申告時に必要な添付書類とは?

(1)優遇措置なしの通常の相続税申告の際の必要書類とは?

優遇措置なしの相続ではどんな書類が必要になるでしょうか。

まず、相続人が誰か全てわかる戸籍謄本、遺言書があるならその写し、ない場合には相続人同士の間で行った財産分割協議書の写しが必要です。

また、相続人全ての印鑑証明書、精算課税贈与を受けている相続人がいる場合には、亡くなった人とその相続人の戸籍の附票の写しを提出することになります。

また、相続人が未成年である場合に限り代理人選任の審判証明書もそろえることになります。

(2)優遇措置を受ける際の申告で必要なのはどんな書類?

何らかの優遇措置を受ける場合には相続税の申告書に加えて必要な書類が定められています。

例えば、配偶者の税額軽減を受ける場合や小規模宅地などの特例を受けるケースです。配偶者の税額の軽減とは、配偶者が相続分まで、あるいは、1億6,000万まで財産をもらっても、相続税がゼロになるというシステムです。この優遇措置を受けるためには、亡くなった人のすべての相続人を明らかにする戸籍の謄本、遺言書の写しか遺産分割協議書の写し、相続人全員の印鑑証明書が必要です。

また、小規模宅地などの特例という優遇措置はいくつかの要件を満たせば不動産の評価額を最大80%まで減額してもらえる制度です。この措置を受けるためには、亡くなった人のすべての相続人を明らかにする戸籍の謄本、遺言書の写しか遺産分割協議書の写し、相続人全員の印鑑証明書が必要です。また、ある条件に該当する宅地については、それぞれ別途申告書を提出しなければいけません。

たとえば、居住用の宅地に該当すれば、80%減額が受けられますが、その場合、住民票の写しや戸籍の附票の写しも必要になります。また、事業の宅地に該当したら、事業用の宅地であることを証明するための書類をさらに提出しなければいけません。さらに、特定同族会社事業用宅地に該当するなら、特例の対象となる法人の定款、株数を明らかにするための書類も求められます。

相続税の配偶者控除とは?配偶者は1億6千万円相続しても無税になる?

小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

相続の登記をするときには、必ず必要になる遺産分割協議書の3つのポイント

7.まとめ

相続手続きに必要な書類を上げましたが、たくさんの書類が関係し、複雑であることが窺えたのではないでしょうか。専門知識がない人が自分で行うと、時間がとられてミスも多くなるでしょう。相続の専門知識が豊富な税理士を選んで一から任せるのも、時間と労力の削減になる良い方法です。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続手続き編