相続税の配偶者控除とは?配偶者は1億6千万円相続しても無税になる?

自分の妻や夫が亡くなった場合、相続税の配偶者控除が利用できます。

配偶者控除とはどのようなもので、どのくらいの税額が軽減されるのでしょうか。

配偶者控除の利用により納税額が変動し大きな節税効果をもたらす場合があるので、相続税の配偶者控除の制度を正確に理解しましょう。

この記事の目次

1.相続税の配偶者控除(配偶者の税額軽減)とは?

財産を所有していた人が亡くなった時にはその配偶者は必ず相続人となります。

|

※相続人の決定方法については、下記サイトをご参照ください。 |

相続税法では、残された財産の額が「配偶者の相続分を乗じて計算した金額」に満たない場合には、相続税を納めなくてよいというルールになっています。これを相続税の配偶者控除(配偶者の税額軽減)とよびます。配偶者は高齢であったり無職であったりと今後の生活が保障されていないケースが多いことから、被相続人死亡後の生活費の確保や生活保障を目的に設けられている特例です。

以下、具体的な例を使って解説させていただきます。

|

※相続分という言葉を知らなかった方は、下記サイトをご参照ください。 |

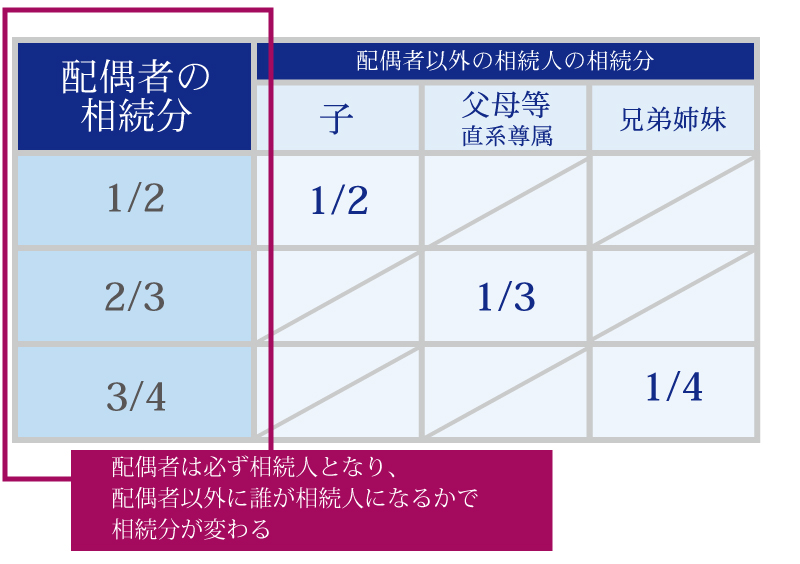

【相続分の図】

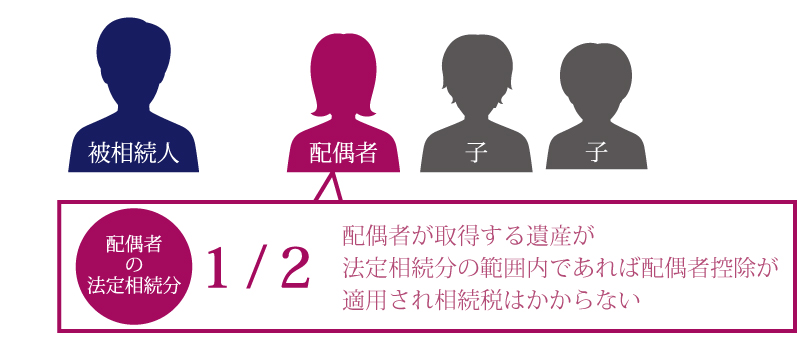

例えば、亡くなった方(被相続人)の配偶者と子供が相続人となる場合、配偶者の法定相続分(法律上のルール通りの相続割合)は2分の1となります。

このとき、配偶者が取得する遺産が遺産全体の2分の1の割合まで、つまり法定相続分の範囲内である場合には、相続税の配偶者控除によって配偶者にかかる相続税は0円ということになります。

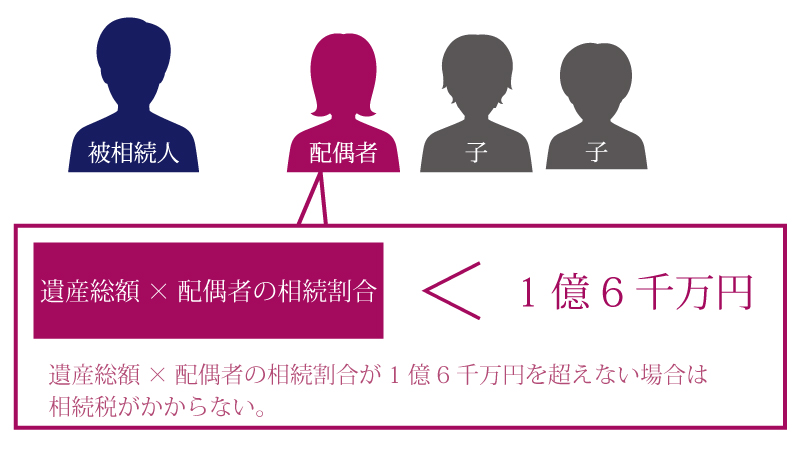

さらに、「遺産の総額×配偶者の相続割合」の金額、つまり配偶者が取得する相続財産が1億6千万円を超えない場合にも相続税はかからないことになっています。これは遺産の金額が少ない場合に、残された配偶者の生活に配慮した規定と言われています。

上記2点の条件をまとめると、配偶者が遺産を相続する場合、

(1)もらった財産が1億6千万円を超えない、あるいは(2)1億6千万円を超える場合でも法定相続分を超えない場合には、相続税は0円ということになります。

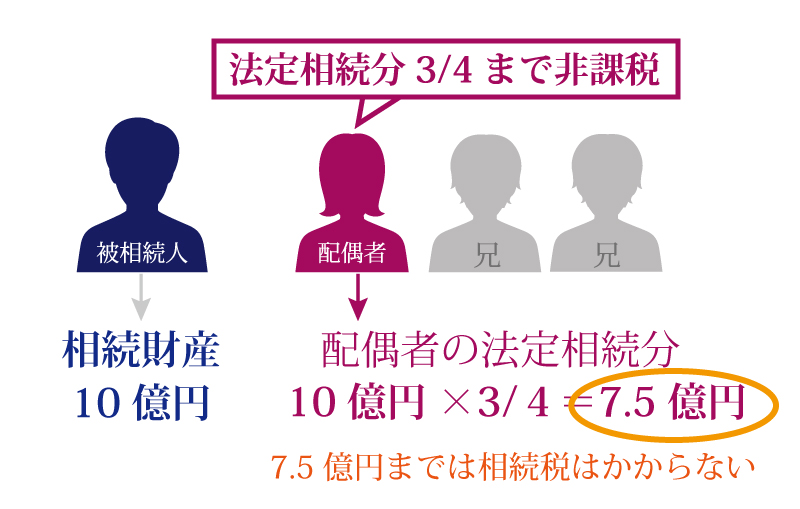

なお、配偶者の相続分は、相続人が配偶者と兄弟姉妹である場合には「配偶者4分の3:兄弟姉妹4分の1」となります。この場合は配偶者が相続する財産の割合が相続財産の4分の3を超えない場合(法定相続分の範囲内である場合)には相続税はかからないことになります。

例えば、相続財産が10億円で、配偶者と亡くなった方の兄の2人が相続人となる場合、配偶者の法定相続分は、10億円×4分の3=7.5億円ということになります。よって配偶者の相続財産がこの7.5億円を超えない場合には相続税はかかりません。

上記のケースにおいては、例えば配偶者が法定相続分を超えて9億円を相続した場合には相続税がかかりますが、法定相続分以下の部分は非課税となるため、法定相続分を超えた部分である1.5億円に対して相続税がかかることとなります。

贈与税の配偶者控除とは異なる

ここでは相続税の配偶者控除をご紹介していますが、贈与税の配偶者控除と呼ばれるものもあります。

配偶者控除という名前はどちらも同じですが、全く別物ですので、贈与税の配偶者控除と混乱しないようにしてください。

|

贈与税の配偶者控除については、下記サイトをご参照ください。 |

相続税の「基礎控除」と「配偶者控除」はどう違う?

相続税には「基礎控除」も存在します。

基礎控除は、税金が課税される財産の総額がいくらか?を計算するための概念です。

これに対して、配偶者控除は相続税の総額を計算した後に、各相続人が取得する財産の割合を乗じた後に控除する金額をいいます。

2.相続税の配偶者控除(配偶者の税額軽減)を利用するには

相続税の配偶者控除は既に述べた通り控除額が高額でメリットが大きいと言えますが、配偶者が相続するというだけで自動的に適用されるわけではありません。適用するための手続きが必要ですので注意が必要です。

まず前提として、相続税の配偶者控除の規定の適用を受けて相続税がかからない場合であっても、相続財産額が相続税の基礎控除額を超えていれば相続税の申告をする必要があります。もちろん遺産がほとんどなく基礎控除を超えない場合はそもそも相続税の申告は必要ありませんが、基礎控除を超えているにも関わらず配偶者控除の適用で税額がゼロになるケースですと、申告を忘れる、もしくは申告不要だと思い込んでしまい無申告になってしまうということが多々ありますのでご注意下さい。

配偶者控除の適用を受けるためには、相続税の申告書に配偶者控除の適用を受ける旨及び控除額の計算に関する明細を記載した書類、遺言書の写し、遺産分割協議に関する書類の写しなどを添えて提出する必要があります。

3.相続税の配偶者控除(配偶者の税額軽減)を利用するときの注意点

相続財産について「誰がどの財産を受け取るか」が決まっていますか?

配偶者控除の適用を受ける場合、必要書類として遺産分割協議に関する書類というものがあります。これは、相続人全員で遺産分割協議(話し合い)をして、全員がその内容で了解していることを記したものです。この時、単に遺産の総額に対する持分を決めるだけでなく、誰がどの財産を相続するのかまで明記していなければなりません。

この適用を受ける際、誰が相続するのかがはっきり決まっていない遺産は対象外とされていますので、遺産分割協議書を作るときには現金や不動産、骨とう品、株、出資証券など、遺産の内訳とその価値、品目ごとに相続する人を明記しておきます。

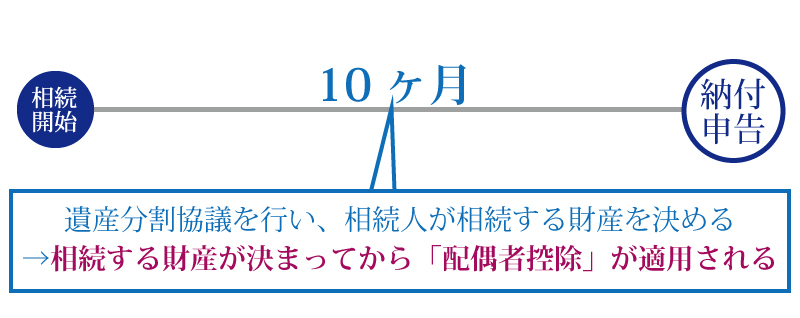

なお、相続税の申告期限は被相続人の死亡から10か月以内です。これを過ぎると所定の手続きをしない限りは配偶者控除の適用が受けられなくなりますので、遺産分割の話し合いは早めに進めるに越したことはありません。

「二次相続」まで考慮しておくことが大切です

被相続人の配偶者が亡くなった時の相続のことを「二次相続」と呼びます。

父か母、どちらかが先に亡くなった時に、その時の負担を減らすことばかり考えて配偶者に全額を相続させたりすると、この二次相続で夫婦両名の財産が遺産となり、子供にかかる相続税が更に高くなる可能性があります。

配偶者は、基本的に被相続人と年齢が近いため、被相続人が高齢であればあるほど、二次相続も近い将来のことと考えておいた方が良いでしょう。

相続対策は夫婦2人の財産から発生する予定の相続税の金額を考慮した上で考えていく必要があります。

トータルで発生する相続税の計算は税理士でないと正確に行うことは難しいことです。二次相続まで考慮した相続対策を考える場合には税理士に相談することをおすすめします。

「二次相続対策」とは?知らないと損をする。将来を見据えた節税対策

4.期限後申告となった場合でも相続税の配偶者控除(配偶者の税額軽減)は適用できる?

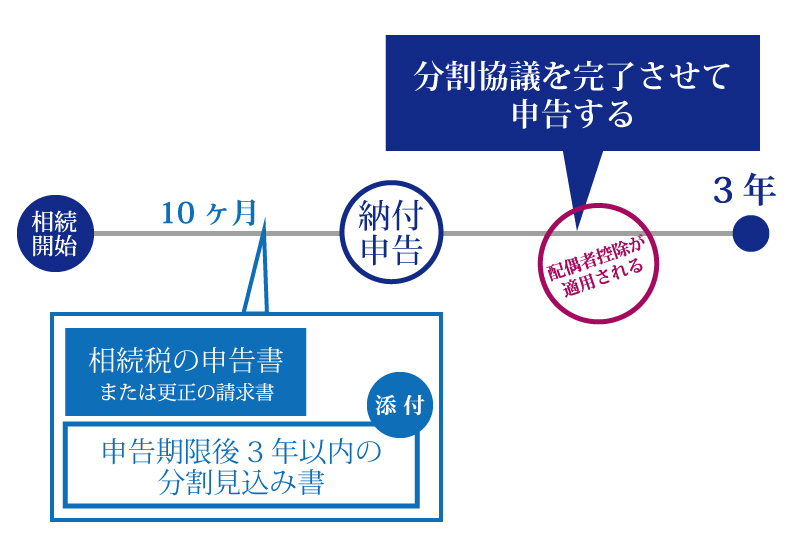

本来、相続税の申告期限(被相続人が亡くなった日の翌日から10ヶ月)までに遺産分割協議が完了していない場合には配偶者の税額控除(相続税の配偶者控除)を適用してもらうことができません。しかし、遺産分割協議がまとまらずに申告期限までに分割ができない場合は、所定の手続きを取ることで期限を過ぎても配偶者控除の適用を受けることが出来ます。

提出する相続税の申告書(または更生の請求書)に「申告期限後3年以内の分割見込み書」を添付し、かつ、申告期限までに分割が完了しなかった相続財産について申告期限から3年が経過する日までに分割協議が完了した場合には、相続税の配偶者控除の適用を受けることができます。

なお、調停や訴訟になっている、相続人の中に入院している人がいて話し合いができないなどのやむを得ない事情があって相続税の申告期限から3年以内に分割協議が完了できない場合には、管轄の税務署長の承認を受けることで、そのやむを得ない事情が解消した日の翌日から4ヶ月以内に遺産分割を完了すれば、相続税の配偶者控除の適用を受けることができます。

したがって、期限内に遺産分割を終える見込みがない場合でも、早めに税務署の手続きを進めておけばほとんどの場合で控除を受けられます。相続が発生して話が長引きそうなときなどは、先に税務署や税理士のところに相談に行っておいた方が、効率よく手続きを進められます。

相続税申告期限までに遺産分割協議がまとまらない場合の対策とは?

まとめ

相続税の配偶者控除(配偶者の税額軽減)は、配偶者の相続税の負担を軽くするための制度です。適用すれば高額の相続税が控除できるため、上手に利用することで、相続税を圧縮することができるでしょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続税編