みなし贈与財産と贈与はどう違う?みなし贈与のよくある事例をご紹介します

みなし贈与とは、その名の通り、「贈与」つまり相手に財産を与える行為があったと「みなす」事です。通常の贈与と違う点は、財産を無償であげるのではなく、「安く売る」や「負債を肩代わりしてあげる」など、相手に利益を与える行為である点です。

このため、みなし贈与ではまさか贈与税の対象となっているとは気づかず、贈与税の支払いを忘れてしまい税金滞納に陥るケースが増えています。そのような事がないよう、ご自身の行為がみなし贈与に当てはまらないか、今回の記事を参考に是非チェックしてみてください。

この記事の目次

1.みなし贈与も通常の贈与も贈与税の対象です

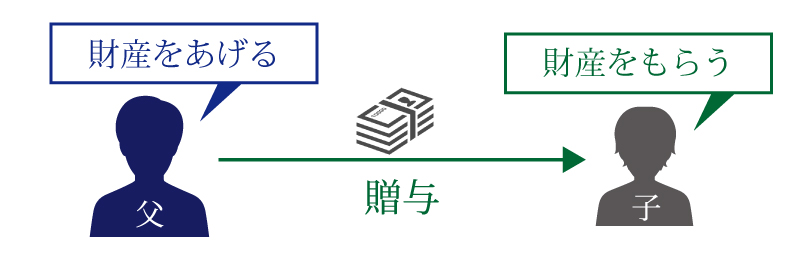

贈与とは、相手に無償で財産をあげることを指します。みなし贈与と贈与のいずれの場合で利益を受け取る場合も、受け取り側は贈与税を支払わなくてはなりません。

通常の贈与の場合は送る側が「(財産を)あげます」と相手先に伝え、相手側が「(財産を)もらいます」と伝えることで成立します(民法第549条)。贈与にあたる財産は、現金や預貯金などの金銭だけではなく、以下のようなものも財産として考えられています。

しかし、前述の通りみなし贈与は相手に上記のようなものを直接無償であげる事ではありません。「安く売る」や「負債を肩代わりする」など、実質的に贈与を受けたと同様の利益を与える行為が対象となる贈与ですので、通常のような「あげます」「もらいます」という双方の意思伝達がされないのです(相続税法第9条)。

そのため、利益をもらう側は自分が贈与税を支払わなくてはいけないと気付かない場合が多いのです。

2.これもみなし贈与?!みなし贈与のよくあるケーススタディ集

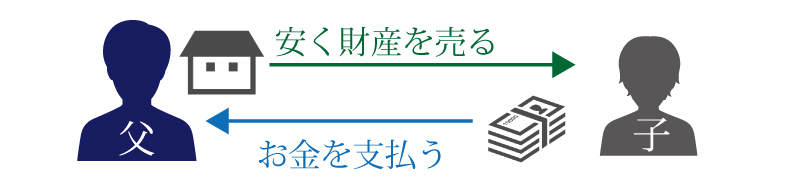

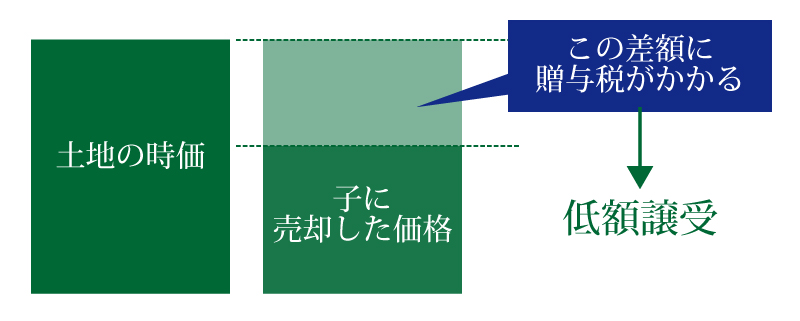

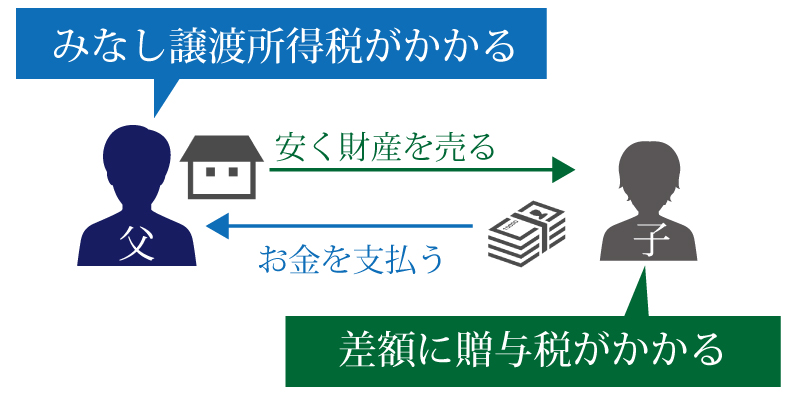

①子供に土地を安く売ってあげる=低額譲渡の場合

自分の子供に将来の財産として土地を与える人は多いことでしょう。しかし、贈与税がかかるからと土地を子供に時価よりも安く売却した場合、子供は時価と売られた価格の差額に対しての贈与税を支払わなければなりません(低額譲受)。さらに悪いことに、土地を安く売却した親には「みなし譲渡所得税」という税金が課税されます。

結果、トータルでみると通常の贈与でかかる贈与税よりも倍近くの税金を課税されてしまうのです。通常の贈与をした方が、税金対策としては正解です。

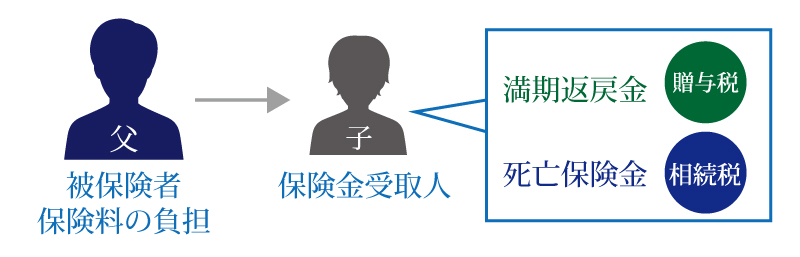

②子供が生命保険金満期時の受取人の場合

親が生命保険の契約者であり、満期時の保険金や解約返戻金の受取人として子供を指定しているのは、よくあるパターンです。契約の満期で保険金が子供に支払われる時、子供にとって保険金という利益がもたらさせる為、贈与税が発生します。

この場合、通常の贈与のように「あげます」「もらいます」という伝達がなされているのではなく、親の契約により自動的に子供にお金が振り込まれるという流れになる場合もみなし贈与とされます。

ちなみに生命保険の満期ではなく契約人の死亡による保険金の場合は、贈与税はかからず相続税の課税となります。死亡保険金の相続の場合、「500万円×法定相続人」という非課税枠があるので、みなし贈与の場合より課税される税金が安くなります。このため、生命保険の保険金を満期で子供に渡すのではなく相続時に渡す方が、税金対策としては効果的です。

生命保険を活用した節税については、「生命保険に相続税はかかる?相続税対策に効果的な保険の加入方法まで徹底解説」で更に詳しく解説していますので参考にしてください。

③子供が親の個人年金を受け取る場合

今は公的年金以外にも個人年金を利用している人も多いと思いますが、個人年金の払い込み期間終了後に年金の受取人を親から子に変更した場合はみなし贈与にあたるのでしょうか?

答えは、「年金の払い込みが完了し年金の受け取り権利を子供に譲った時点でみなし贈与とみなされ」ます。年金の受け取り権利の事は専門用語で年金受給権と呼びますが、年金受給権を子供に譲る際に個人年金を契約している保険会社へ「解約返戻金の金額を教えてください」と伝え、年金受給権の検視評価額を計算します。

こうすることで、今まで払い込みした保険料に対してどのくらいの解約返戻金があるのか、子供はいくらもらえるのかという事が確定し、贈与税の額も確定します。

④親が子供の借金を代わりに払ってあげる=債務免除益の場合

子供に借金があり、親が代わりに払ってあげる場合、みなし贈与として贈与税が課税されます。例えば子供がクレジットカードの利用代金を100万円滞納していて、見ていられなくなった親が代わりにクレジットカード会社へ100万円を入金して借金がゼロになったと仮定しましょう。

親は直接子供に100万円をあげたわけではないですが、親の行為により子供にあった100万円の負債が消えた訳ですので、債務免除として子供が利益(債務免除益)を受けたという形になります。

但し、債務免除益には例外があり、この場合の子供(債務者)が資力喪失等弁済困難である事が明らかな場合はみなし贈与であっても贈与税は免除となります。具体的には、以下に該当する場合を指します。

- 債務者が資力を喪失して、債務を弁済することが困難な場合に、その債務の全部又は一部の免除を受けたとき

- 債務者が資力を喪失し、債務を弁済することが困難である場合に債務者の扶養義務者(配偶者及び民法に規定する親族をいいますが、これらの者のほか三親等内の親族で生計をーにする者については、家庭裁判所の審判がない場合であってもこれに該当するものとして取り扱うものとします。なお、扶養義務者に該当するかどうかの判定は贈与の時の状況によります)によってその債務の全部又は一部の引受け又は弁済がなされたとき

いずれにしても、親が子供の借金を助けてあげようとして結果余計な税金を生んでしまうというケースもあり得ます。借金の名義を変更するという借金の肩代わりも含め、このようなケースに関しては自分たちで判断せず、税理士や弁護士などに一度相談することをお勧めします。

⑤無利息で金銭の貸し借りをした場合

無利息の融資も、実はみなし贈与として贈与税の対象となります。しかし、通常の観念として、親が子供にお金を貸す、または逆のパターンでも利子を取る家庭の方が少ないのではないでしょうか?

これについて国税庁では、少額の場合は贈与税の対象に値しないという見解を出していますが、具体的な金額については公表していません。贈与税の基礎控除の金額が110万円ですので、この金額までは無利息貸借がOKで、この金額以上であれば親族間であっても1%程度の利息を形式的に取るべき、という考え方が今は優勢です。

⑥無償で株式や不動産の名義変更をした場合

親の持っている不動産や株式の名義変更を無償で行う場合もみなし贈与として贈与税の課税対象となります。単なる名義変更のため、みなし贈与にはあたらないと考える方も多くいるのですが、例えば、親が所有している1,000万円の価値をもつ不動産の名義を子供に書き換えるということは、子供が無償で1,000万円の不動産の所有者になるということです。結果として、親が子供に1,000万円を無償で与えた=贈与という事とみなされるのです。

⑦親が子供の奨学金を代わりに払う場合は?

最近お問い合わせの多いパターンがこれです。子供の名義で子供の奨学金を借りていましたが、返済途中で親が代わりに残債を肩代わりするという場合はどうなるのでしょうか?

この場合も、みなし贈与とみなされるという考え方が優勢です。しかし、子供の教育資金は親が出すという義務があります。お子様のみで返済できないのであれば、最初から半分を親が出す契約にする、連帯保証人になるという方法や、贈与税の非課税枠(年間110万円まで)を利用し、複数回に分けて支払うという方法があります。また、教育資金贈与信託といった商品も有効です。

3.逆に贈与税がかからない場合は?

贈与税がかからない主なものとしては、以下が挙げられます。

- ・基礎控除枠(年間110万円まで)

- ・生活費・教育費(通常の日常生活に必要な費用、学費、教材費等)

暦年贈与に関する5つのポイント。みなし贈与と判定されてしまうリスクとは?

- ・相続時精算課税の特例

相続時精算課税制度とは何か?メリットやデメリットも全て解説!

- ・住宅取得資金贈与の特例

父母・祖父母から住宅取得資金を贈与されたときに非課税になる制度とは?

- ・教育資金贈与の特例

教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

- ・結婚子育て資金贈与の特例

結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

- 精神や身体に障害のある人に対する財産

これらを上手く活用し、みなし贈与税を払わないで各種手続きを踏むことが重要です。

まとめ

贈与税という言葉のイメージから、現金や不動産をあげる、といった事のみを想定しがちですが、実際には借金の肩代わりから名義変更まで幅広く贈与とみなされることが分かりました。せっかく子供に無税で財産を残してあげたい、相続税を払わせたくないと気を利かせたつもりが、逆に高額な贈与税の対象となってしまった…。こんな事がないように注意しましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

贈与税編