贈与税はどんな時に払う?計算方法や非課税の特例も解説

贈与税は財産をもらった人が払う税金です。もらった財産はあらゆるものが贈与税の対象になります。

ここでは、贈与税はどのような場合に払う必要があるか、税額はどのように計算するかについて、税理士が詳しく解説します。家族の間で贈与があって贈与税をどれぐらい払う必要があるのか気になる方は、ぜひ参考にしてください。

なお、生前贈与を促すため、贈与税には条件を定めて一定額が非課税になる特例もあります。これらの特例を活用すれば、贈与税を払うことなく生前贈与を受けることができます。

1.贈与税とは

贈与税は、個人から財産をもらったときに、そのもらった財産に課税される税金です。

もし贈与税がなければ、生前贈与によって相続税の課税を逃れることができます。国は税収が少なくなり、納税者は生前贈与した人としない人で不公平になります。贈与税があることで、生前贈与による相続税の減少分を補い、納税者の間の不公平の是正が図られています。

2.贈与税はどのようなものにかかるのか

贈与税はもらった財産に課税されますが、財産を直接もらっていなくても、もらったことにされて贈与税がかかる場合があります。一方、もらった財産であっても贈与税の対象にならないものもあります。

ここでは、贈与税の対象になるものとならないものを整理してご紹介します。

2-1.贈与税の対象になるもの

贈与税の対象になるものには、「実際に贈与された財産」と「みなし贈与財産」があります。

2-1-1.実際に贈与された財産

実際に贈与された財産で金銭的な価値があるものは、あらゆるものが贈与税の対象になります。

具体例を示すと、現金、預貯金のほか、有価証券、土地、家屋、事業用の財産、家財道具、貴金属、宝石、書画骨董など幅広い財産が対象になります。

2-1-2.みなし贈与財産

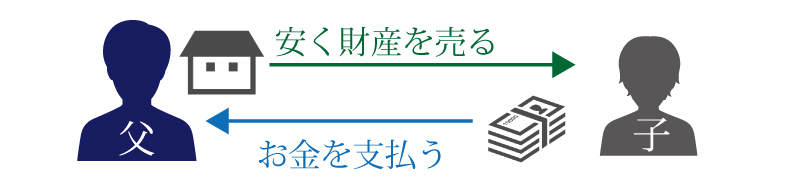

実際に財産をもらっていなくても、もらったときと同じ効果がある場合は、贈与を受けたとみなされて贈与税の対象になります。たとえば、「安く売ってもらった」とか「借金を帳消しにしてもらった」といった行為があてはまります。

贈与を受けたとみなされて贈与税の対象になるのは、主に次のような場合です。

- 自分で保険料を払っていないのに、生命保険や損害保険の満期保険金を受け取った場合

- 自分と故人(被保険者)以外の人が保険料を払っていた保険から死亡保険金を受け取った場合

- 著しく低い価額で財産を譲ってもらった場合

- 借金を免除してもらった場合(債務者が資力を喪失して弁済が困難な場合を除く)

- 対価を支払わずに不動産や株券の名義を自分のものにしてもらった場合

- 親兄弟などから「ある時払いの催促なし」や「出世払い」で金銭を借りた場合

- 親兄弟などから無利息で金銭を借りた場合

みなし贈与財産については、下記の記事でも詳しく解説しています。

(参考)みなし贈与財産と贈与はどう違う?みなし贈与のよくある事例をご紹介します

2-2.贈与税の対象にならないもの

扶養の範囲でもらった財産や、通常の儀礼の範囲内でもらった金品などは贈与税の対象にはなりません。また、法人からもらった財産のように、贈与税ではなく他の税が課税されるものもあります。

贈与税の対象にならない主なものは以下のとおりです。

- 夫婦や親子、兄弟姉妹など扶養義務者から生活費や教育費としてもらったもの

- 香典、花輪代、年末年始の贈答、祝物または見舞いなどの金品で、社会通念上相当と認められるもの

- 法人からもらった財産(一時所得として所得税の対象)

- 遺産を相続した人が相続のあった年に被相続人からもらった財産(相続税の対象)

2-3.親子のお金の手渡しで贈与税はかからない?無申告はばれる?

親子の間のお金の手渡しは、扶養の範囲で生活費や教育費に充てるものでなければ贈与税の対象になります。

たとえば、子供が趣味で高級車を購入するために両親から現金300万円を手渡しでもらったとします。子供がすでに独立していれば扶養の範囲とはいえません。

このときに子供が贈与税の申告をしなかったとしても、すぐにばれるわけではありません。親から子に現金を手渡ししたことは記録に残らないからです。

しかし、「ばれないのであれば贈与税を申告しないでおこう」と考えるのは禁物です。親が預金口座からお金を引き出して贈与したのであれば、税務署による調査でばれる可能性があります。特に、親が死亡して相続があったときにばれるケースが多くみられます。

贈与がばれる事例については、下記の記事で詳しく解説しているのでぜひ参照してください。

(参考)贈与税の申告漏れ・脱税は必ずばれる!贈与がばれる事例を一挙紹介

親子の間の贈与では、用途に制限がありますが、一定額まで贈与税がかからない特例があります。これらの特例をうまく活用していくとよいでしょう。贈与税がかからない特例についての解説は「5.贈与税が非課税になる特例」をご覧ください。

3.贈与税の種類(課税方法)とは?

贈与税は、課税の方法によって「暦年課税」と「相続時精算課税」の2種類に分けられます。どちらも1年間に受けた贈与に対して課税されますが、対象となる贈与者や控除できる金額の上限、税率が異なります。

3-1.暦年課税

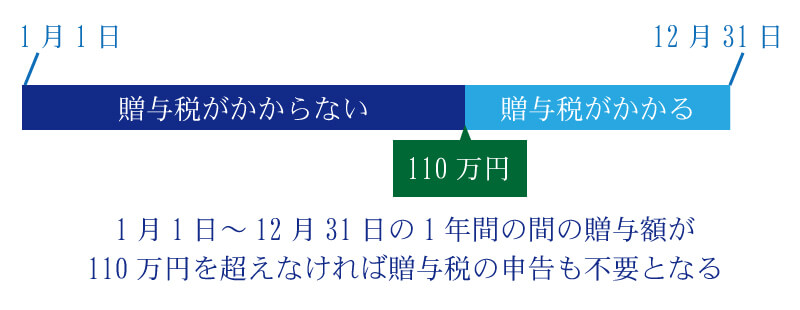

暦年課税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額に課税する方法です。

暦年課税では110万円の基礎控除額があり、1年間にもらった財産の合計額が110万円を超えなければ贈与税は課税されません。申告も不要です。

なお、110万円の基礎控除額は、財産をあげた人(贈与者)ごとに別々に枠があるものではありません。

父と祖父から100万円ずつもらった場合は、合計で200万円もらったので、基礎控除額を引いた90万円(=200万円-110万円)が贈与税の課税対象になります。「それぞれの贈与が110万円以下なので贈与税は課税されない」ということではありません。

3-2.相続時精算課税

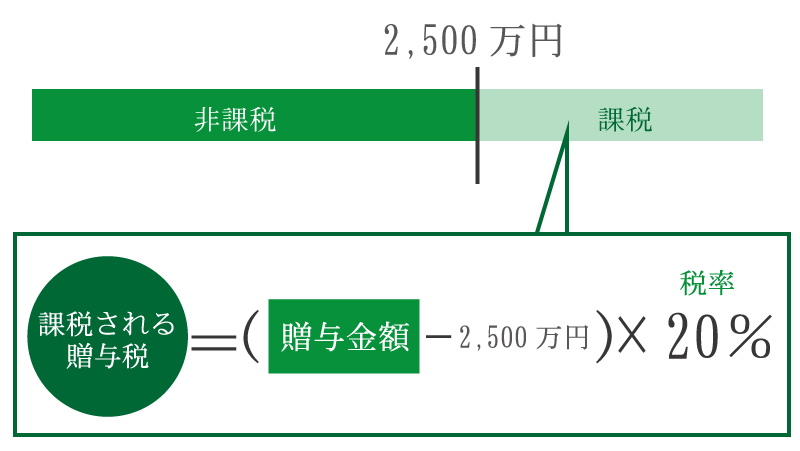

相続時精算課税は、財産をもらったときに一度贈与税が課税され、のちに贈与者が死亡したときに贈与税と相続税を精算する課税方法です。

相続税は死亡時の相続財産が課税の対象になりますが、相続時精算課税は生前贈与と相続を一体のものとして課税するという特徴があります。

(参考)相続税の税率は何%?どんな手順で相続税額を計算するの?

相続時精算課税は原則として、20歳以上の人が60歳以上の父母や祖父母から贈与を受ける場合に選択することができます。(贈与をした人と贈与を受けた人の年齢は、贈与があった年の1月1日の時点で判定します。)

相続時精算課税には2,500万円の特別控除額があり、指定した贈与者からもらった財産が2,500万円以下であれば贈与税はかかりません。特別控除額の残額は翌年以降に繰り越すことができ、贈与が何年かにわたっても累計で2,500万円になるまでは贈与税はかかりません。

この特別控除額は、指定した贈与者ごとに別々に枠が設定されます。父と母から財産をもらった場合、それぞれの贈与について相続時精算課税を選択すれば、最高5,000万円(=2,500万円×2人分)まで贈与税はかかりません。

なお、相続時精算課税を一度選択すると、暦年課税に戻すことはできません。指定した贈与者からもらう財産に対する贈与税は、贈与者が亡くなるまで相続時精算課税で課税されます。

4.贈与税の計算方法・税率

続いて、暦年課税と相続時精算課税のそれぞれの場合の贈与税の計算方法をご紹介します。

4-1.暦年課税の場合

暦年課税での贈与税の計算方法は、以下のとおりです。

4-1-1.一般税率と特例税率

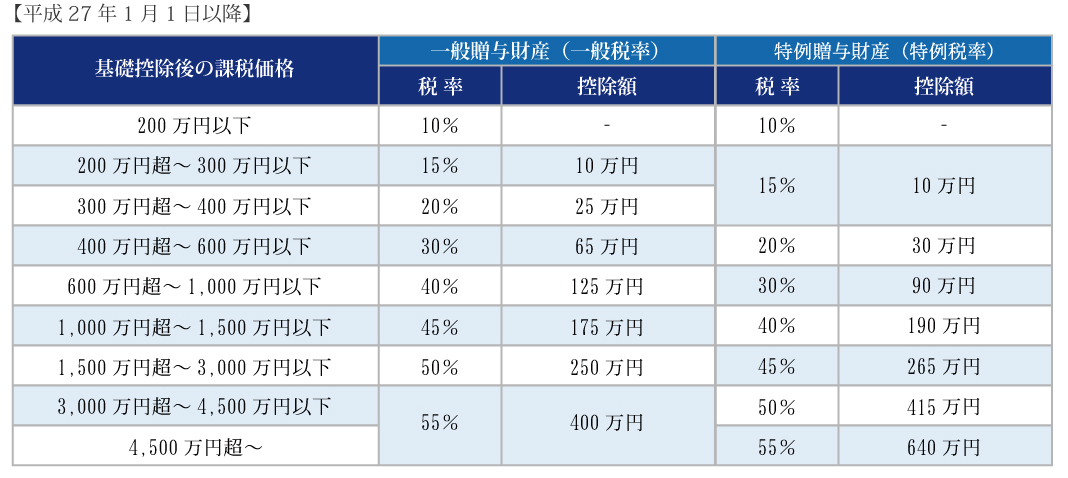

暦年課税では、誰から財産をもらったかによって税率が異なり、「一般税率」と「特例税率」の2種類の税率があります。

- 一般税率:特例税率が適用される場合以外の贈与に適用

- 特例税率:20歳以上の人が両親や祖父母など直系尊属から財産をもらった場合に適用

(財産をもらった人が20歳以上であるかどうかは、贈与があった年の1月1日の時点で判定します。

それぞれの税率と控除額は、基礎控除後の課税価格(1年間にもらった財産の合計額から基礎控除額110万円を引いた金額)をもとに、下の表のとおり定められています。

4-1-2.贈与税の早見表(暦年課税)

ここで、暦年課税による贈与税がいくらになるかを示す早見表をご紹介します。

たとえば、1年間に500万円の贈与を受けた場合の贈与税は、一般税率を適用する贈与(一般贈与)では53万円、特例税率を適用する贈与(特例贈与)では48万5,000円となります。

実効税率とは、贈与した財産の金額に対する贈与税の負担割合のことで、贈与金額が高くなるにつれて上昇します。

4-1-3.一般税率と特例税率が混在する場合

たとえば20歳以上の人が父と叔父から財産をもらったような場合では、一般税率と特例税率の両方を使って贈与税を計算する必要があります。

一般税率と特例税率が混在する場合は、次の手順で贈与税を計算します。

- すべての財産を対象に「一般税率」で贈与税を計算し、そのうち一般税率の対象になる財産の割合に応じた税額を求めます。

- 同様にすべての財産を対象に「特例税率」で贈与税を計算し、そのうち特例税率の対象になる財産の割合に応じた税額を求めます。

- 上記の税額の合計を申告・納付します。

4-2.相続時精算課税の場合

相続時精算課税は、誰からもらった財産に対して適用するかを指定します。そのため、税額の計算も誰からもらった財産であるかによって区分します。

4-2-1.指定した贈与者からの贈与

相続時精算課税を適用するときに指定した贈与者からもらった財産については、贈与者ごとに以下の式で贈与税を計算します。

特別控除額は2,500万円ですが、前の年までに使った額は差し引きます。

4-2-2.指定した贈与者でない人からの贈与

相続時精算課税を適用していても、指定した贈与者以外の人からもらった財産については、暦年課税で贈与税が課税されます。指定した贈与者以外の人からもらった財産を取りまとめて、基礎控除額110万円を引いて税額を計算します。

5.贈与税の配偶者控除

贈与税では、直系尊属からの贈与や夫婦間の贈与で一定のものに税制上の特例があります。ここでは、贈与税が非課税になる特例として次の4つをご紹介します。

- 住宅取得等資金贈与の非課税の特例

- 教育資金一括贈与の非課税制度

- 結婚・子育て資金一括贈与の非課税制度

- 贈与税の配偶者控除

5-1.住宅取得等資金贈与の非課税の特例

住宅取得等資金贈与の非課税の特例では、父母や祖父母など直系尊属からマイホームの購入・増改築の資金援助を受けた場合に一定額まで贈与税が非課税になります。

この特例は令和3年12月31日までの贈与について適用でき、非課税となる限度額は以下のとおりです。

住宅取得等資金贈与の非課税限度額

|

消費税率の区分 |

契約締結日 |

省エネ等住宅 |

一般の住宅 |

|

家屋に対する消費税率が8%の場合など(※) |

~平成27年12月31日 |

1,500万円 |

1,000万円 |

|

平成28年1月1日~令和2年3月31日 |

1,200万円 |

700万円 |

|

|

令和2年4月1日~令和3年12月31日 |

1,000万円 |

500万円 |

|

|

家屋に対する消費税率が10%の場合 |

平成31年4月1日~令和2年3月31日 |

3,000万円 |

2,500万円 |

|

令和2年4月1日~令和3年12月31日 |

1,500万円 |

1,000万円 |

(※:個人どうしの売買で消費税がかからない場合や、土地だけを購入した場合も含みます。)

この特例を適用するためには、受贈者や住宅に一定の要件があります。詳しい内容は、国税庁ホームページで確認してください。

(参考)国税庁ホームページ No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

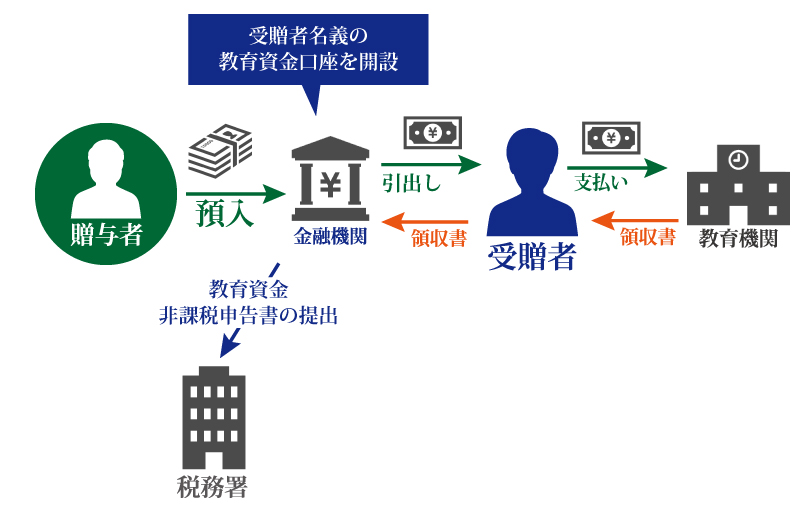

5-2.教育資金一括贈与の非課税制度

教育資金一括贈与の非課税制度では、教育のために父母や祖父母から一括で贈与された資金について贈与税が非課税になります(令和5年3月31日まで)。非課税限度額は1,500万円ですが、そのうち学校等以外に支払われるものの限度額は500万円です。

この制度では、金融機関に専用の教育資金口座を開設します。一括贈与は教育資金口座を経由して行い、口座から資金を引き出して教育費に充てたときは、金融機関に領収書を提出します。

制度の詳しい内容は、下記の記事または国税庁ホームページをご覧ください。

(参考)教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

国税庁ホームページ No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税

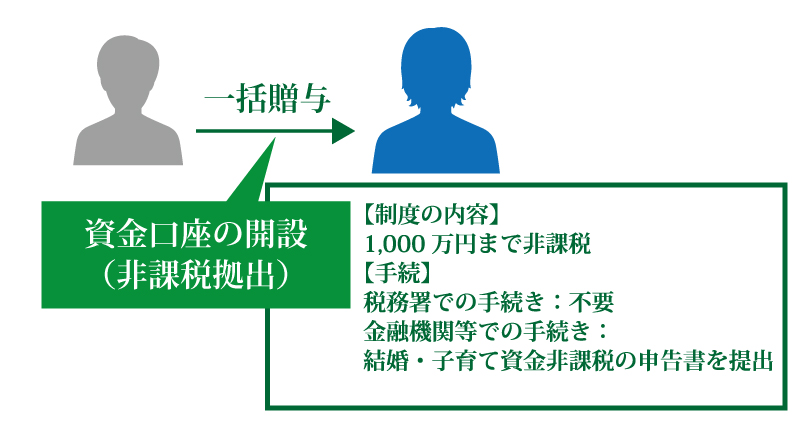

5-3.結婚・子育て資金一括贈与の非課税制度

結婚・子育て資金一括贈与の非課税制度では、結婚や子育てのために父母や祖父母から一括で贈与された資金について贈与税が非課税になります(令和5年3月31日まで)。非課税限度額は1,000万円で、このうち結婚資金の限度額は300万円です。

制度の内容は教育資金一括贈与の非課税制度とおおむね共通していて、利用するには金融機関で専用口座を開設する必要があります。

制度の詳しい内容は、下記の記事または国税庁ホームページをご覧ください。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

国税庁ホームページ No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

5-4.贈与税の配偶者控除

贈与税の配偶者控除は、夫婦の間で居住用の不動産あるいはその購入資金の贈与があった場合に適用できます。贈与された財産から、基礎控除額110万円に加えて最高2,000万円まで控除することができます。

適用のためには、夫婦の婚姻期間が20年以上あることなどの要件があります。贈与税申告書の提出は必須で、配偶者控除によって税額が0になった場合でも申告書を提出しなければなりません。

制度の詳しい内容は、下記の記事または国税庁ホームページをご覧ください。

(参考)夫婦間で贈与をすると贈与税は発生するの?贈与税の配偶者控除と併せて解説

国税庁ホームページ No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

動画でも相続税申告が必要な場合を解説しています。

6.贈与税の申告・納付方法

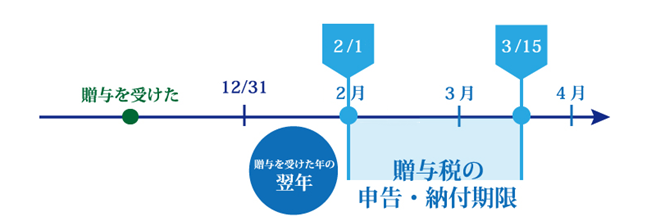

贈与税は、財産をもらった年の翌年2月1日から3月15日までの間に申告・納付します。

申告書の提出先は、財産をもらった人の住所を管轄する税務署です。管轄の税務署は、国税庁ホームページの「税務署の所在地などを知りたい方」で調べることができます。

相続時精算課税を選択する場合は、初回の申告で「相続時精算課税選択届出書」と受贈者の戸籍謄本などを税務署に提出します。

贈与税の申告書の記入方法や添付書類については、下記の記事で詳しく解説しているので参考にしてください。

(参考)贈与税申告完全マニュアル・申告書記入から添付書類まで徹底解説

贈与税の納付方法は、金融機関や税務署での現金納付のほか、30万円以下であればコンビニエンスストアで納めることもできます。また、専用サイトからクレジットカードによる納付もできますが、別途、決済手数料がかかります。

7.まとめ

ここまで、贈与税の課税対象と税額の計算方法、贈与税が非課税になる特例について解説しました。

贈与税がかかるかどうかの判断や、税額の計算、申告書の作成は、個人では難しい場合もあるかもしれません。税理士に相談すると、税額計算や申告手続きだけでなく、どのように贈与すれば有利になるかといった観点からもアドバイスが受けられます。

税理士法人チェスターでは、贈与税や生前贈与に関するご相談を承っております。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

贈与税編