暦年贈与に関する5つのポイント。みなし贈与と判定されてしまうリスクとは?

1月1日~12月31日の1年間に贈与した場合、110万円の非課税枠がある暦年贈与。

しかし暦年贈与は注意しなければ課税対象になってしまう可能性があることをご存じでしょうか? 課税対象になるのを防ぐために、暦年贈与の仕組みと注意点をきちんと理解しておきましょう。

この記事の目次

1.暦年贈与ってどういう仕組み?

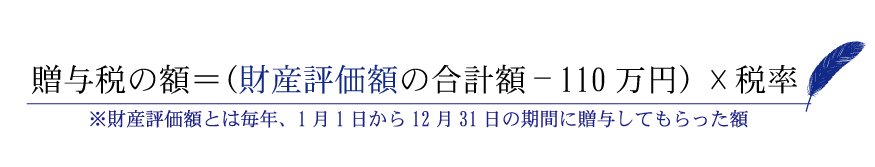

暦年贈与というのは、1月1日〜12月31日の1年間に贈与した財産の合計額をもとに、贈与税の計算を行うことです。

贈与税は、「1年間に受け取った財産の総額-基礎控除110万円」の金額に対して税率をかけることによって計算します。

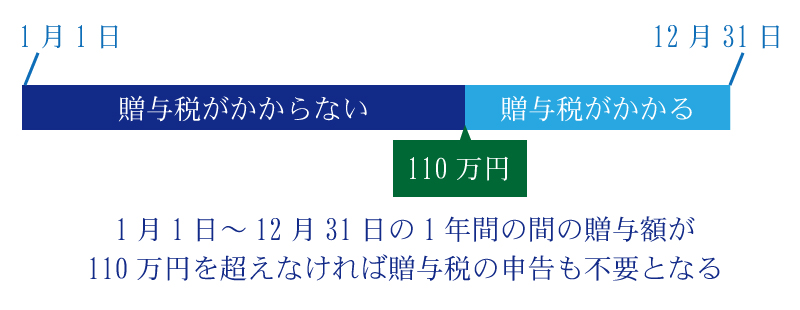

そのため、1年間に受け取った財産の合計額が110万円を超えない場合には贈与税はかからないということになります。1年間で110万円以下の贈与であれば、贈与税の申告を行う必要もありません。

【注意するポイント】

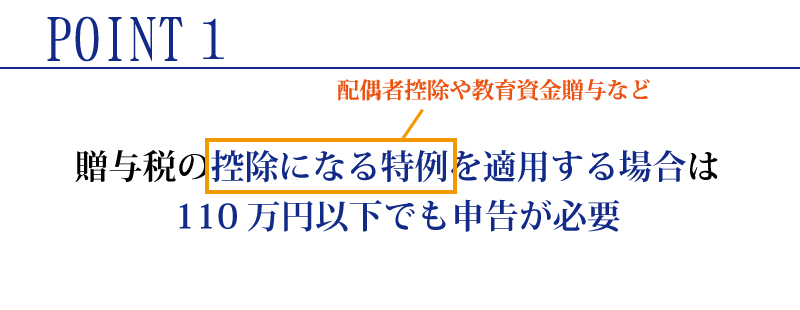

贈与税の配偶者控除や教育資金の贈与といった方法と、110万円の基礎控除は併用可能ですが、贈与税の配偶者控除や教育資金の贈与を利用した場合には、贈与税の申告が必要になりますのでご注意ください。

相続税対策には生前贈与を活用しよう!贈与税の6つの非課税枠って?

夫婦間で贈与をすると贈与税は発生するの?贈与税の配偶者控除と併せて解説

教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

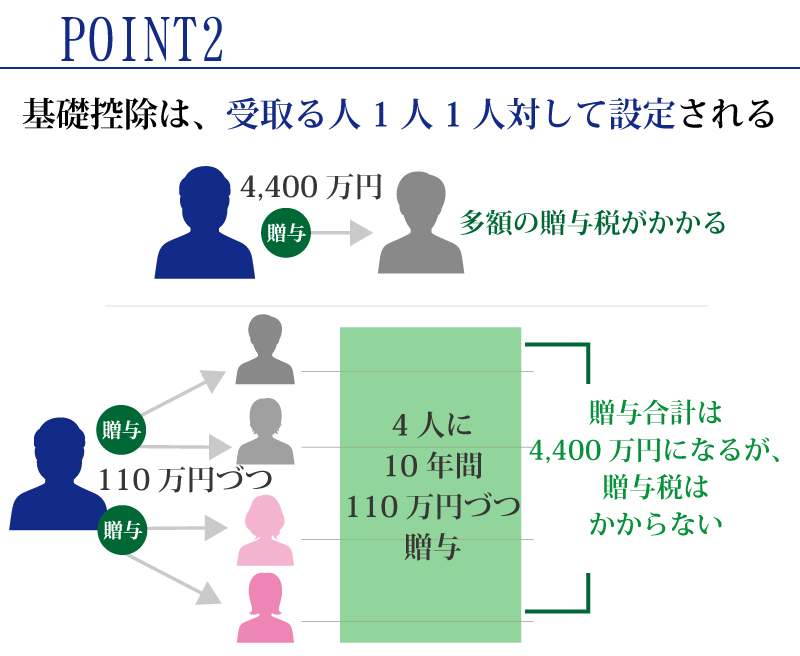

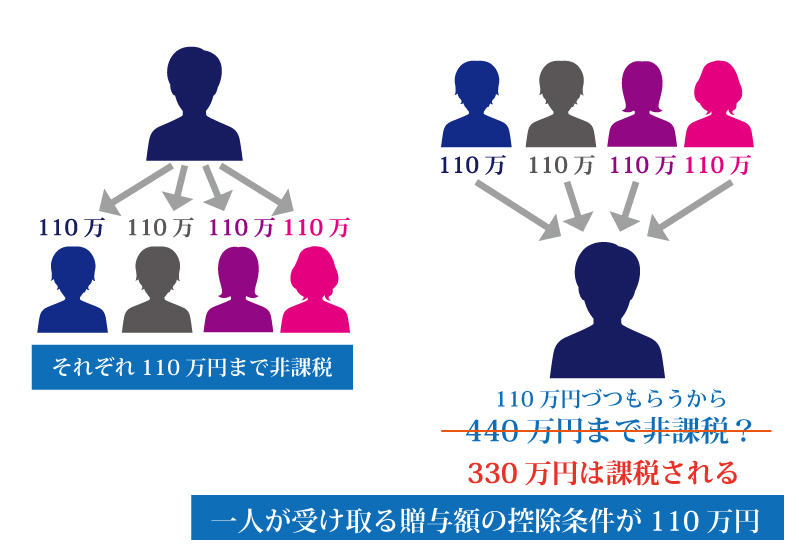

基礎控除の110万円は、財産を受け取る人の1人1人に対して毎年設定されます。たとえば、4,400万円の財産を一人の人に一度に贈与してしまうと多額の贈与税がかかりますが、10年間に分けて4人の人に対して贈与を続けたとすると贈与税を無税にすることが可能になります。

注意点としては、贈与税の基礎控除は贈与を受ける側では贈与を受けた合計額に対して計算することです。

例えば、4人から110万円ずつ贈与を受けたという場合には贈与税は非課税とはならず、 440万円-基礎控除110万円=330万円に対して贈与税率をかけて贈与税を計算することになります。

2.【事例で解説】暦年贈与を行う場合の注意点

暦年贈与の原則的なかたちでは、毎年1月〜12月の間に受け取った財産の合計額が110万円以内であれば贈与税の基礎控除によって贈与税がかからないことになります。

ただし、「毎年同じ時期に同じ金額を贈与している」といったような特別な事情がある場合には、国は「最初からまとまった財産を1人の人にあげることを想定していた」という判断をすることがあるのです。このように判断されてしまうと、結果として多額の贈与税を払うことになってしまうこともありますので注意が必要です。

具体的な事例で考えてみましょう。

【暦年贈与が認められなかった事例】

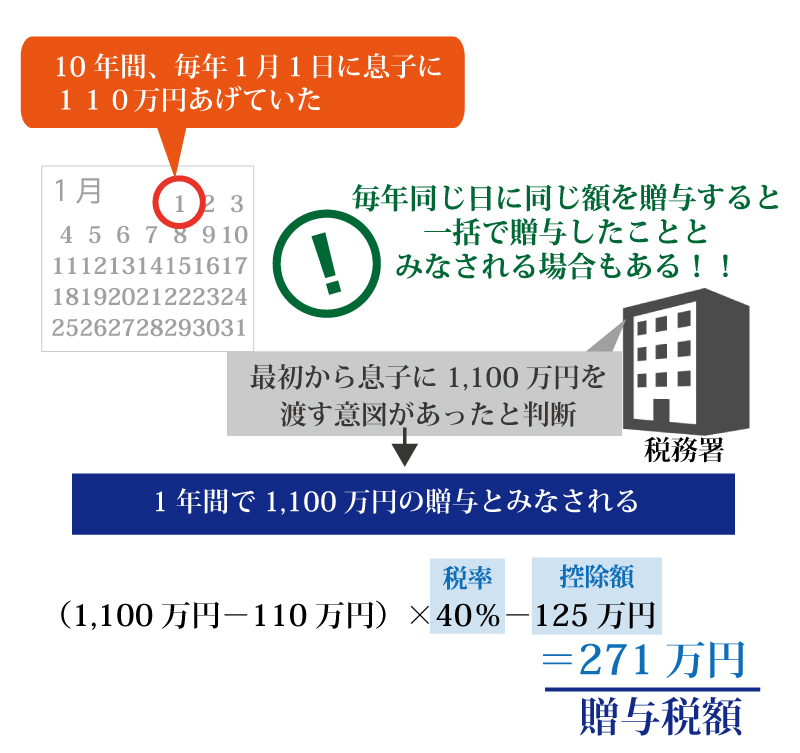

例えば、10年間、毎年1月1日に未成年の息子に対して親が110万円をプレゼントしていたとします。この場合、本来は暦年贈与では贈与税は非課税となるはず(1年間に渡している財産の合計額が基礎控除110万円の範囲内なので)ですが、税務調査によって「最初から1人の人に対して1,100万円を渡す意図があった」という判断がされてしまうと1年間で1,100万円をまとめて贈与したものとみなされて多額の贈与税が発生してしまうのです。

この場合、(1,100万円-110万円)×贈与税率40%-控除額125万円=271万円の贈与税がかかることになります。

結果として息子に対して渡る財産の合計額は1,100万円-271万円=829万円となり、当初の想定よりもかなり少ない金額となってしまうのです。

暦年課税だから110万円までの贈与は問題無し、と安易に判断してしまうと思わぬ失敗をしてしまうこともあるので注意しましょう。

3.一括で贈与したとみなされないためにできる4つのこと

贈与税の基礎控除を上手に活用するためには、「一括で贈与する意図があった」と税務署に判断されてしまわないための工夫が必要です。ここでは4つの方法を紹介します。

(1)贈与の契約書は必ず作成しよう

数年間にわたって贈与した金額が後からきちんと証明できるように、贈与契約書を作成しておきましょう。未成年の子に対して贈与を行う場合でも契約書を作成しておくことが大切です。

また、贈与を行ったことの証明という意味で、現金で手渡しではなく、客観的な記録が残る預金で実行することも重要です。

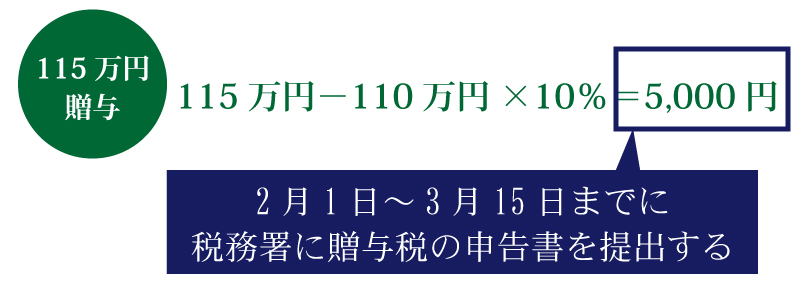

(2)あえて基礎控除110万円を超える金額を贈与して贈与税の申告をしておく

あえて基礎控除額を超える110万円より大きな金額を贈与し、贈与税の申告を行うとともに贈与税を納付しておくのも1つの手です。これにより明確に過去に贈与を行ったことの証拠を残すことができます。 たとえば115万円の贈与を行ったとすると、贈与税の金額は5,000円となります。きちんと贈与をしたという事実認定を国にしてもらうための費用と考えればそれほど大きなコストとはならないでしょう。

贈与税の申告は2月1日〜3月15日までに税務署に対して贈与税の申告書を作成して提出する必要があります。確定申告の際に一緒に申告するように覚えておくと良いでしょう。贈与税の申告書は一度作ってしまえば翌年以降は同じものを作成するだけですのでそれほど負担は大きくありません。

(3)贈与を受ける側もきちんと認識しておくことが大切

贈与を受ける側の人間が「贈与を受けた」という認識がない場合には、贈与を行った人が他人名義で財産を貯めていただけと判断されてしまい、後々相続税の問題が発生することがあります。特に子供の名義の銀行通帳に親がお金を振り込んでいた(子供は知らなかった)というケースで問題となりやすいので注意が必要です。

3分でわかる!名義預金の基礎知識。名義預金の影響で、相続税が追加で発生!?

(4)贈与を受ける人の預金通帳の印鑑は本人のものを用意する

子供名義の銀行通帳に預金していくという形で贈与を行う場合には、子供名義で印鑑登録をして子供の通帳から親が勝手にお金を引き出せない仕組みをつくっておくのも一つの手です。親がいつでも子供のお金を引き出せる状態だと、実質的に贈与と認められないケースもありますので注意しましょう。

4.暦年贈与の信託についても知っておこう

信託という方法で贈与を行うという選択肢もあります。金融機関が贈与に関する手続きを無料で行ってくれるサービスなので、リスクなく確実に贈与を行いたい場合には利用してみると良いかもしれません。三菱UFJ信託銀行の「暦年贈与信託 おくるしあわせ」という金融商品などがこれに該当します。

5.暦年贈与を亡くなる3年以内に行うと相続税がかかる(生前贈与加算)

亡くなる3年以内に親族などに対して贈与を行っており、しかもその贈与を受けていた親族等が相続や遺贈によって財産を受け取ることになった場合には、生前に行った贈与についても相続税の計算の対象に含めるとする制度があります。これを相続税の生前贈与加算と言います。

なお、贈与税の配偶者控除や住宅取得等資金の非課税制度といった贈与に関する制度を利用した場合には生前贈与加算の対象とはなりません。

まとめ

暦年贈与は、正しく利用すれば、将来の相続税の節税対策になります。 しかし、みなし贈与とみなされてしまうと多額の税金を支払うリスクがあります。 暦年贈与を利用予定の方は、是非参考にしてみてください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

贈与税編