手元の現金で不動産を購入すると20%から最大80%相続税の評価額が下がります!

親や配偶者が亡くなって不動産を相続されたとき、「不動産はものすごく税金がかかるのでは」と心配になる人もいることでしょう。しかし、実は一般的に現金を相続するよりも相続税を抑えることができるのです。それには一定の要件を満たしていたり、所定の手続きが必要になったりしますが、最大で80%もの節税効果が期待できるので知っておいて損はないでしょう。今回は、節税の側面から不動産の相続について紹介したいと思います。

この記事の目次

1.小規模宅地等の特例を活用すれば、最大80%の評価減になる!

(1)小規模宅地等の特例ってなに?

小規模宅地等の特例とは、亡くなった人(被相続人)や生計をともにする家族の事業用や居住用の宅地について適用される特例のことです。一定の要件を満たすことで、なんとその宅地の評価額を最大80%減額してもらえる制度です。

仮に1億円の土地があったとしても、課税の対象となるのは2,000万円になるので、大幅な節税効果が見込めます。

この規定は残された遺族にとって、宅地はなくてはならないもので、そのような財産に多額の税金がかけられると生活に大きな支障が出てしまうために設けられたものです。この特例を使用するとしないとでは、相続税の対象となる価額に大きな差ができるので、その特徴をよく理解して検討しましょう。

(2)どのような要件を満たせば良いの?

小規模宅地等の特例を受けるためには、一定の要件を満たす必要があります。ポイントとなるのは「相続前の用途」と「相続後の取得者および利用状況」です。この両方について、下記の通り要件を満たした場合のみ特例が適用されます。

① 相続前の用途について

相続前の用途は、被相続人や生計をともにする家族の事業用や居住用に限定されます。そのため、保養目的の別荘や生計をともにしない家族が使用している宅地については、適用外となってしまいます。

② 相続後の取得者および利用状況について

相続前の用途によって、相続後の取得者と利用状況に関する要件が設けられています。利用状況とは、相続後10か月の申告期間に宅地の取得者がその宅地を引き続き利用しているかどうかということになります。簡単にまとめると次の通りになります。

・被相続人の事業用の場合で、取得者が被相続人の事業を承継する親族の場合、継続利用している必要性がある

・被相続人の居住用の場合で、取得者が被相続人の配偶者の場合、継続利用している必要性はない

・被相続人の居住用の場合で、取得者が被相続人と同居していた親族の場合、継続利用している必要性がある

・同一生計親族の事業用の場合で、取得者が事業を営んでいた同一生計親族の場合、継続利用している必要性がある

・同一生計親族の居住用の場合で、取得者が被相続人の配偶者の場合、継続利用している必要性はない

・同一生計親族の居住用の場合で、取得者が居住していた同一生計親族の場合、継続利用している必要性がある

被相続人の配偶者が取得者となる場合には継続利用の必要性はありません。その他、小規模宅地等の特例に関する詳しい要件については、国税庁HPで確認しておきましょう。

参考:国税庁HP

③ 面積の要件について

小規模宅地等の特例では以上に説明した2つの要件の他に、面積の上限も決められています。

あまりに大きい面積の宅地については、すでに説明した遺族への負担が少ないと考えられることから必要最低限の部分にのみ特例が認められているのです。

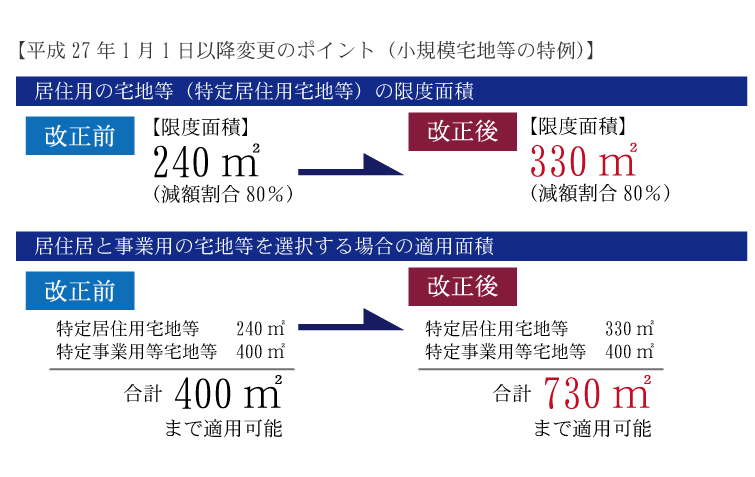

面積の上限は、事業用宅地で400㎡、居住用宅地が330㎡です。居住用宅地に関しては平成26年までは240㎡が上限とされていましたが、法改正により拡大され、納税者としてはメリットが大きくなりました。

単価の高い宅地を適用の対象とすることで、減額できる金額がより多くなるのです。

(3)どのように計算すれば良いの?

それでは実際に具体例で、小規模宅地等の特例を受けた場合の計算がどのようになるか見ていきましょう。

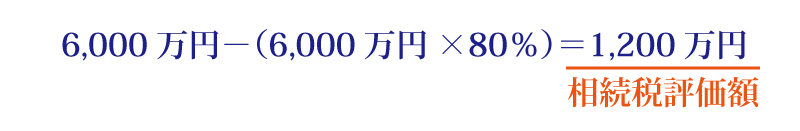

① 居住用宅地6,000万円、面積300㎡のケース

居住用宅地の面積の上限は330㎡なので、このケースの場合はそのすべてが適用範囲内になります。

そのため、6,000万円の80%である4,800万円が減額となり、残った1,200万円が相続税評価額となります。

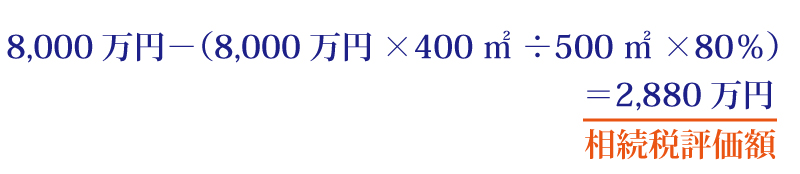

② 事業用宅地8,000万円、面積500㎡のケース

事業用宅地の面積の上限は400㎡なので、500㎡の宅地の場合には、残りの100㎡は適用を受けることができません。

この場合、適用を受ける部分は500㎡の内の400㎡となり、5分の4、つまり80%ということになります。そのため、5,120万円が減額となります。これにより、残った2,880万円が相続税評価額となります。

(4)適用を受けるためにするべき手続きは?

小規模宅地等の特例は既に説明した通り、評価額を最大80%減額できる規定です。

それではこの適用を受けるために、どのような手続きを踏む必要があるのでしょうか。大きなポイントとなるのは、仮にこの適用を受けたとして相続税額が0になった場合でも、相続税の申告手続きが必要という点です。

相続税の申告手続きに関しては、相続税の申告書はもちろん、次の資料を添付する必要があります。

・減額金額の計算に関する明細書

・遺言書の写し

・財産の分割の協議に関する書類の写し

・住民票の写しおよび戸籍の附表の写し

【小規模宅地等の特例を使用した場合の節税の事例】

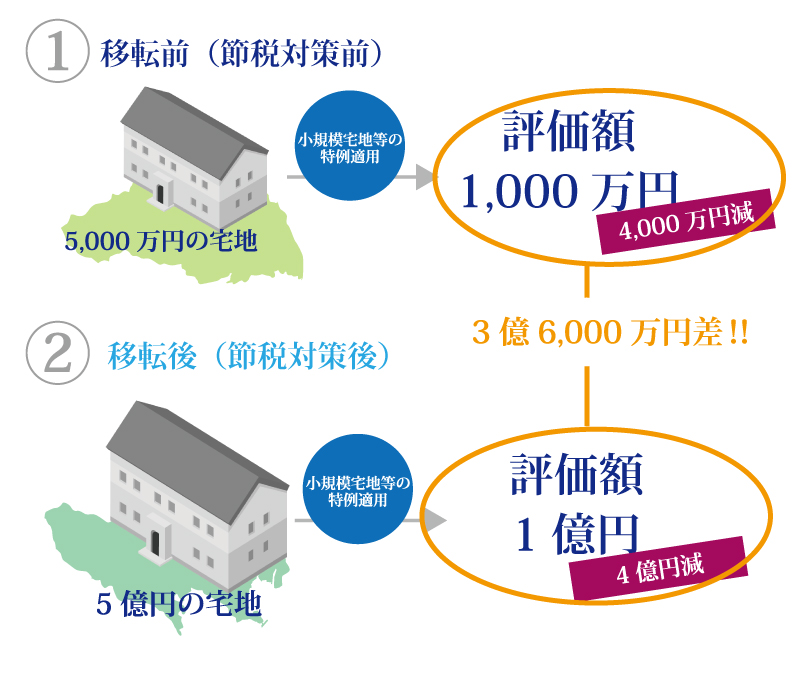

現在住んでいる居住用宅地の評価額が5,000万円の方がいました。この方はこの宅地以外に預貯金など合わせて10億円ほどの財産を保有しており、節税をしたいと考えていました。

そこで相談した税理士が、「5億円の価値のある宅地に移り住むことで節税対策をしたらどうか」と提案しました。

事実、現在の居住用宅地で小規模宅地等の特例を適用した場合、5,000万円の80%が減額されるので評価減は1,000万円ということになりますが、もし5億円の価値のある宅地に移り住みそこで小規模宅地等の特例を適用した場合には、5億円の80%が減額されるので評価減は4億円ということになります。

つまり、対策前と対策後では3億6,000万円もの差が出たのです。このようにどちらも小規模宅地等の特例を使用してはいるものの、対象の宅地を変えるだけで大幅な節税が見込めるのです。

2.二世帯住宅でも相続税が安くなる?

(1)二世帯住宅でも小規模宅地等の特例が使用できる

二世帯住宅とは、親の世帯と子の世帯が一緒に住んでいる住宅のことを言います。親が亡くなった時に子が別のところに住んでいると、小規模宅地等の特例は親の住む宅地だけが適用の対象になりますが、二世帯住宅であれば一定の要件を満たすことですべてが適用の範囲内になります。これにより、最大80%の減額ができるわけです。

(2)二世帯住宅における節税の事例

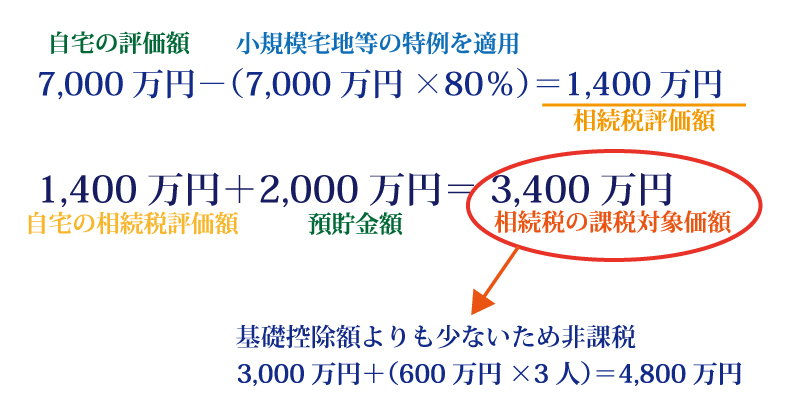

父、母、子2人の4人家族がいるとします。父の財産は9,000万円で、その内訳は自宅の評価額7,000万円と預貯金が2,000万円です。

・一次相続時

父が亡くなった場合、相続人は3人です。

相続税の基本控除は3,000万円+600万円×3となり、4,800万円です。

この額までが非課税となりますが、相続財産は9,000万円であるため、父は気にかけていました。このケースでは一定の要件を満たすことで、小規模宅地等の特例を利用でき、自宅の価額を最大80%減額することができます。

具体的には、7,000万円の80%なので5,600万円が減額され、1,400万円が課税対象です。ただし、この1,400万円と預貯金2,000万円を足すと3,400万円となり、これは基本控除の4,800万円未満となることから相続税は課税されません。

ここまでのケースでは、二世帯住宅は絡みません。二世帯住宅が絡むのは次のケースになります。

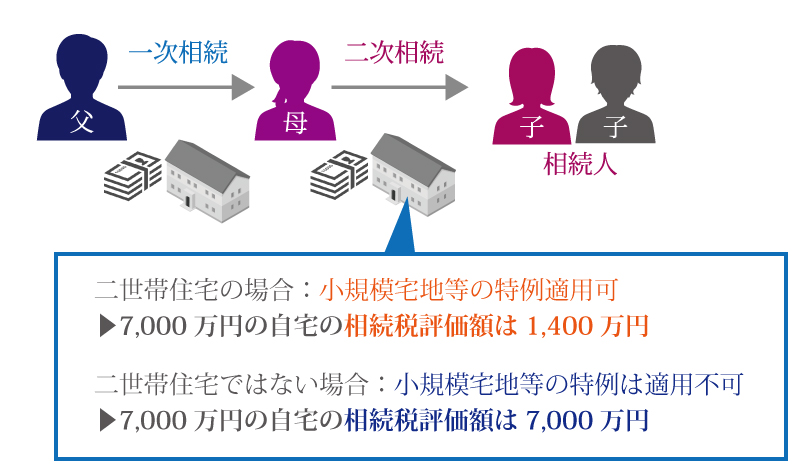

・二次相続時

一次相続時に母が全額相続していたと仮定します。

母が亡くなった時に次に相続するのは子の2人ですが、ここで二世帯住宅でない場合には小規模宅地等の特例を利用できないので、多額の相続税がかかることになります。

しかし、二世帯住宅にしておけば、小規模宅地等の特例を利用することができるため大幅に減税することが可能になるのです。

(3)小規模宅地等の特例を利用するには?

二世帯住宅を選択するメリットは、その後の相続を見越した対策となることです。

先のケースで母が亡くなった時にまた相続税の心配が出てくるわけですが、二世帯住宅であれば特例が利用できるため安心です。

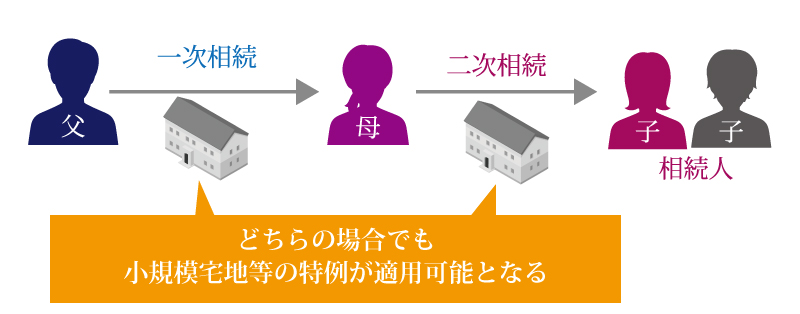

自宅を二世帯住宅にして子が一緒に住むことで、一次相続時も二次相続時も小規模宅地等の特例を利用することができるのです。

【二世帯住宅を利用してメリットがでるのはなぜ?】

二世帯住宅にして子供が一緒に住むことで、「一次相続」「二次相続」どちらの場合でも小規模宅地等の特例を利用できるため、節税効果が高い!

(4)流行り始めた二世帯住宅、その理由は?

大きな節税効果が見込める小規模宅地等の特例ですが、以前は建物内でお互いが行き来できるようになっていない二世帯住宅には、この特例が適用されませんでした。

同じ建物であっても、入り口が違うといったようないわゆる分離型は適用外だったのです。しかし、2014年から条件が緩和され、建物内で行き来ができない場合でも特例が利用できることになりました。

3.不動産投資をすることで、評価減になる!

(1)土地の評価額を下げて、相続税を減らす

他人に貸し付けている自分の土地を「貸家建付地」と言います。貸家建付地の場合、評価額が約2割下がります。これだけで相続税の計算の際に対象となる額が下がるので、節税効果があると言えます。

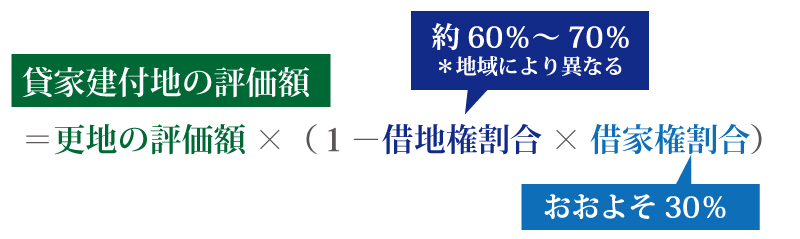

① 貸家が建てられている土地(貸家建付地)の評価はどうなる?

貸家建付地の評価額は、「更地の評価額×(1-借地権割合×借家権割合)」で求めることができます。借地権割合は地域によっても異なりますが、約60%~70%であることが多いです。

借家権割合はおよそ30%です。

②貸家の評価はどうなる?

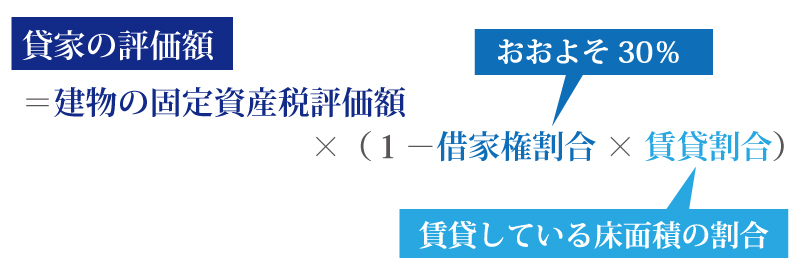

貸家の評価額は、「建物の固定資産税評価額×(1-借家権割合×賃貸割合)」で求めることができます。借家権割合は同じく30%ですが、賃貸割合とは賃貸している床面積の割合のことです。

貸家建付地は他人が住んでいるため、むやみに用途を変更することができないため、利用に制約がある状態になります。そのため、評価額が下がるのです。それでは具体例でどれだけ節税効果があるのかを見てみましょう。

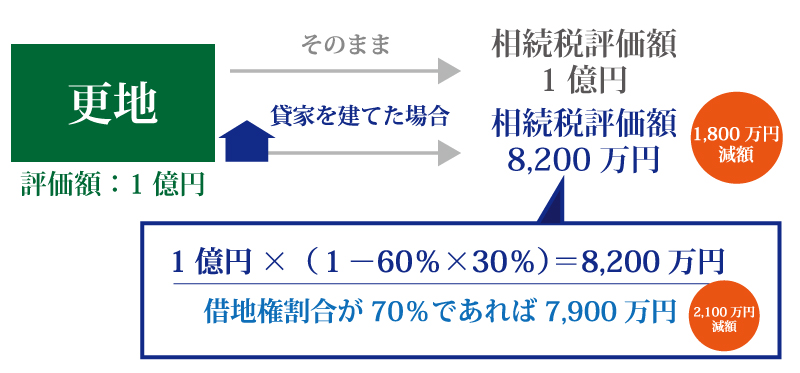

評価額1億円の更地があるとします。貸家を建てなければ当然評価額は1億円のままです。一方、貸家を建てた場合には、「1億円×(1-60%×30%)」となるため、評価額は8,200万円ということになります。

つまり、1,800万円もの減額が可能なのです。この計算では借地権割合を60%として計算しましたが、70%の場合もあるので、その場合は2,100万円もの減額が可能となります。1億円に対しておよそ2,000万円の減額ができることになるので、貸家を建てるだけで約2割も土地の評価額を下げることができるわけです。

(2)要件を満たすことでさらに評価額は下がる!

小規模宅地等の特例で「貸付事業用宅地等」にあたる場合には、評価額は50%も減額することができます。不動産を購入した際の貸付土地は、事業用の土地として200㎡を上限に50%の減額が可能となる場合があります。

上記(1)の例で使用した貸家を建てた土地に小規模宅地等の特例を適用した場合、1億円×(1-60%×30%)×50%となり、相続税評価額は4,100万円となります。

更地のままの評価額との差は5,900万円、約6,000万円も評価額を減額することが出来るのです。更地は事業用の土地とは言えないため特例を選択することができず、相続税の面で不利になります。

小規模宅地等の特例を利用して優遇を受けたい場合には、更地を居住用か事業用の宅地にする必要があるのです。

4.借金をして不動産投資!そのメリットは?

相続税対策のために、借金をしてアパートを購入するという選択肢もあります。自己資金で投資する場合はもちろんのこと、借金をして購入した場合でも評価額を下げることができます。

例えば、2,000万円の借金をしたとします。この時手元には現金2,000万円が入りますが、同時に借入金(債務)が2,000万円増えることになるので、プラスマイナス0で相続税の計算には影響がありません。しかし、この借金をアパートの購入に充てたらどうでしょう。

アパート2,000万円分と借入金2,000万円という形になります。この時、アパートの購入金額は2,000万円にも関わらず、評価額は2,000万円×(1-30%)で1,400万円になります。

この結果、アパートの評価額と借入金との間でマイナス600万円が生じ、相続税の計算の際にマイナスすることが可能となるのです。

5.アパートを贈与することで、節税に!

(1)アパートを贈与した場合にはどんなメリットがある?

家賃収入が入るアパートを親が購入して、それを子に相続した場合、節税効果があります。

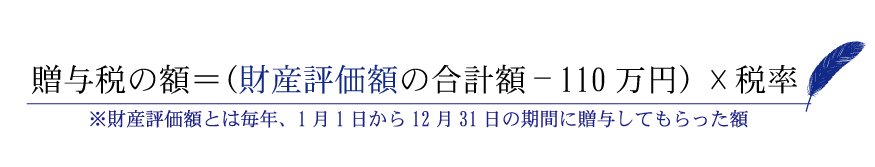

そもそも贈与税とはものを誰かに無償で渡した場合にかかる税金のことで「(1年間に贈与された総額-110万円)×税率」で贈与税の額が決まります。

簡単に言えば、1年で110万円を超える贈与をした場合には税金がかかります。

|

110万円の非課税枠(暦年贈与)についての詳細は、下記サイトをご参照ください。 |

例えば、現金を1,000万円贈与した場合、そのまま1,000万円が1年間に贈与された総額(財産価額の合計額)ということになります。

ところが不動産を贈与した場合には、評価額が下がります。一般的に、土地を評価する際に「路線価」、建物を評価する際に「固定資産税評価額」というものを用います。

路線価は通常取引されている額の約80%で設定されていることが多いので、評価額は下がると言えます。

また、固定資産税評価額も建築コストの約50%と言われています。建築の際に用いる素材によってコストは大きく変わりますが、一般的に不動産の方が現金よりも評価額は下がります。

(2)節税対策の具体例を見てみよう

① 現金から不動産に変えるだけで節税になる!

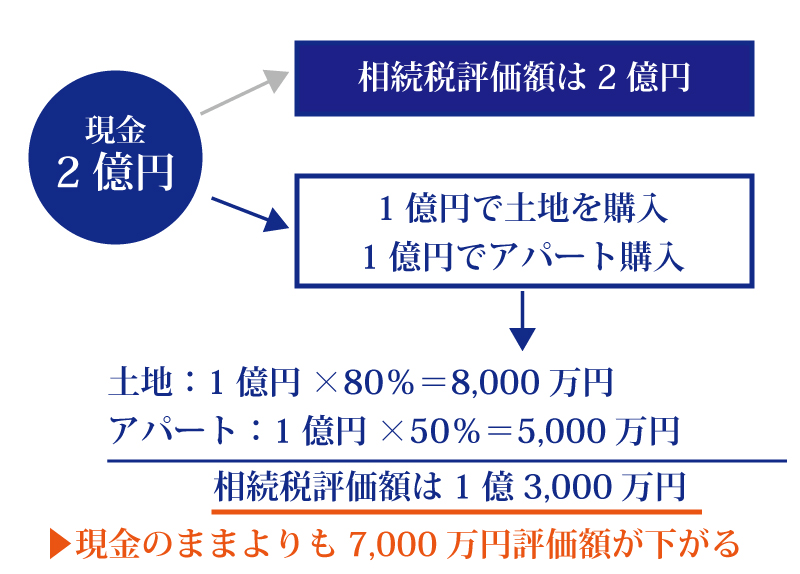

相続の際に現金が2億円あったとすると、相続税の計算の基となる相続税評価額は変わらず2億円です。

しかし、1億円の土地を買って1億円のアパートを建てた場合、相続税の対象となるのは2億円ではなくなります。既に説明した通り、土地の路線価は80%程度なので1億円×80%で8,000万円、固定資産税評価額は約50%なので5,000万円となり、総額で1億3,000万円ということになります。

つまり、現金で相続した場合に比べて、なんと7,000万円もの減額となっているのです。土地とアパートを購入しただけでこれだけの差が生まれるのです。

② さらにその不動産を他人に貸し付ければもっと節税になる!

購入したアパートを自分で利用しても節税対策にはなりますが、自分で利用せず他人に貸し付けることでさらなる節税対策につながります。

なぜ他人に貸し付けることで節税になるかというと、他人に貸し付けることでその土地の自由度が下がるために評価額が下がるためです。これは法律で決まっています。

アパートに既に他人が住んでいれば、勝手に取り壊したり、用途を変更したりすることはできません。

このように自由度が低いために、評価額を少し下げてくれる制度があるわけです。

どれだけ評価額が下がるかについては、借地権割合等の条件によって評価減される率が異なるので視野に入れている人は調べてみるといいでしょう。

また、アパート経営を考えている人は、一括資料請求がおすすめです。相続税対策のプロフェッショナルが相談に乗ってくれるので、自分に合った条件などのアドバイスをくれるでしょう。

(3)アパートを贈与して節税対策を!

上で説明した方法によって、相続税の対象額を減らすことができます。しかし、相続税は人が亡くなって初めて発生するものです。

生前に万全な節税対策を行っていても、次第に貯金が貯まりさらなる節税対策をしなくてはならないということも少なくありません。

実は、一番の節税対策は、相続のための不動産を購入した直後に相続を行うというものですが、当然相続のタイミングは誰にも予想ができないものです。

そこで最も有効と言えるのが、生前に子供にアパートを贈与してしまうという方法です。子供に贈与してしまえば、それ以降の家賃収入などは子供の収益となるため、間接的に財産を相続することができます。

もし贈与しなければ相続までずっと入ってくる家賃収入は親のものになるので、その分、親の財産が増加してしまうことから、相続税の対象となる額も増え続けてしまいます。それを生きているうちに子に渡してしまうというものです。

贈与税とは、その時点での財産の価値を基本にして計算がなされるものなので、家賃収入などの将来的に生まれる価値は考慮されません。多額の現金があって相続の際に税金で困るというのであれば、生前にアパートなどを購入して子供に贈与するのも良いですし、すでに所有しているアパートを子供に贈与しても税金対策につながります。

(4)贈与する際に押さえたい3つのポイント

① 相続時精算課税制度を活用しよう

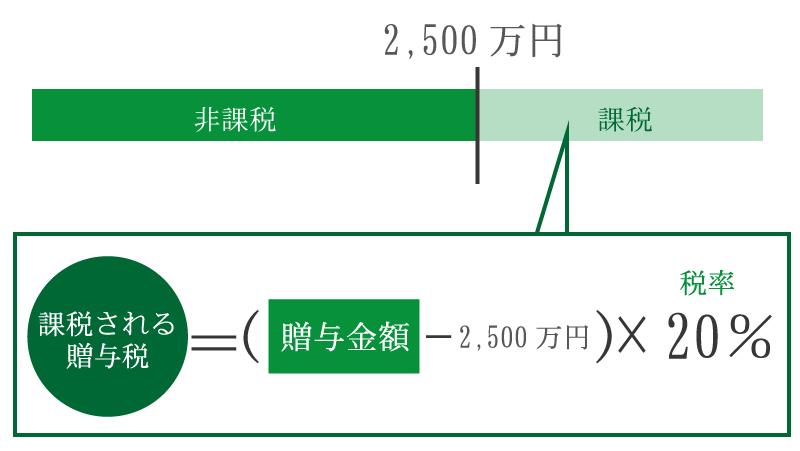

相続時精算課税制度を活用すると、2,500万円までは非課税で贈与することが可能になります。

この時に気を付けたいのは、土地とアパートのうちアパートだけを贈与するという点です。土地まで贈与してしまうと、土地の評価額が高く贈与税がかかってしまう恐れがあるためです。

2,500万円以内に抑えたいのであれば、アパートだけを贈与するという選択肢もあるわけです。ただし2,500万円を超えてしまっても、超えた額に対して一律20%の課税がされるだけなので、土地とアパートの評価額を見てからよく検討してみましょう。

② 親に地代家賃は支払わない方が良い

贈与された建物に子が住んでいる場合、土地を保有している親に地代家賃を支払わなくてはと思う人も少なくないでしょう。

ところが、地代家賃は支払わないというのが大きなポイントです。なぜ支払わない方が良いかというと、親の相続財産を減らすためです。親に地代家賃を支払えば、せっかく減らした親の相続財産がまた増えてしまうからです。税金対策をするためには、地代家賃を支払わない方が無難と言えます。

③ 借金して購入したアパートは贈与しない

借金してアパートを購入すると相続税対策になると説明しましたが、借金と一緒にアパートを贈与することを「負担付贈与」と呼び、この場合は節税効果がなくなります。なぜなら、建物の評価が建築価額となってしまい、節税のためのメリットを生かすことができなくなってしまうからです。そのため、借金付きアパートを贈与するのは絶対にやめましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

財産評価編