貸付事業用宅地等とはどんな土地?貸アパートや駐車場の相続税が大幅減額

小規模宅地等の特例は自宅を相続する際の特例ととらえられがちですが、アパートや駐車場などを相続することになった場合にも適用されることをご存知でしょうか?

アパートや駐車場などは「貸付事業用宅地等」に分類されます。貸付事業用宅地等であれば、小規模宅地等の特例の適用により評価額の50%を減額可能となります。貸付事業用宅地等に小規模宅地等の特例を適用するための要件などを確認していきましょう。

この記事の目次

1.貸付事業用宅地等ってどんなもの?

小規模宅地等の特例は適用される土地の利用区分が決められています。利用区分によって限度面積や減額割合が変わります。

| 相続開始直前の宅地等の利用区分 | 限度面積 | 減額割合 | |

|---|---|---|---|

| 特定居住用宅地等 | 被相続人の居住用宅地 | 330㎡ | 80% |

| 特定事業用宅地等 | 貸付事業以外の事業用宅地 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 一定の法人の貸付事業以外の事業用宅地 | 400㎡ | 80% |

| 貸付事業用宅地等 | 被相続人の貸付事業用の宅地 | 200㎡ | 50% |

| 一定の法人の貸付事業以外の事業用宅地・貸付事業用の宅地 | 200㎡ | 50% | |

※一定の法人とは、相続開始の直前において被相続人等が発行済株式総数の50%超を有する法人をいいます

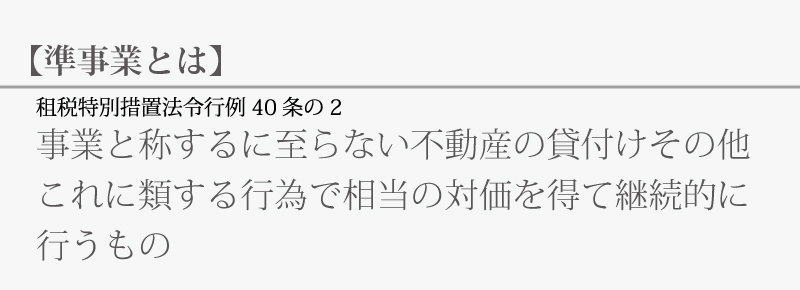

※貸付事業用宅地等の事業とは、不動産貸付事業・駐車場業・自転車駐車場業及び準事業をいいます

上記の表に記されている貸付事業用宅地等とは、相続が開始される直前の時点において被相続人などの貸付事業のために使用されていた宅地等のことです。下記の2つの条件のうちいずれかを満たしており、被相続人の親族が相続や死亡を原因とする遺贈によって取得した土地のことを貸付事業用宅地等と呼んでいます。

まず、一つ目の条件としては、被相続人の貸付事業のために使用されていた宅地等を取得した被相続人の親族が、相続開始時から申告期限までの間に被相続人が行っていたその宅地等にかかわる貸付事業を引き継ぎ、申告期限まで引き続いてその宅地等を有しており、かつ、その貸付事業の用に供していることです。

そして次に、二つ目の条件は被相続人と生計を共にしていた被相続人の親族の貸付事業のために使用されていた宅地等をその親族が取得した場合であって、その親族が相続開始時から申告期限まで引き続きその宅地等を有し、かつ、相続開始前から申告期限まで引き続きその宅地等を自己の貸付事業の用に供していることとされています。

2.アパートやマンション等の賃貸物件に小規模宅地等の特例を適用する

アパートやマンション等の賃貸物件は、貸付事業用宅地等に該当します。そのため、要件を満たせば小規模宅地等の特例が適用可能です。

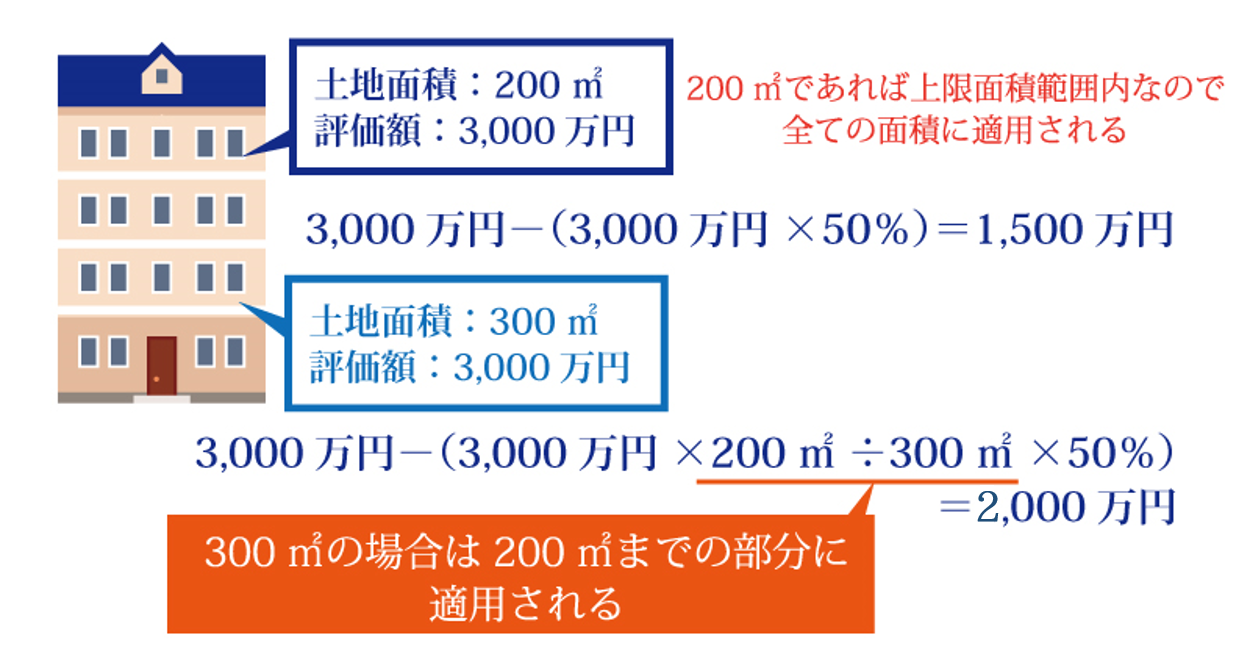

貸付事業用宅地等の場合、限度面積は200㎡、減額割合は50%となりますので、200㎡までの部分は評価額が50%減額されます。

(1)小規模宅地等の特例を適用するための要件とは

貸付事業用宅地等に小規模宅地等の特例を適用するためには、以下の要件を満たしている必要があります。

☑相続税申告期限まで継続して貸付事業を行っていること

☑相続税申告期限まで該当する土地を保有していること

☑相続開始前3年以内に貸付事業の用に供されたものでないこと(事業的規模であれば3年以内に供されたものでも適用可)

(2)相続税評価額の計算方法

賃貸物件を相続すると、土地は小規模宅地等の特例の適用が可能とご説明しました。賃貸物件には借主がおり、持ち主が自由に土地を使うことが出来ない事から、土地や建物の評価額が更に下がります。

つまり、賃貸物件の場合は、土地・建物の評価額が下がり、かつ小規模宅地等の特例を併用することで大幅に評価額が減額されるということになります。

せっかくなので、人に貸している場合の建物と土地の相続税評価額の算出方法を確認しておきましょう。

①建物の計算方法

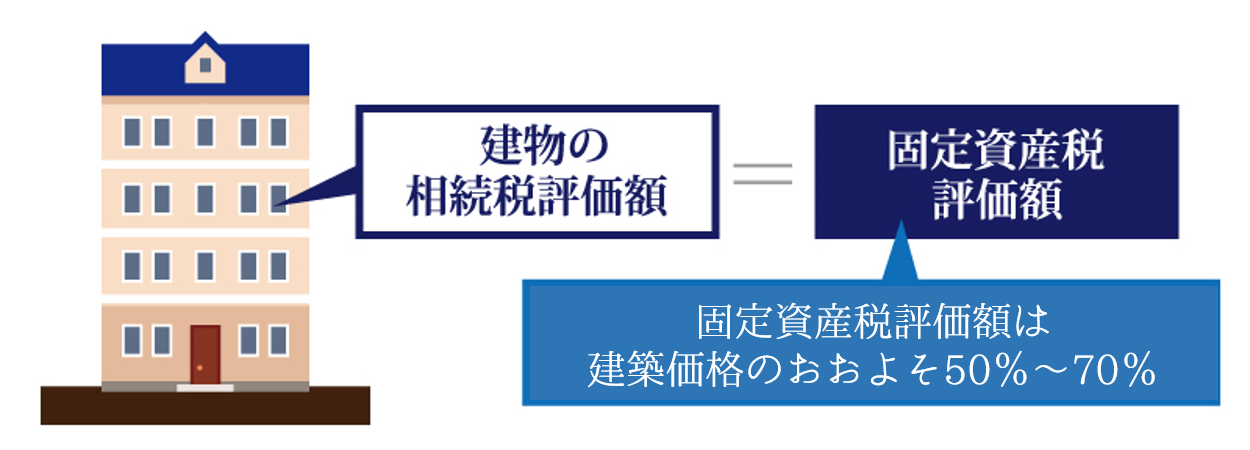

建物の相続税評価額は固定資産税評価額がそのまま使用されます。固定資産税評価額とは固定資産税を計算する際に基になる評価額を言います。

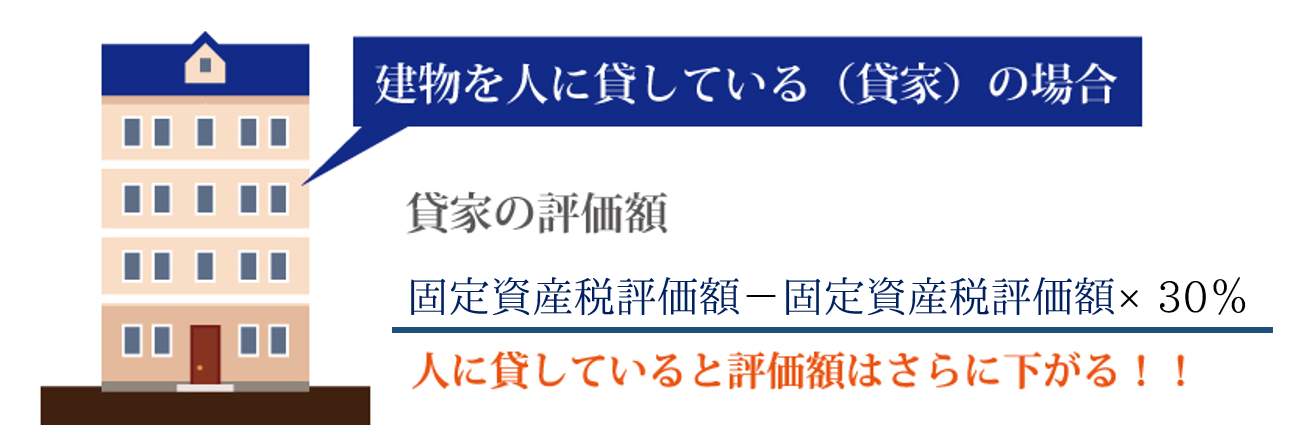

さらに建物を人に貸している場合、貸家の評価は固定資産税評価額から30%減額されます。

②土地の計算方法

賃貸アパート等が建築されている土地は「貸家建付地」と言われ、以下の計算式を用いて算出されます。

(3)アパートやマンション等を相続した場合の注意点

①空き部屋があると小規模宅地等の特例に影響がでる

小規模宅地等の特例を適用する場合、空き部屋の部分には原則として特例の適用ができないことになっています。

空き部屋がでてしまう可能性がある場合には、空き部屋となった直後から新規入居者の募集を開始して早急に賃貸を再開する等、貸付事業を継続していることが認められる必要があります。

継続して貸付事業を行っていると認めてもらうことが出来れば、小規模宅地等の特例の適用対象と判断されます。

②確定申告を忘れずに行う

相続により賃貸物件を取得した場合、相続した相続人に家賃収入が発生します。貸付事業を行っていることを認められるためには、相続開始の翌年の申告期限までに家賃収入の所得税の確定申告をする必要があります。

今まで確定申告をしていなかった人の場合、忘れてしまう可能性もあります。しっかりと覚えておきましょう。

3.駐車場に小規模宅地等の特例を適用する

貸付事業用宅地等は不動産貸付事業・駐車場業・自転車駐車場業が該当するとご説明させていただきましたが、駐車場・自転車駐車場に小規模宅地等の特例を適用するためには、小規模宅地等の特例の原則をご理解いただく必要があります。

ポイントは「一定の建物又は構築物の敷地」という部分になります。

(1)小規模宅地等の特例が適用できる駐車場

小規模宅地等の特例の原則は「一定の建物又は構築物の敷地」となりますので、相続した駐車場の敷地の上に建物又は構築物がある場合は適用対象となります。

例えば・・・

などは、建物や構築物があるため小規模宅地等の特例が適用されます。貸付の形態に決まりはありませんが、建物や構築物があるという事が重要です。

【青空駐車場はどうなるのか】

青空駐車場の場合、コインパーキングのような設備があり、明らかに駐車場業だと判断できる場合は小規模宅地等の特例の対象となりますが、砂利敷きや芝生等の場合判断が難しいところがあります。

駐車場で小規模宅地等の特例の特例を使用する場合には、その駐車場が駐車場業を行うためにある程度の費用をかけて整備しているという部分がポイントになるでしょう。

ちなみに、相続発生後に青空駐車場だと特例が適用されない!と構築物等を設置しても、小規模宅地等の特例は適用されません。小規模宅地等の特例の適用を受けるためには、相続開始時点で建物や構造物がある必要があります。もし、青空駐車場を所有されている場合は、生前に対応をとることが重要です。

(2)小規模宅地等の特例による減額割合

貸駐車場に小規模宅地等の特例が適用される場合、貸付事業用宅地等となりますので、限度面積は200㎡、減額割合は50%です。

4.貸付開始時期における留意点

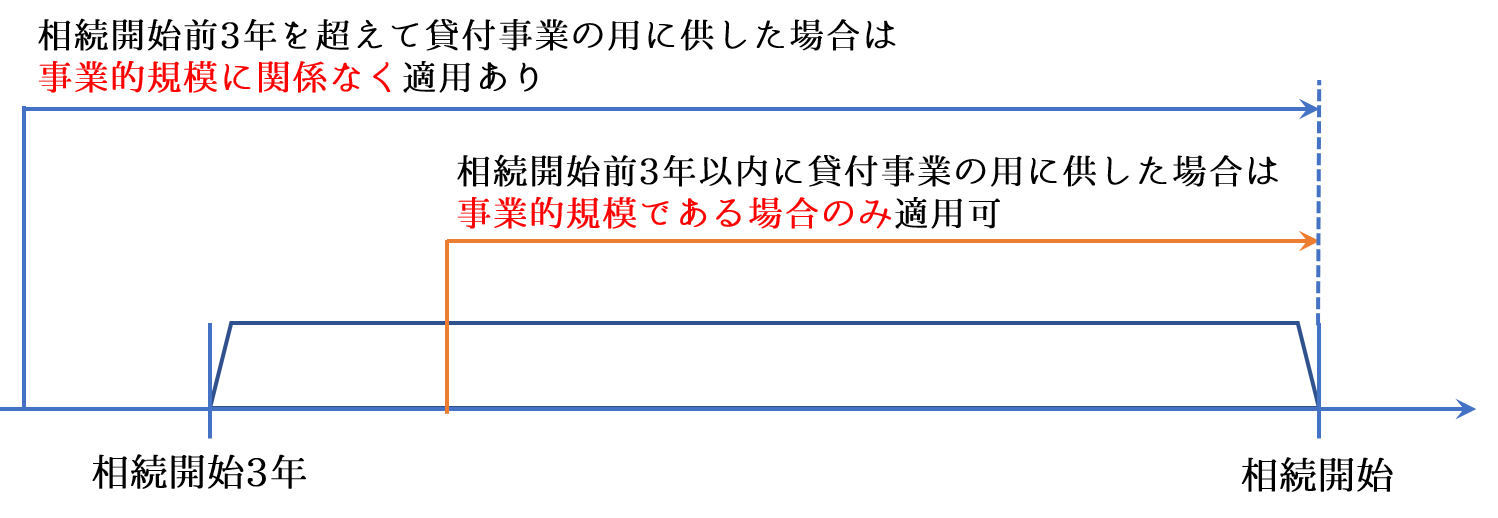

平成30年度税制改正によって、相続開始前3年以内に貸付事業の用に供された宅地等については、貸付事業用宅地等の適用対象から除外されることになりました(平成30年3月31日以前から貸付事業の用に供されていた場合には除外されません)。

貸付事業用宅地等は、他の小規模宅地等に比較して固定資産の設置のハードルが低く、相続開始直前に即席に対応することが可能であるケースが多いことから、相続開始直前に貸付事業を開始した宅地等には適用されないことになりました。

しかし、事業的規模(いわゆる「5棟10室基準」)で本格的に賃貸事業が行われている場合には、相続開始前3年以内に貸付事業の用に供した宅地等についても引き続き適用することが可能です。

まとめ

今回は貸付事業用宅地等における小規模宅地等の特例適用についてご説明させていただきました。

不動産貸付事業以外にも、駐車場や駐輪場の場合でも小規模宅地等の特例が適用できる場合があります。駐車場や駐輪場の場合、規模の大きさはさほど重要ではありませんが、適用要件に該当するかどうかの判断が難しい場合もあります。相続した財産に駐車場や駐輪場がある場合、小規模宅地等の特例が適用できるかどうかを含め、相続に詳しい税理士に相談してみましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

財産評価編