相続って何?0から分かる「相続」の基本

財産を所有している人が亡くなり、亡くなった人の財産を引き継ぐことを相続や遺贈と言います。

例えば、お父さんが亡くなった場合、お母さんや子どもが財産を相続することになります。お母さんが亡くなった場合も、子どもが財産を相続することになります。子どもが亡くなった場合、亡くなった子に配偶者や子がいればその方が相続することになります。

つまり、人が亡くなることにより、その人が保有していた財産は必ず相続や遺贈によって誰かに引き継がれることになります。

今回は、相続の基本についてご紹介したいと思います。

この記事の目次

1.相続と遺贈の違い

相続と遺贈の違いは、財産を受取る人と亡くなった人の関係性によって変わります。

相続するという言葉は、亡くなった人(被相続人)の法定相続人が財産を受け継ぐ場合に使用されます。

遺贈は、遺言によって法定相続人以外の方が財産を受け継ぐ場合に使用されます。

法定相続人については下記に詳しく記載しています。

相続人は誰?相続する順位をくわしく解説!これを見れば、誰でも相続人が誰になるかがわかります。

遺言を作成する際に、「相続する」と記す場合には、指定する人を法定相続人にする必要があります。「遺贈する」と記す場合、指定する相手は法定相続人以外でも法定相続人でも問題はありません。

2.相続財産の考え方

相続によって引き継がれる財産と聞くと、現預貯金や自宅等の不動産などをイメージされると思います。亡くなった人(被相続人)が所有していた現預貯金や自宅等の不動産などのプラスの財産の他、亡くなった人(被相続人)の借金などマイナスの財産も相続財産に含まれます。

相続財産に課税される相続税の計算を行う際には、亡くなった人(被相続人)のプラスの財産からマイナスの財産を引く「債務控除」を行ないます。これによって、相続税の課税価格が算出されます。

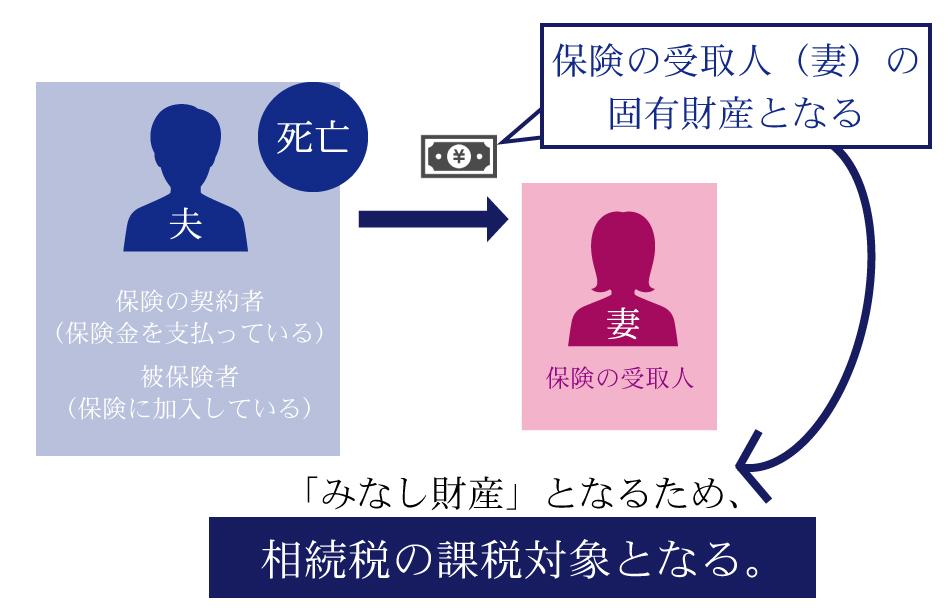

また、相続によって取得する財産には相続税の課税対象とならない財産もあります。

祭祀財産については、代々引き継がれるものであるため相続財産に含まれることはありません。従って、相続によって引き継ぐことになっても、相続税の課税対象になることはありません。

【ここでポイント-民法と税法の相続の扱いを理解しよう-】

相続財産には民法上と税法上で扱いが異なる財産があります。

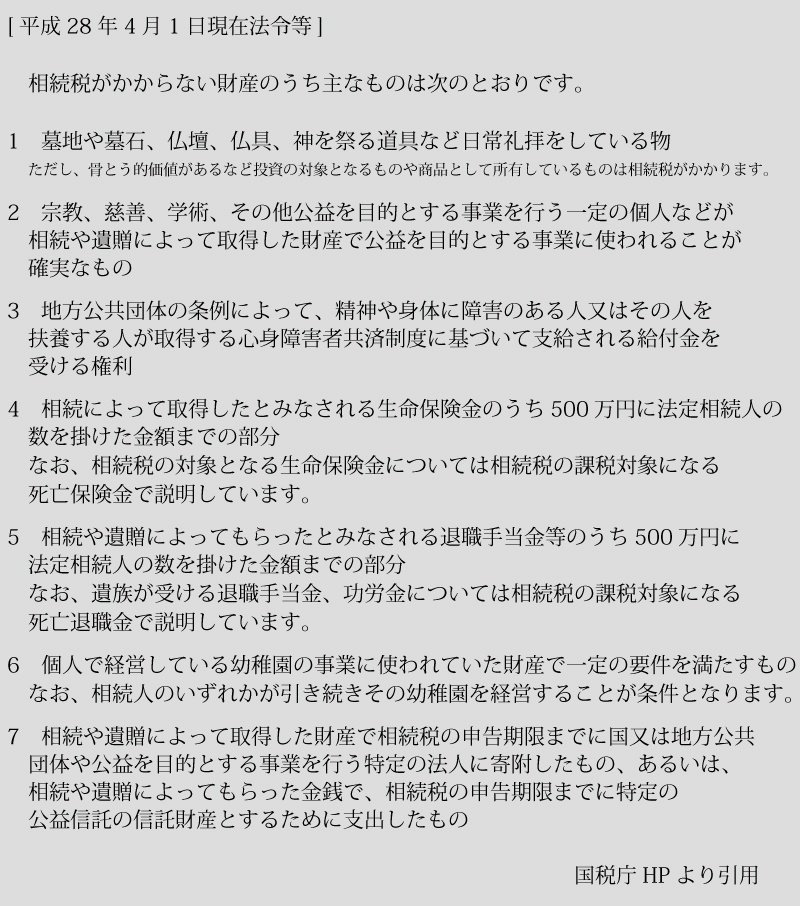

被相続人が被保険者となっており、相続人が受取人となっている死亡保険や、被相続人が亡くなった後に支給される死亡退職金は「みなし相続財産」という扱いになります。

このみなし相続財産は、民法上では受取人(相続人)の固有の財産という扱いで相続財産には含まれません。しかし、税法上では、被相続人が亡くなることによって取得した財産ということで相続財産と同じ扱いをするとなっています。つまり、死亡保険金や死亡退職金は相続税の課税対象となるということです。

相続財産ではないのに相続税がかかる?みなし相続財産ってなに?

3.相続財産に課税される相続税

相続や遺贈によって取得した財産には相続税が課税されます。相続税の納付を行うには相続税の申告をする必要があります。

(1)相続税の考え方

相続税は相続した財産がある場合、必ず納めなければいけない訳ではありません。相続税には「基礎控除」があります。

例えば、法定相続人が被相続人の配偶者と子ども2人だった場合、基礎控除は4,800万円となります。つまり、被相続人の正味の遺産額が4,800万円を超えていなければ、相続税を納める必要はありません。

正味の遺産額から基礎控除を引いた金額が相続税の課税遺産総額となります。算出した課税遺産総額を各相続人が法定相続分で相続したと仮定して相続税の計算を行ないます。

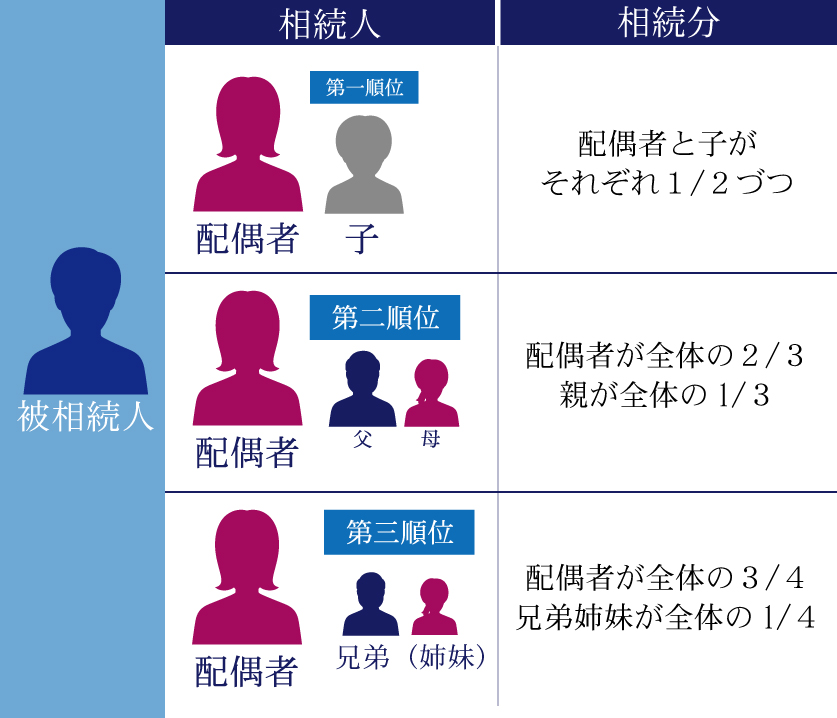

法定相続分は、相続人が誰になるかにより割合が異なります。

相続税の計算方法について、もっと詳しく知りたいという方は下記をご確認ください。

(2)相続税の申告・納付

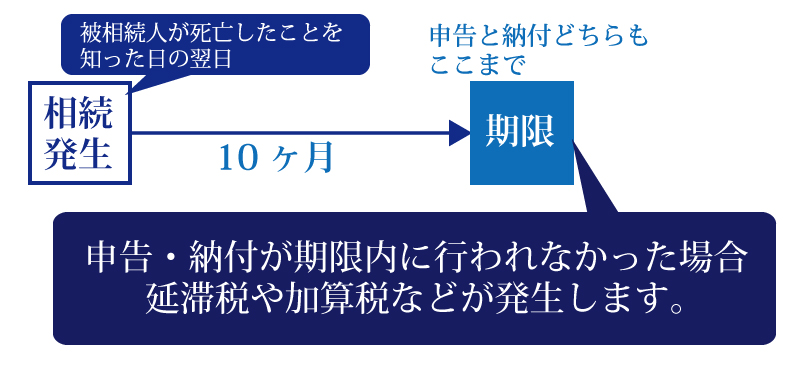

相続税の申告・納付は被相続人の亡くなった日の翌日から10ヶ月以内に、被相続人が亡くなった時点の住所地を管轄する税務署にて行う必要があります。

相続税の納付金額を確定するためには、遺産分割を終わらせておく必要があります。

遺産分割は、遺言がある場合には遺言に従って行ないますが、遺言が無い場合、相続人全員で誰がどの遺産をどれくらい取得するかを話し合う必要があります。

仮に、相続税の申告・納付期限までに遺産分割が終了しない場合には、ひとまず法定相続分通りに遺産を取得したと家庭して相続税の計算を行ない、相続税の申告・納付をします。

相続発生から相続税申告までの流れを詳しく知りたいという方は下記をご確認ください。

相続開始から相続税申告後まで。相続が発生したらしなければならない7つのこと

また、相続税には配偶者控除や未成年者控除など税額控除の特例や、小規模宅地等の特例など相続財産の評価額を減額する特例があります。

これらの特例によって相続税が0となった場合でも、相続税の申告をする必要があるため忘れずに申告を行うようにして下さい。

相続税がかからない方でも相続税の申告が必要?この場合、なぜ相続税の申告が必要か?

4.相続に備えるための相続対策

相続はいつ起こるかわかりません。また、平成27年の基礎控除改定により、東京では4人に1人が相続税の申告が必要と言われています。

財産を遺す方も、財産を受け継ぐ方も、支払う税金は少しでも抑えたいと思いますよね。そのために、早い段階から相続税対策をしっかりと行う必要があります。

(1)生前贈与による相続税対策

相続税は相続財産が多ければ多いだけ高くなります。そのため、相続時に被相続人が所有している財産が少なくなっているようにすることがポイントとなります。

そこで、あらかじめ相続人となる人たちに財産を渡しておく生前贈与を行うという方法があります。しかし、贈与によって財産の無償移転があった場合には、贈与税が課税されますので、贈与税の非課税枠をうまく活用して贈与を行う必要があります。

相続税対策には生前贈与を活用しよう!贈与税の6つの非課税枠って?

【ここでポイント】

相続開始前3年以内の贈与は贈与がなかったものとなり、贈与によって取得した財産は相続税の課税対象となります。

相続開始3年以内の贈与は相続税の課税対象!二重化税を防ぐための贈与税額控除の計算方法。

生前贈与を検討されている場合には、早い段階から少しずつ贈与を行うようにしましょう。

(2)不動産を活用した相続税対策

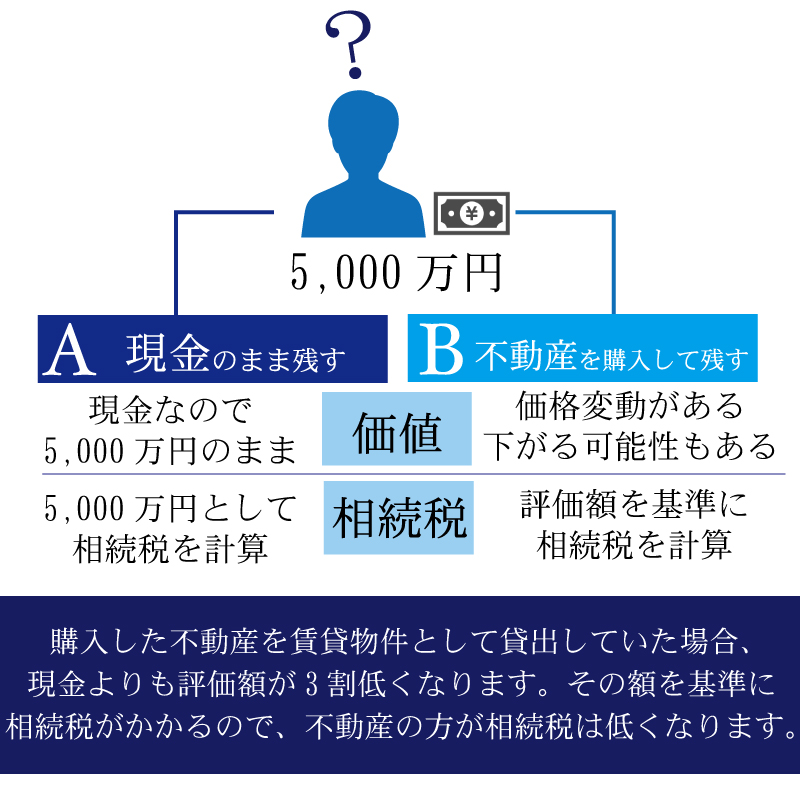

相続税の計算を行う際に、相続税の課税対象価額を算出します。現預貯金の場合には、その金額がそのまま相続税の課税対象価額となりますが、不動産の場合、相続税評価額を基に相続税の課税対象価額を算出します。

この相続税評価額は、不動産の時価よりも低い金額で評価されることが多くなります。

つまり、単純に現金5,000万円を相続すると5,000万円が相続税の課税対象となります。しかし、5,000万円で不動産を購入して、購入した不動産を相続します。

その不動産の相続税評価額が3,500万円だった場合、相続税の課税対象価額が3,500万円となり、現金のまま相続するよりも1,500万円相続税の課税対象価額を抑えることが可能となります。

(3)生命保険を活用した相続対策

生命保険を活用した相続対策も相続税対策としては有名です。

保険契約には定期保険や終身保険など様々なタイプのものがありますが、相続税対策としては活用するのであれば、終身保険を利用しましょう。

生命保険は受取人固有の財産となるため、相続財産ではありません。しかし、税法上はみなし相続財産となり相続税の課税対象となります。

生命保険の目的は亡くなった方のご家族の生活のための資金です。そのため、非課税枠が設けられています。

上記の計算式によって算出された非課税枠を超えた部分に対し、相続税が課税されます。

つまり、非課税枠を超えなければ相続税が課税されることはありません。

また、生命保険は相続税対策以外にも、納税資金としてすぐに利用できる等のメリットもあります。ただし、契約の方法によって課税される税金の種類が異なりますので注意してください。

相続対策として生命保険を活用するために抑えておくべきポイント

5.もし相続人がいなかったら?どうなるの??

相続は、財産を受け継ぐ人がいる場合には必ず発生します。しかし、晩婚化やライフスタイルの多様化が進む現代では、結婚しない、子どもがいないというケースは珍しくありません。

配偶者も子もおらず、両親は既に他界、兄弟姉妹もいない、つまり法定相続人に該当する方が誰もいないというケースを「相続人不存在」といいます。また、法定相続人が全員相続放棄をしたという場合も「相続人不存在」に該当します。

このような場合、被相続人が所有していた財産は最終的に国に帰属されます。もし、お世話になった方などに財産を渡したいという場合には、遺言による遺贈を行ないます。

また、相続人以外で裁判所が認めた特別縁故者が相続することも可能です。ただし、特別縁故者が相続するためにはかなりの時間がかかります。

生涯未婚率が過去最高に! ずっと独身だったら財産はどうなるの?相続人は誰になるの?

法定相続人がいない相続の基礎控除ってどうなるの?

まとめ

相続税の基本についてご紹介しました。相続税の申告は相続開始の翌日から10ヶ月以内です。期限内の申告・納付が必要となりますが、申告書の作成、必要書類の収集など時間がかかることが予想されます。確定申告のように毎年行う申告とは異なるため、ご自身で行うことが難しい、大変だと感じた場合には相続に強い税理士に相談してみて下さい。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続手続き編