相続税の税率は何%?どんな手順で相続税額を計算するの?

相続税の税率は10%~55%の超過累進課税で、故人の遺産総額から基礎控除額を差し引いた課税対象額を、一旦法定相続分で分割させた金額によって税率が変動します。

相続税の税率表を見ると「遺産が1億円だから相続税の税率は30%?!3,000万円も納税するの?!」と誤解をされる方が多いです。

ただ、正しい手順に沿って相続税額の計算をしてみると、実際はもっと少ない税額となります。

この記事では、相続税の税率や控除額はもちろん、相続税の税額計算の手順について、相続専門の税理士が解説します。

YouTube動画でもわかりやすく解説しているので、併せてご覧ください。

この記事の目次

1.相続税の税率表(速算表)!税率は10~55%の超過累進課税

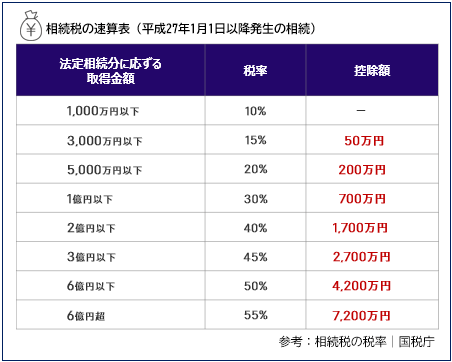

【参考:国税庁「No.4155 相続税の税率」】 上記は相続税の税率表(速算表)で、ご覧の通り税率は10%~55%まで段階的に増えていく「超過累進課税」です。 「相続税の税率は最高55%」というように最も高い税率が強調されることもあり、相続した遺産の半分以上を相続税として納めるのかと心配する人もいるでしょう。 しかし、遺産のすべてに55%の税率がかけられるわけではありません。

1-1.相続税の税率についてよくある誤解

相続税の税額を計算する際、「故人の遺産総額」や「相続人が相続した遺産の額」をそのまま税率表に当てはめてはいけません。 よく次のように理解されることがありますが、これらの考え方は間違いです。

×遺産総額が7億円だから税率は55%

×配偶者は遺産を5億円相続したから税率は50%

×兄弟で遺産を8,000万円ずつ相続したから税率は30%ずつ

正しくは、遺産総額から基礎控除額を引いて課税対象額を計算し、この課税対象額を一旦法定相続分で分割した金額に対して、それぞれ税率をかけて控除額を差し引きます。

そして税率から算出された仮の相続税額を合算して「相続人全員分の相続税額」を算出し、これを実際の遺産分割割合で按分することで、各相続人の税額負担を調整します(税額計算の手順については次章で解説します)。

このように相続税の計算が複雑になる理由は、取得金額から求めた税額は、法定相続分より多くの遺産を相続した人にとっては軽く、少ない遺産しか相続していない人にとっては重くなってしまうためです。

この計算方式は「法定相続分課税方式」と呼ばれており、過去からの相続制度の変遷や制定当時の社会状況を背景に、法定相続分という客観的な比率に基づいて税額を計算します。

1-2.相続税の税率表の「控除額」とは

冒頭でご紹介した相続税の税率表(速算表)の右枠には、「控除額」が記載されていますが、これは相続税の計算を簡単にするためのものと考えてください。

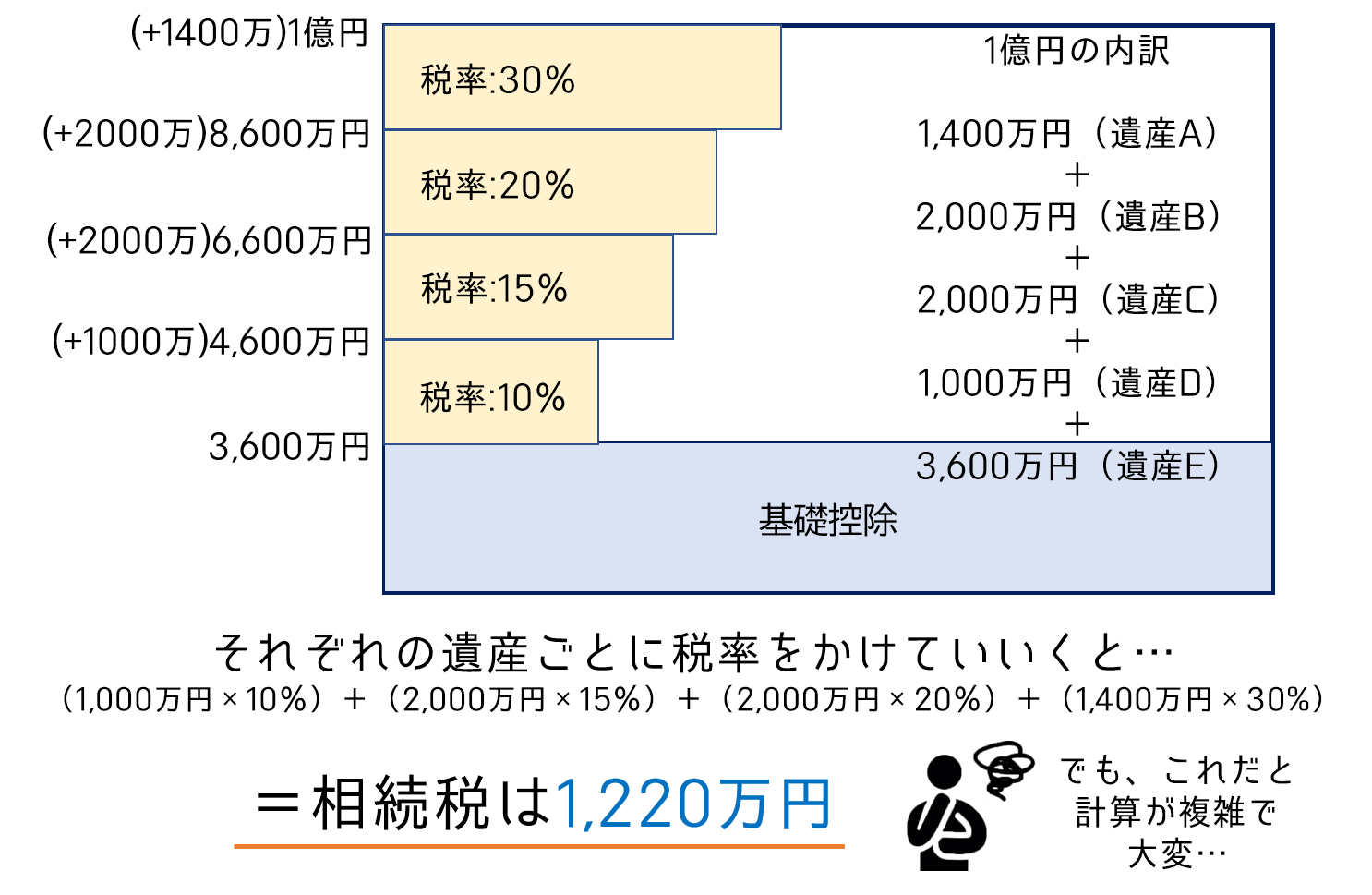

相続税は遺産のうち低額の部分の税率は低く、高額の部分の税率は高い累進課税です。

しかし、遺産を税率の段階ごとに区切って税率をかけると、計算が複雑になってしまいます(下図参照)。

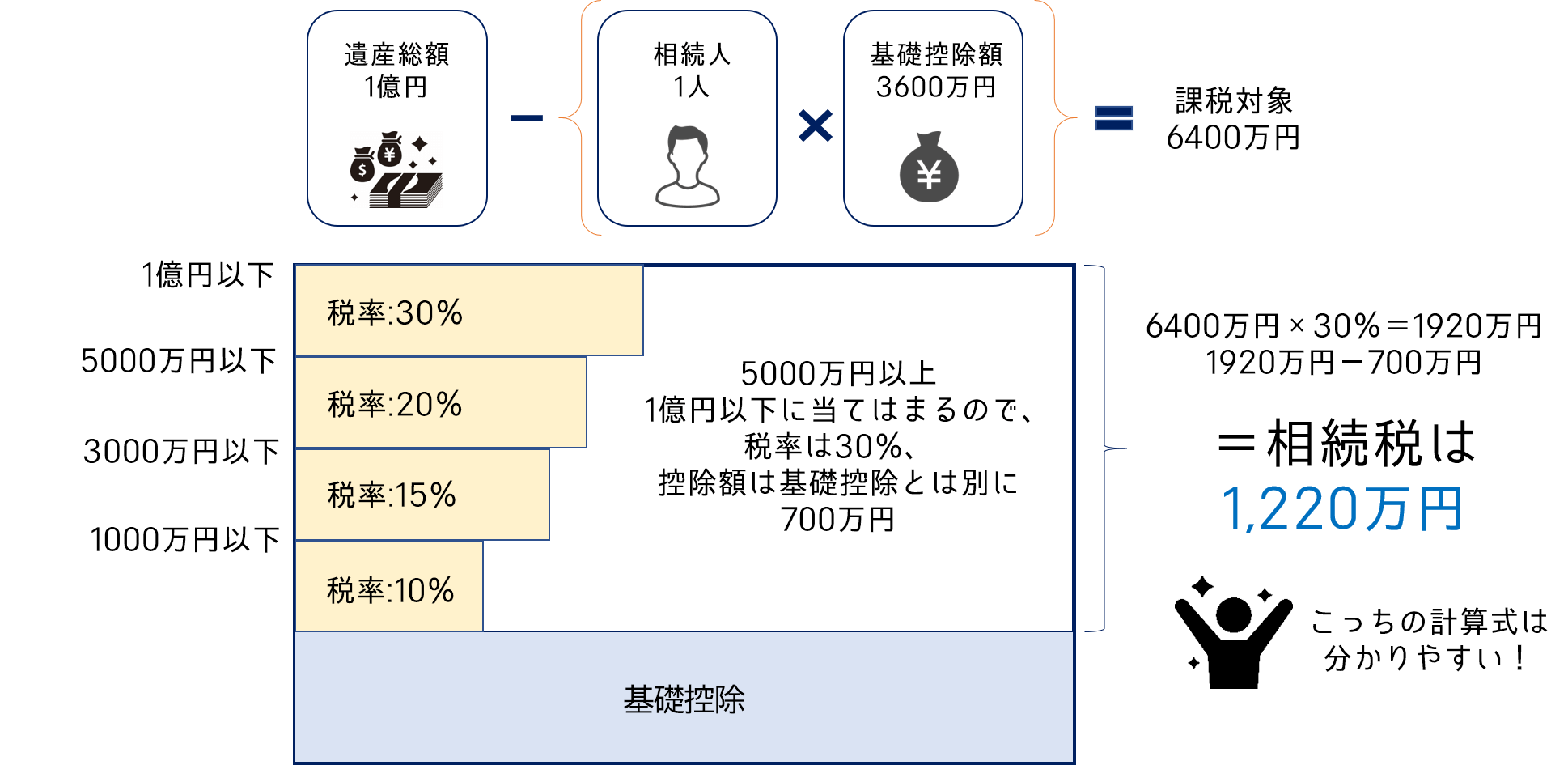

そこで、実際の相続税の計算では、相続した遺産に一度高い税率をかけて、低い税率を適用する部分について差額を控除する方法をとります(下図参照)。

この差額の部分(緑)が、相続税の税率表の「控除額」です。

遺産総額が1億円で基礎控除額を3,600万円(相続人は1人)と仮定したとき、遺産総額から基礎控除額を控除した6,400万円が課税の対象になります。

6,400万円に税率表の「1億円以下」の税率30%をかけた金額(1,920万円)から、控除額700万円を差し引くことで、相続税は1,220万円と算出されます。

2.相続税の税額計算の手順

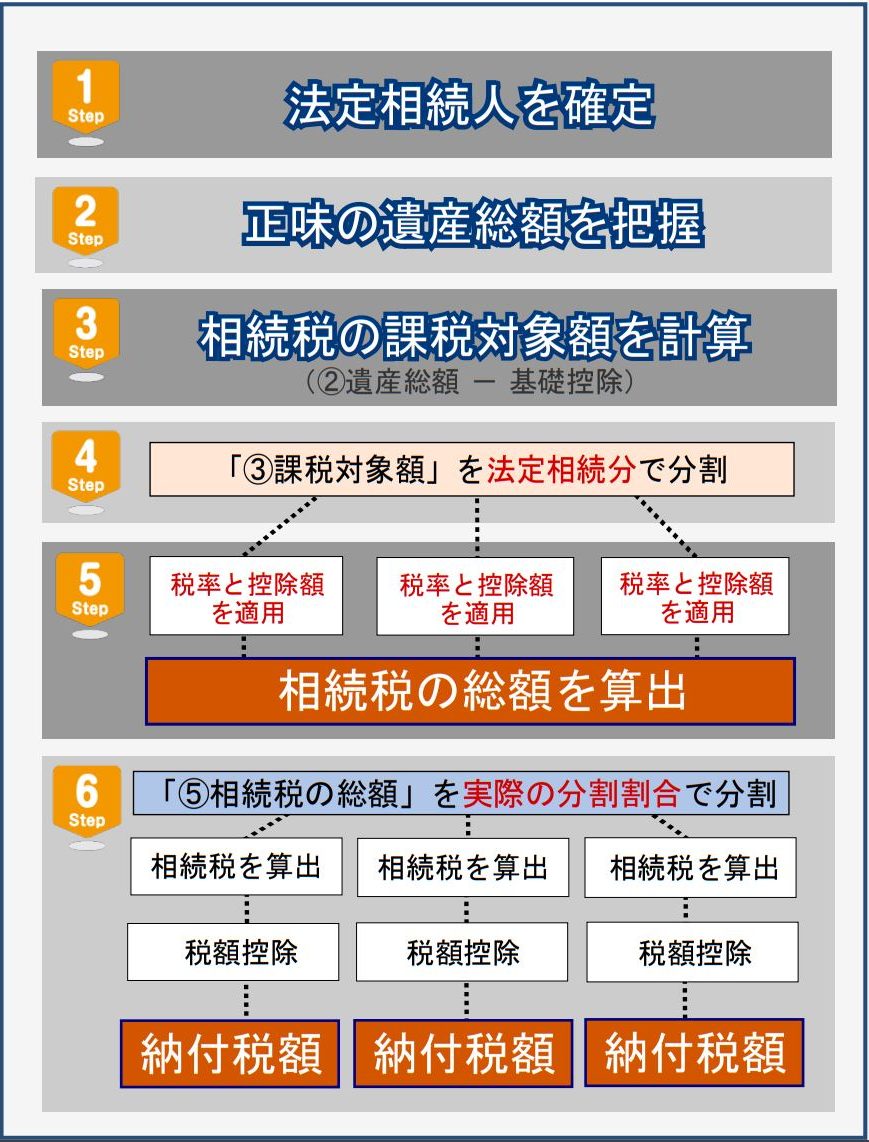

相続税の税額計算の手順は上記の流れとなり、相続税の税率や控除額を当てはめるタイミングは「ステップ5」の段階となります。

相続税の税額計算の際にはいくつか注意点もありますので、この章でしっかり確認しておきましょう。

①法定相続人を確定

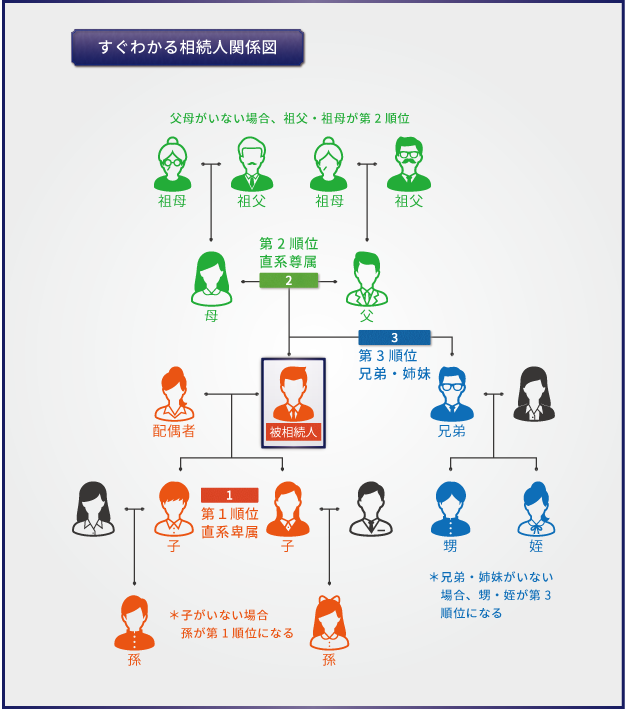

まずは故人の法定相続人を確定、つまり相続する権利を有する人が「誰なのか」「何人いるのか」を確定してください。

故人の配偶者は常に法定相続人となりますが、他の親族には順位が定められており、各ご家庭の家族構成によって異なります。

例えば、両親と子供2人(長男・次男)の家族構成で父が亡くなった場合、法定相続人は「配偶者(母)」と、第1順位である「長男」「次男」の合計3人となります。

なお、法定相続人の確定は、「被相続人の出生から死亡までの連続した戸籍謄本」を取り寄せれば確認していただけます(婚外子などの有無等を確認するため)。

法定相続人の考え方について、詳しくは「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

②正味の遺産総額を把握

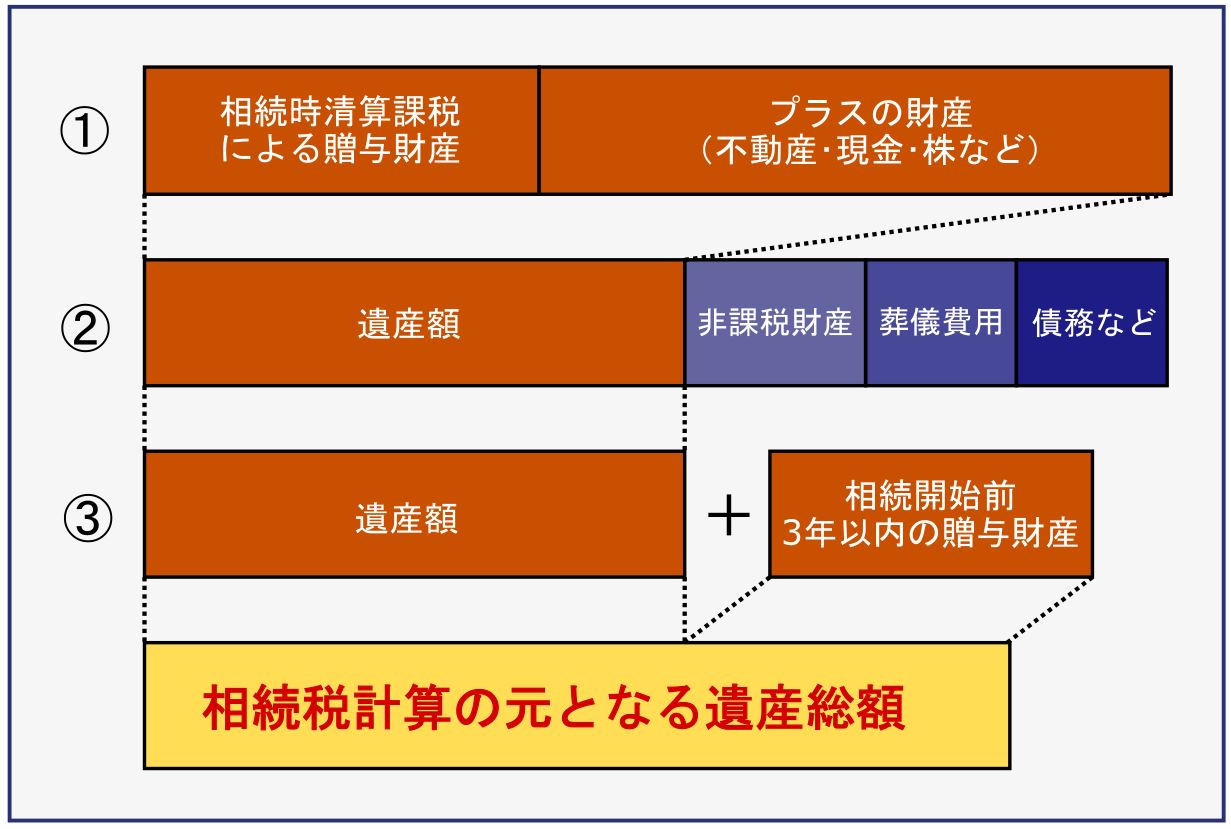

相続税は被相続人の財産全てに課税される税金ではないため、相続税が課税される対象となる「正味の遺産総額」を把握する必要があります。

具体的には、相続時清算課税による贈与財産に、プラスの財産(土地などの不動産・現金・預貯金など)を足し、マイナスの財産(非課税財産・葬儀費用・債務など)を差し引き、さらに相続開始前3年以内に行われた贈与財産を足す必要があります。

不動産については、土地は路線価方式や倍率方式によって相続税評価額を計算し、建物部分は固定資産税評価額によって相続税評価額を計算する必要があります。

仮に不動産の土地部分に「小規模宅地等の特例」が適用できるのであれば、特例を適用させた後の相続税評価額を算入してください。

また、遺産の中に生命保険金や死亡退職金が含まれていれば、非課税上限額(500万円×法定相続人の人数)を非課税財産として計上します。

正味の遺産総額の考え方について、詳しくは「相続税の対象になる財産はどのようなもので課税対象者の割合はどれぐらい?」をご覧ください。

③正味の遺産総額から基礎控除額を引く

正味の遺産総額の把握ができたら、次は基礎控除額を差し引いて「相続税の課税対象額」を計算します。

例えば、正味の遺産総額が1億円で、法定相続人が3人(配偶者・長男・次男)だったと仮定しましょう。

この場合、基礎控除額は4,800万円(3,000万円+(600万円×3人))となり、相続税の課税対象額は5,200万円(1億円-4,800万円)となります。

相続税の基礎控除について、詳しくは「相続税の基礎控除って何!?簡単に解説します【早見表付き】」をご覧ください。

④法定相続分で相続したと仮定して、各相続人へ分配

相続税の課税対象額が計算できたら、一旦法定相続分で相続したと仮定して、各相続人へ遺産を分配します。

相続人ごとの法定相続分は、下記の通りとなります。

|

|

配偶者の 法定相続分 |

その他の相続人の 法定相続分 |

| 配偶者と第一順位 |

1/2 |

1/2を人数で均等に按分 |

| 配偶者と第二順位 |

2/3 |

1/3を人数で均等に按分 |

| 配偶者と第三順位 |

3/4 |

1/4を人数で均等に按分 |

| 同順位の相続人のみ | 人数で均等に按分 | |

法定相続分について、詳しくは「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

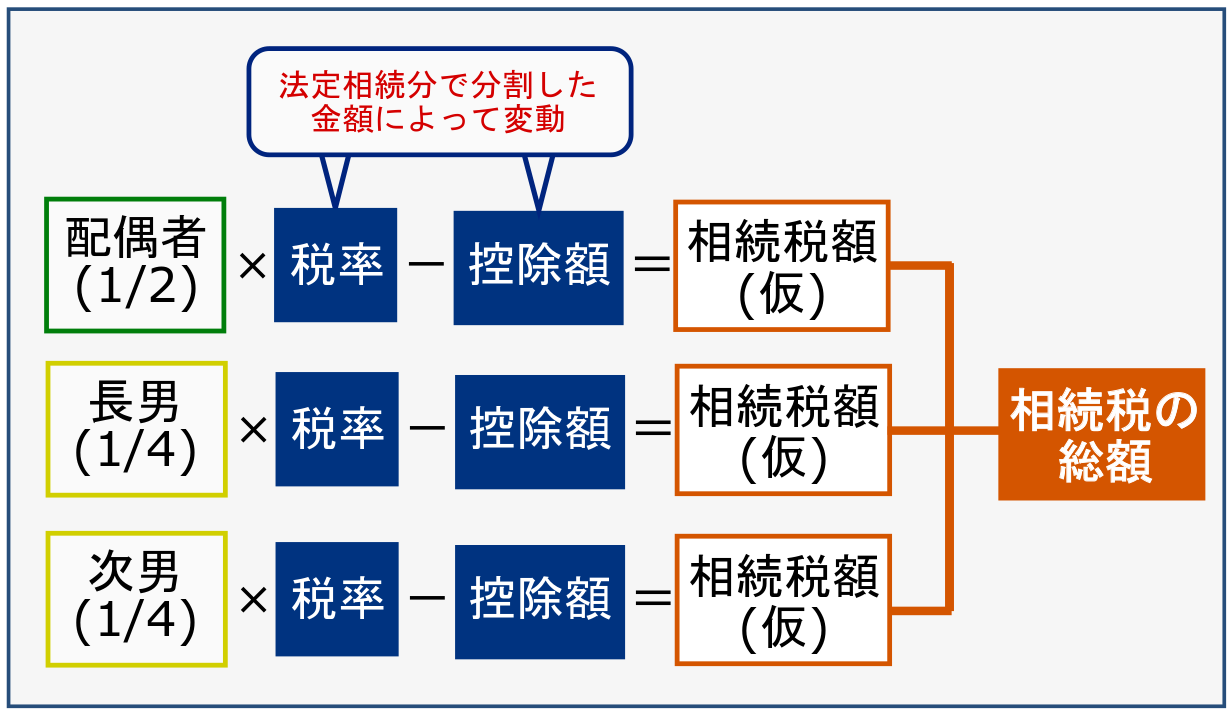

⑤税額と控除額を当てはめて、相続税の総額を計算

法定相続分で相続したと仮定して各相続人へ分配された正味の遺産に、相続税の税率と控除額を当てはめ、相続人全員で納める「相続税の総額」を計算します。

仮に法定相続人が配偶者・長男・次男であった場合、以下のような計算式となります。

もう一度相続税の税率表をご覧になりたい方は、コチラをクリックしていただければご確認いただけます。

⑥計算した相続税総額を、実際に各相続人の相続割合で分配

相続人全員で納める「相続税の総額」が計算できたら、実際に各相続人が相続する「相続割合」によって分割して税負担を調整します。

なお、実際の相続割合は、相続人による「遺産分割協議」や、故人が遺した「遺言書」によって自由に分配できます(遺留分に配慮が必要です)。

実際の納税額を計算するためには、さらに「相続税の税額控除」や「相続税の2割加算」を適用させる必要があります。

税額控除とは「各相続人が納める税額の計算時に適用できる控除」のことで、配偶者控除・未成年控除・障害者控除・贈与税額控除・相次相続控除・外国税額控除の6種類があります。

特記すべきは「配偶者控除(配偶者の税額軽減)」で、配偶者が取得した相続財産が1億6,000万円もしくは法定相続分までであれば、相続税が非課税となります。

相続税控除について、詳しくは「税額軽減の要因は6つ!相続税の税額控除とは?」をご覧ください。

また、遺産を取得するのが「配偶差や一親等の血族および代襲相続人以外の人」、つまり、兄弟姉妹(甥姪)や遺言書によって遺産を取得する受遺者(内縁の妻や孫など)である場合、相続税は2割加算となります。

詳しくは「相続税2割加算の対象者は誰?加算額の計算方法となぜ2割加算されるかも解説」をご覧ください。

3.相続税を簡単に計算できる税額シミュレーション

相続税は「遺産総額×税率」で求められるほど簡単なものではありませんので、正確な相続税額の計算は専門家である税理士に依頼されることをおすすめします。

ただ、シミュレーションツールを使えば、相続人全員で納める「相続税の総額」の目安を簡単に計算できます。

相続税専門の税理士法人チェスターでは、相続税計算シミュレーションツールを無料でご提供しています。

税理士法人チェスターのシミュレーションツールは、遺産総額や法定相続人の情報を入力するだけで、相続税の総額の目安を算出できますのでご利用ください。

>>【無料】税理士法人チェスター「相続税計算シミュレーション」

3-1.相続税の早見表も活用しよう

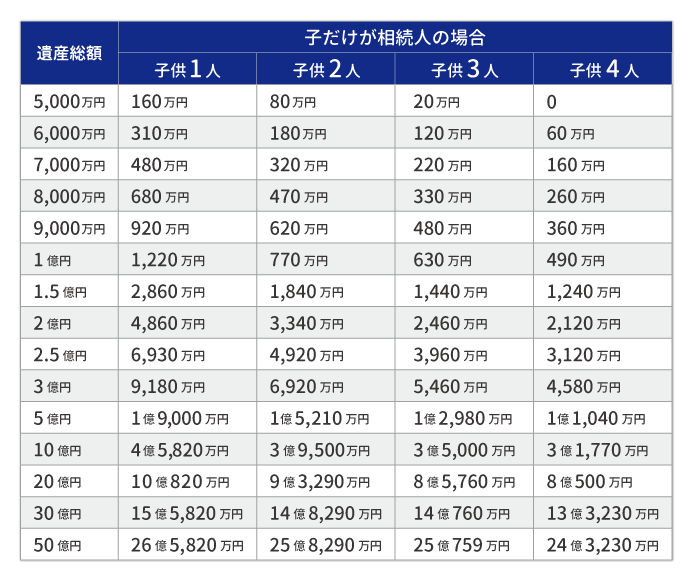

相続税のシミュレーションツール以外にも、相続税の早見表を使って相続人全員に対する、大まかな相続税の総額をチェックする方法もあります。

法定相続人が「配偶者と子供」「子供のみ」を想定した、相続税の早見表をご紹介するのでご活用ください。

3-1-1.相続税額の早見表(配偶者と子供の場合)

上記の早見表は配偶者が法定相続分を相続したと仮定し、「配偶者控除」を適用させた後の相続税額を記載しています。

記載されている相続税額は、「子供全員に対する相続税の総額(配偶者は0円)」となるためご注意ください。

子供1人あたりの相続税額を知るためには、早見表に記載されている相続税額を実際の分割割合で按分する必要があります。

3-1-2.相続税額の早見表(子供のみの場合)

上記の早見表に記載されている相続税額は、「子供全員に対する相続税の総額」となります。

各相続人の相続税額を知るためには、早見表に記載されている相続税額を実際の分割割合で按分する必要があります。

なお、故人に配偶者がおらず、第二順位である両親だけが法定相続人になる場合や、第三順位である兄弟姉妹だけが法定相続人になる場合も、上記の早見表をご利用いただけます。

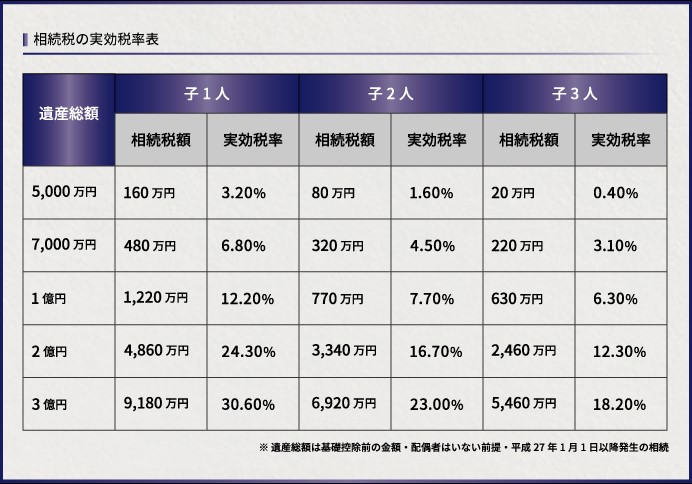

4.相続税対策では税率表の税率より「実効税率」を参考に

相続税の税率の考え方には、記事の冒頭でご紹介した「税率表(速算表)」に記載されていた税率のほかにも、遺産の額に対する相続税の割合を示す「実効税率(負担率)」もあります。 相続税の実効税率は「遺産のうち何%が相続税になるか」という実感に近い割合を示していて、生前に相続税対策を考えるときに役に立ちます。

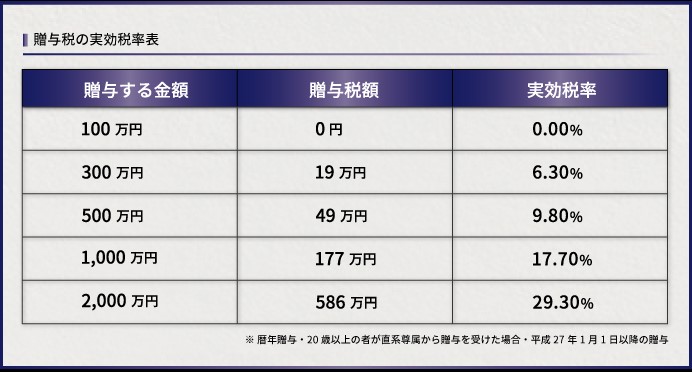

相続税と贈与税の税率を実効税率で比較することで、遺産として相続させるか生前贈与するかの検討ができるのです。

例えば、子1人で2億円の遺産を相続する予定の場合、相続税対策をしないで遺産を相続すると相続税の実効税率は24.30%となります。

この場合は、贈与税の実効税率が24.30%を下回る範囲であれば、生前に贈与税を負担してでも生前贈与をする方が有利になると考えられます。

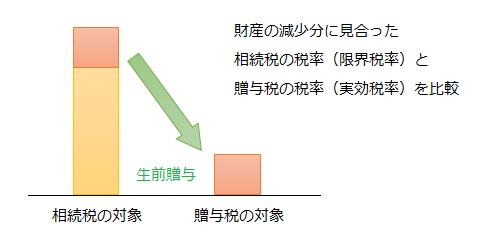

この他にも「相続税の限界税率」と「贈与税の実効税率」を比較する考え方もあります。

相続税の限界税率とは、財産の増減に対する相続税の増減割合のことです。

生前贈与による財産の減少分に見合った相続税の税率(限界税率)と、贈与税の税率(実効税率)を比較します。

相続税と贈与税の税率を実効税率で比較するよりも、多くの金額を贈与することができます。

ただし、贈与の額が多くなると、贈与税の増加分が相続税の減少分を上回り、贈与税と相続税の合計額が高くなっていくことに注意が必要です。

5.相続税の税率に関する専門家向け情報

最後に、相続税の税率に関して少し専門的な内容として、相続税の税率の推移と各国の相続税の税率についてご紹介します。

5-1.相続税の税率の推移

相続税は明治38年に創設され、時代の移り変わりとともに税率が改定されてきました。

明治時代から戦前までは長男がすべての遺産を相続する家督相続が基本とされていて、相続の制度も現在とは大きく異なっていました。

終戦後には民法や税法が大幅に改正され、相続税の税率のしくみも現在のものに近い形に改められました。

昭和63年から平成15年までは、バブル経済による地価の上昇やその後のバブル崩壊などを背景に税率の緩和が続きました。

しかし、平成27年の改正では基礎控除の引き下げとともに税率の引き上げが行われました。

今後は、一定の時期ごとに少しずつ税率が引き上げられるなど、課税が強化されていくと予想されます。

少子化対策の財源として相続税の増税案が浮上

衛藤晟一少子化対策担当大臣は、少子化対策を推進する財源として相続税の増税を検討すべきとの考えを示しました。

2020年8月21日の記者会見で明らかにしたもので、今後の議論のゆくえが注目されます。

5-2.各国の相続税の税率

海外には相続税がない国や廃止された国もありますが、アメリカ、イギリス、ドイツ、フランスなどでは相続税が課税されています。(国によっては遺産税と呼ぶこともありますが、ここでは統一して相続税と呼びます。)

各国の相続税の税率は以下のとおりです。

税率がいくつかの段階に分かれる国が多いなか、イギリスでは一律40%と定められています。

各国の相続税の税率の比較(2018年1月現在)

| 国名 | 最低税率 | 最高税率 | 税率の段階 |

|---|---|---|---|

| 日本 | 10% | 55% | 8段階 |

| アメリカ | 18% | 40% | 12段階 |

| イギリス | 40% | 40% | 一律 |

| ドイツ | 7% | 30% | 7段階 |

| フランス | 5% | 45% | 7段階 |

(参考:内閣府「2018年度第18回税制調査会説明資料 財務省説明資料(資産課税(相続税・贈与税)について(2/2))」)

これらの国において、相続税が課税される最低限の金額は日本円に換算して約1,000万円~1億円であることがほとんどです。

ただしアメリカはおよそ12億円であり、いわゆる超富裕層でなければ相続税は課税されません。

6.まとめ

相続税の税率は10%~55%の超過累進課税で、課税対象額を法定相続分で分割した後の価額によって税率や控除額が変動します。

大まかな相続税額の計算はシミュレーションツールや早見表を利用していただけますが、正確な相続税額の計算は税理士に相談されることをおすすめします。

この理由は、相続税額の計算の大元となる正味の遺産総額を知るためには、不動産の土地や建物の相続税評価額を計算したり、各種控除が適用できるか否かを見極めたりする必要があるためです。

正確な相続税額を知りたい方はもちろん、相続税や贈与税の実効税率を用いた生前対策を知りたい方は、相続税に強い税理士に相談されることをおすすめします。

6-1.相続専門の「税理士法人チェスター」にご相談を

税理士法人チェスターは、年間1,500件以上の相続税の申告実績を誇る、相続専門の税理士法人です。

「相続税の計算ならどの税理士でもできるでしょう?」と考えられる方が多いですが、お医者さんに外科や内科といった専門分野があるように、税理士にも法人税や相続税といった専門分野があります。

法人税に強い税理士に相続税の相談をするということは、内科の医師に外科手術の相談をしているようなものです。

相続税には様々な控除や節税ポイントがあるため、相続税に強い税理士に相談をすれば、大幅節税を実現できるかもしれません。

税理士法人チェスターは、すでに相続が発生されたお客様は初回面談が無料となりますので、まずはお気軽にお問合せください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続税編