相続税申告期限までに遺産分割協議がまとまらない場合の対策とは?

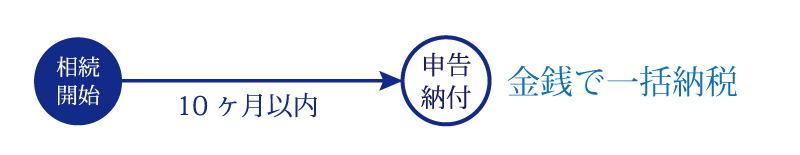

相続税の申告期限は、被相続人の死亡を知った日の翌日から10ヶ月以内です。この期間に相続税の申告・納税を行う必要があります。

相続人が相続分に応じた相続税をそれぞれ申告・納付するわけですが、そのためには遺産分割によって誰が何をどれだけ相続するかを決めておく必要があります。

もし、申告期限までに遺産分割がまとまらない場合には相続税の申告・納税はどうしたらよいのでしょうか?

この記事の目次

1.遺産分割協議とは

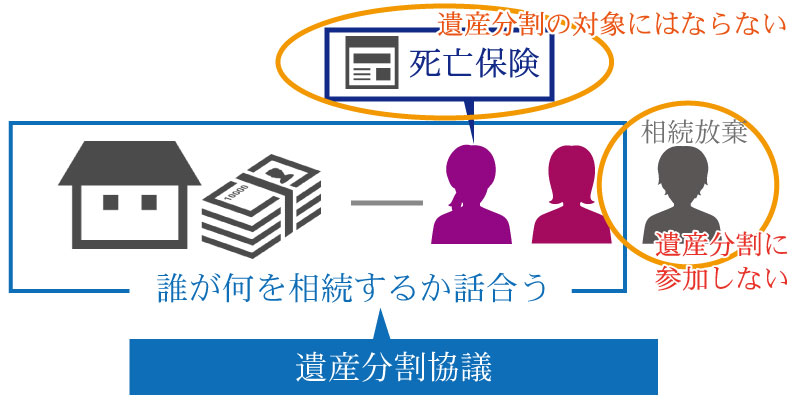

遺産分割協議とは、相続人同士がそれぞれの相続分を話し合って決めることを言います。

遺言がある場合には、遺言に従って相続すれば良いということになりますが、遺言が無い場合には遺産分割協議を行う必要があります。

遺産分割は相続人全員が参加する必要がありますが、相続放棄をした場合には参加の必要はありません。また、遺産分割協議の対象となる遺産は本来の相続財産であり、生命保険や死亡退職金などのみなし相続財産は遺産分割の対象とはなりません。

遺産分割でもめないために【遺産分割協議とは?】

相続放棄って何?判断基準から手続き方法・期限など、相続放棄の基礎知識

みなし相続財産とは?相続財産ではないのに相続税が課税される!?

2.遺産分割には期限がない

相続税の申告・納税は被相続人の死亡を知った日の翌日から10ヶ月以内となりますが、遺産分割をいつまでにしなければならないという決まりはありません。

遺産分割自体には期限がありませんが、相続税の申告・納税期限までに分割を行わないと様々な問題が生じてきます。

3.遺産分割が申告期限内に終わらないとどうなる?

遺産分割が申告期限内に終わらない場合に考えられるデメリットは大きくわけると2つあります。

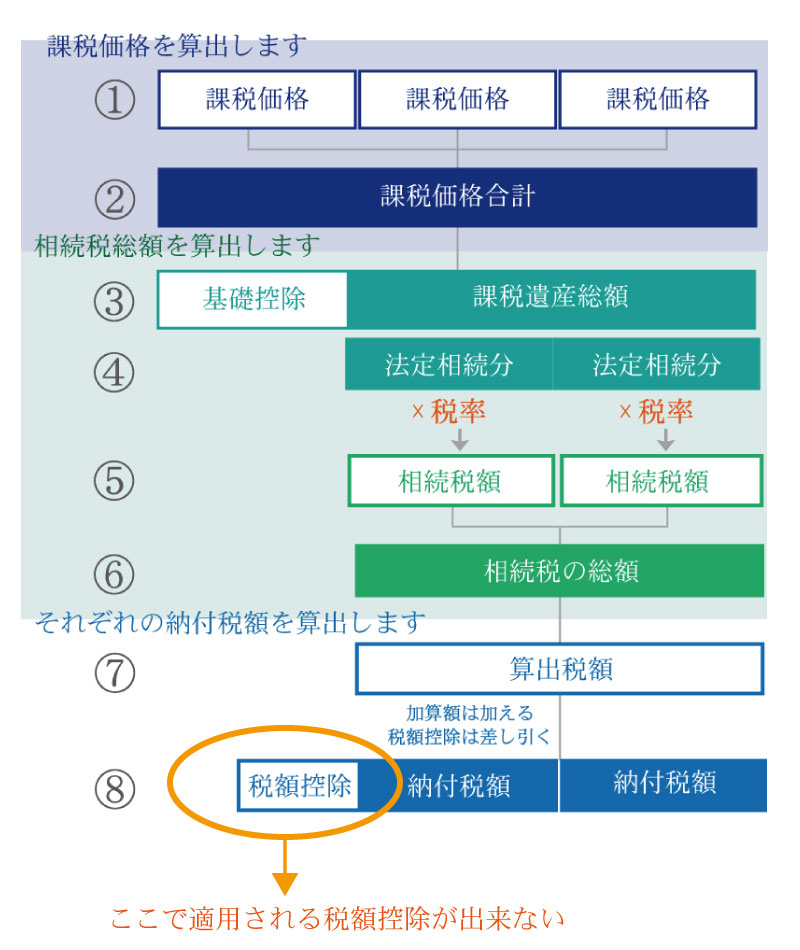

デメリット1:税額控除の適用が受けられない

相続税には、「配偶者控除」や「小規模宅地等の特例」などの税額控除があります。

例えば、配偶者控除であれば、配偶者が取得する相続分が確定していない状態では税額控除することが出来ません。小規模宅地等の特例も同様で、小規模宅地等の特例の適用となる居住用宅地を相続する人が確定していない状況では特例の適用は出来ないということになります。

配偶者控除については「相続税の配偶者控除とは?配偶者は、1億6千万円相続しても無税なの?」で詳しく解説していますが、相続税の税額控除の中でも控除額がとても大きいため、適用できるか出来ないかで納める相続税額はかなり変わってきます。

配偶者控除や小規模宅地等の特例は相続税の税額控除としては最も多く適用されるケースとなりますが、相続税は納める税額が高額になる可能性が十分に考えられるため、他にも様々な税額控除があります。遺産分割が終わらないと税額控除が適用されないため、控除前の相続税を支払うことになります。

デメリット2:物納が選択出来ない

相続税の納税は原則として現金一括納付ですが、どうしても現金一括納付が厳しい場合には特例として延納、延納も難しい場合には更に例外として物納が認められています。

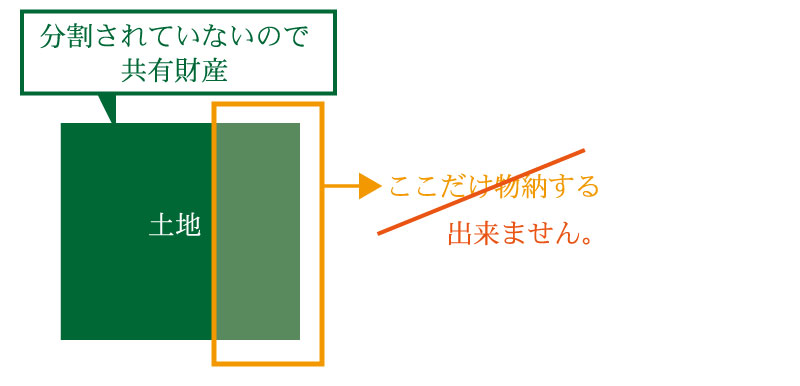

物納は相続した財産を現金の代わりに納める形となります。

例えば、相続税評価額5,000万円の土地を相続し、その土地を現金の代わりに相続税として支払うということです。これは、相続人が自分の相続分を物納するということが前提となっています。

つまり、遺産分割を行っていない場合、この土地は共有財産という扱いになります。共有財産なので、相続人それぞれがその土地に対して持ち分を持っていることになります。

持ち分のうち一部を物納するということは出来ませんから、物納という選択肢は無くなります。

4.申告期限に遺産分割が終わらない場合の対策

物納が出来ないということも厳しいことではありますが、何より税額控除がある場合と無い場合では相続税の納税額にかなりの違いが生じます。

しかし、人間同士の話合い、ましてやお金に関する話合いです。まとまらないというのは十分に考えられます。

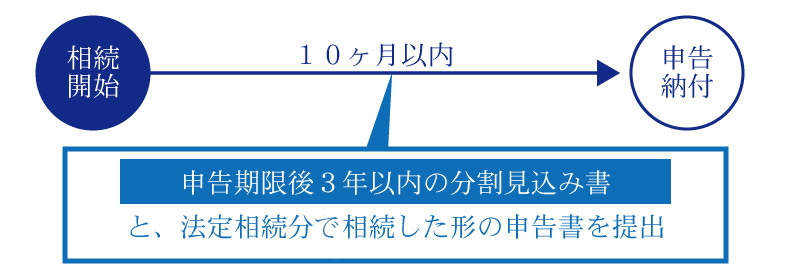

もし、どうしても10ヶ月以内に遺産分割がまとまらない場合には、一旦、相続人が法定相続分で相続した形の申告書を作成します。そして、その申告書を提出する際に「申告期限後3年以内の分割見込み書」という書類を一緒に提出します。

その後、遺産分割が終了したら更正の請求を行うと、払いすぎた相続税がある場合には還付されます。更正の請求は遺産分割終了後4ヶ月以内に行う必要があります。

5.申告期限後3年以内でも分割が終わらなかったら?

一旦、相続税の申告を終わらせ申告期限後3年以内の分割見込み書を提出しても、その期限にも間に合いそうにないということもあります。

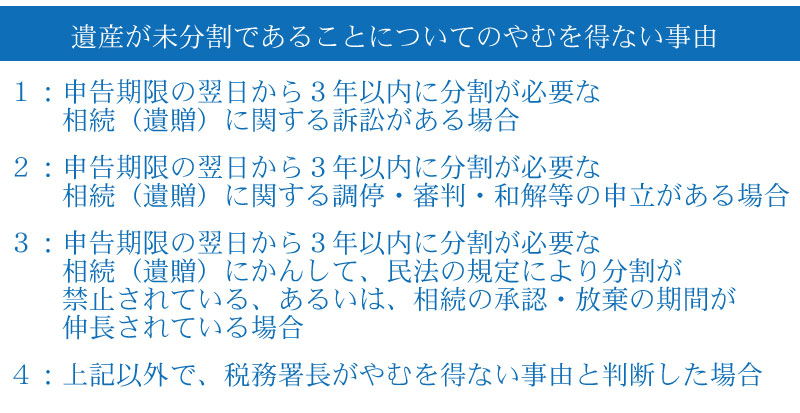

この場合、遺産分割が終わらない理由がやむを得ないような場合には、再度延長することが可能です。例えば、相続に関する裁判などが起こっているような場合や、その判決の確定の日が猶予期間を超えてしまう場合などです。

このような場合には、申告期限後3年以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を、管轄する税務署に提出します。

承認を受けることができれば、やむを得ない事由が解消されるまで延長することができます。やむを得ない事由が解消したら、4ヶ月以内に更正の請求を行います。

やむを得ない事由がない状態で、3年を経過してしまった場合には、税額控除の適用は一切出来なくなります。

まとめ

遺産分割協議は相続人同士で話合いを行い、遺産の分割をします。分割しやすい財産ばかりであれば揉めることも長引くこともありませんが、分割が難しい財産の場合には、なかなか話合いがまとまらないということが多くなります。

相続税は納める税額が高額になる可能性があるため、税額控除の適用ができるかどうかは重要なポイントとなります。どうしても遺産分割協議がまとまらない場合にはここで解説した方法を使うことも検討しましょう。

ただし、更正の請求を行うための相続税の申告手続きはそれなりに大変です。できれば早めに遺産分割を確定して、スムーズに相続税の申告を行いましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続法務編