換価分割って何?換価分割を理解するために大切な5つのポイント

遺産相続の分割方法の一つである換価分割をご存じですか?

換価分割は被相続人の財産を現金化して分割する方法ですが、換価分割を行う時に所得税や贈与税が絡む場合があります。

今回は、換価分割の際に必要な知識を詳しくご説明します。

この記事の目次

1.遺産をどう分けるか?

遺産をどのように分割するかについては3つの分割方法があります。

(1)現物分割とは?

現物分割とは、被相続人の所有する不動産や財産をひとつひとつずつ相続人に分割する方法です。詳しく見てみましょう。

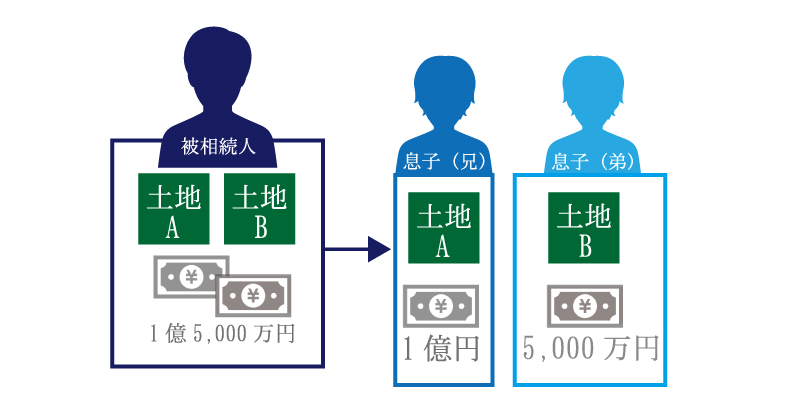

例えば、被相続人の財産が、土地2か所(AとB)と二つの銀行に預けた預貯金1億5,000万円だとします。これを兄弟間で分け合う時に、兄は土地Aと1か所の銀行に預けられていた1億円を相続します。弟は、土地 Bともう一つの銀行に預けられていた5,000万円を相続します。

このように、ひとつひとつの財産を他に変換することなくそのまま分割して、受け継ぐことを現物分割といいます。

この分割方法が遺産分割方法の中では、最も一般的なものとなります。

(2)換価分割とは?

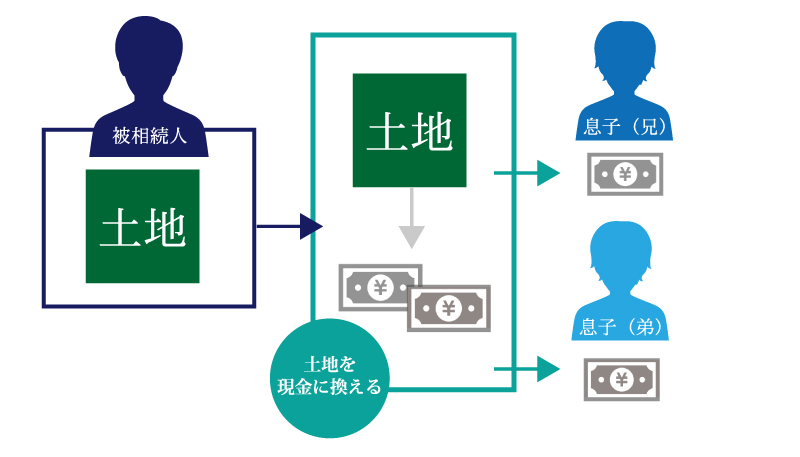

換価分割とは、相続財産を売却するなどして、現金に換えて分け合う方法を言います。

相続する財産が金銭の場合は、分割はさほど難しくありません。

ところが、不動産などの場合は、均等に分け合うのが困難になります。このようなケースは、換価分割を利用すれば、分割がしやすくなります。

相続人が不動産を欲していない時にも役に立つ分割方法です。

不動産がある場合に行うことが多いですが、もちろん有価証券や美術品などで行うこともできます。換価分割をすれば、相続税の計算もそう面倒ではありません。はっきりした数字が見えるため、公平性を重視する場合にも採用されやすい分割方法と言えるでしょう。

(3)代償分割とは?

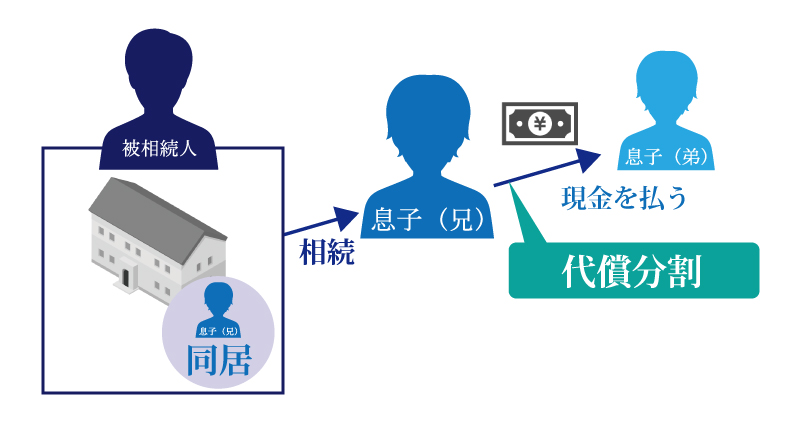

代償分割とは、ある人物には被相続人の財産を相続させ、他の相続人には金銭を代わりに支払う分割方法です。

換価分割では相続財産を換金するのに対し、代償分割では特定の相続人が現物を相続するという違いがあります。

具体例

被相続人の財産が不動産のみというケースがよくあります。相続人は長男と次男と仮定します。そして、この不動産に長男が住んでいる場合です。

長男としては、住み慣れた家を離れたくありません。何とかして住み続けようとした結果、この不動産を自分一人で相続する代わりに、次男にはそれ相応のお金を払って、相続分にしました。これが代償分割です。

別の例

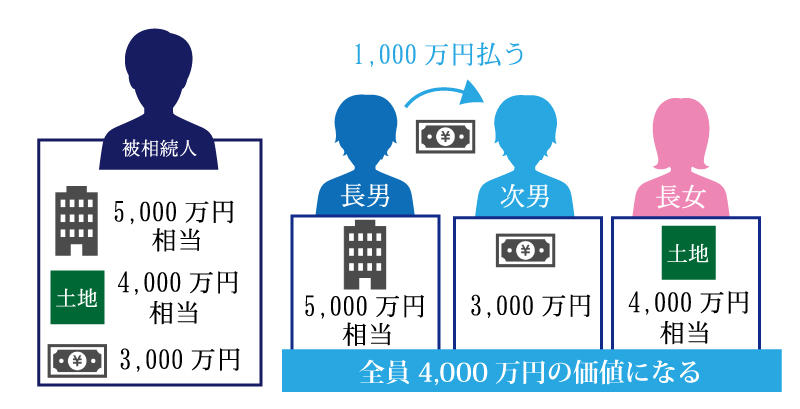

被相続人の財産が、マンション(5,000万円相当)と土地(4,000万円相当)と現金3,000万円だとします。これを、長男と長女と次男がそれぞれ相続します。これだと平等な相続とは言えません。そこで、長男が現金1,000万円を次男に渡します。こうすれば、全員の相続分が4,000万円の価値になるので問題解決となります。代償分割の別の例です。

代償分割は、特に相続財産の中に相続人が所持したい不動産がある(不動産の売却を希望しない)場合に採用される方法です。

不動産などの分割しずらい相続財産は代償分割を利用するべき?代償分割を利用するための7つのポイント

2.換価分割をした場合には、遺産分割協議書にどのように記入するのか?

この場合の遺産分割協議書の記載内容は次のようになります。

まず、被相続人の情報を書き込みます。氏名、本籍、生年月日、死亡年月日、最後に住んでいた住所です。次に、遺産分割に同意した旨を記入します。

続いて、換価する財産を並べます。そこから諸経費を除いた金額を、相続人の人数分で分割相続することを書き入れます。

遺産分割協議書を相続人分作成し、それぞれが署名捺印して、1通ずつ所持することを記します。最後に、相続人それぞれの住所と氏名を署名して署名日を記入し、捺印します。

作成が難しい場合には、司法書士に相談することも可能です。

3.換価分割で、譲渡所得が生じたらどうなるの?

換価分割をすると、譲渡所得というものが生じることがあります。どういうことなのか、詳しく例を挙げながら見てみましょう。

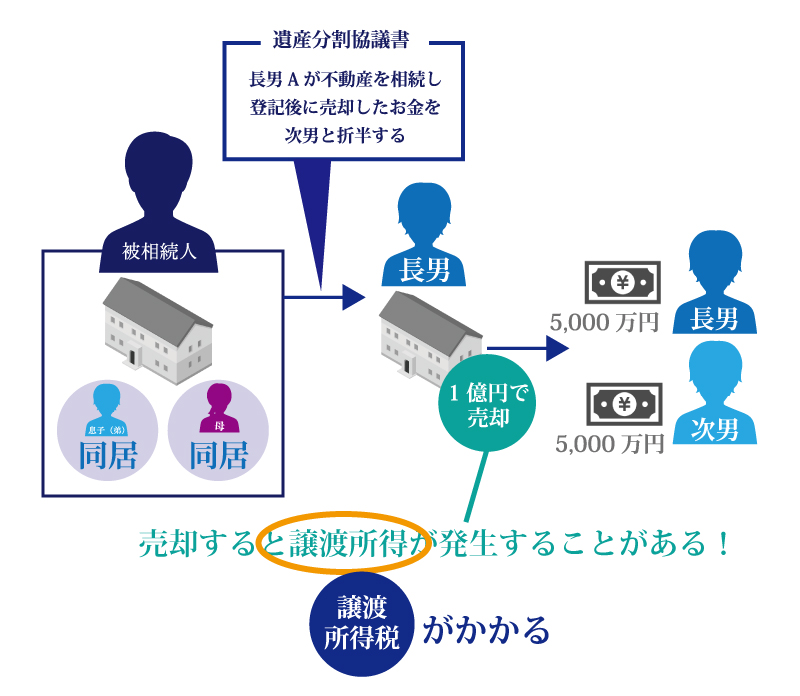

まず、被相続人の財産が不動産しかなかったとします。ここに次男と被相続人の母が住んでいます。この不動産を長男と次男で相続する場合には、分割をしなければなりません。そのためには、売り払うしか手がないでしょう。

そこで、遺産分割協議書に「長男Aが不動産を一人で相続してから登記し、その後売却して取得したお金を二人で半分ずつ分割することとする」と記します。

長男Aが一人で相続した不動産が売れ、その対価として現金が1億円になったとすると、二人で5,000万円ずつ取得できます。

ところが、ここで問題があります。不動産を売却して、譲渡所得が発生することがあるのです。

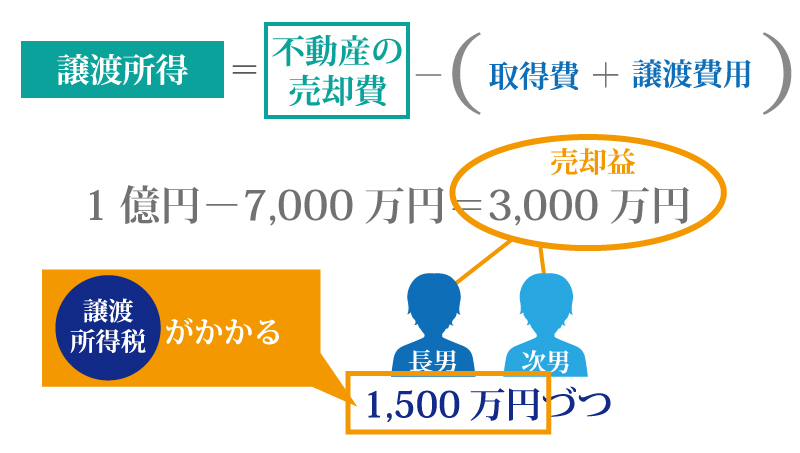

これには、譲渡所得税というものが課されます。譲渡所得の計算方法を見てみましょう。不動産を売却した代金から、取得費と譲渡費用を差し引いて算出します。取得費とは、不動産の取得にかかった費用と設備費や改良費を加えたものです。譲渡費用とは、不動産を売るために要した費用です。

もし1億円で売れた不動産に対して、取得費と譲渡費用の合計が7,000万円だとすると、3,000万円の売却益が生まれます。これを二人で分ければ、1,500万円ずつです。それぞれにこれだけの譲渡所得があると、申告をして税金を払わなければなりません。

それならそれで仕方がないとして、譲渡所得税の計算方法はどうなっているのでしょうか。

4.譲渡所得税の課税価格は?

(1)譲渡所得税がかからないこともある

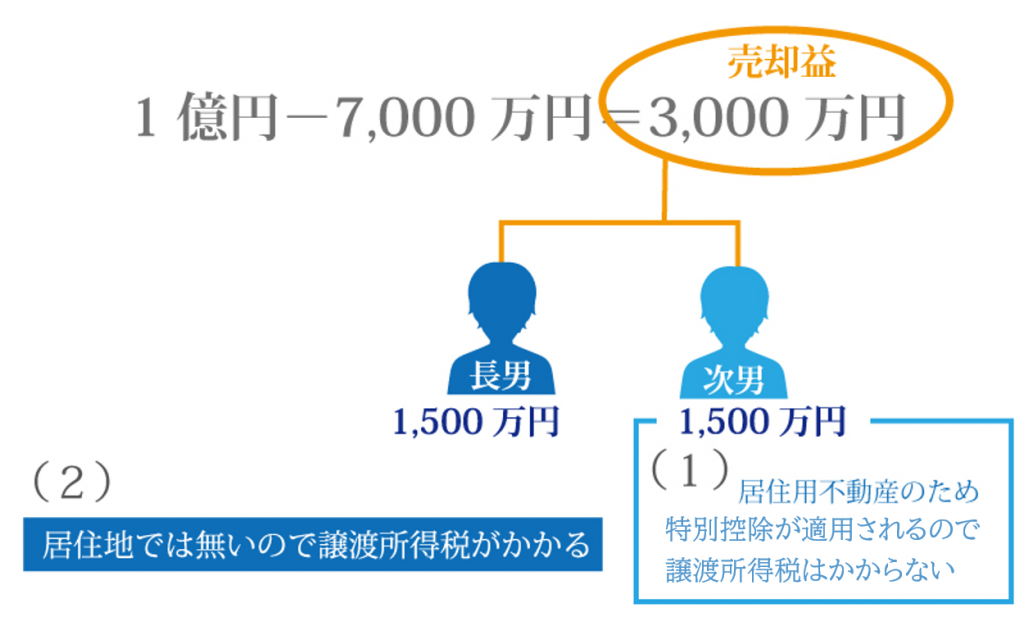

3で紹介したケースを見てみましょう。次男Bは、もともと売却した不動産に被相続人と一緒に住んでいました。ここが彼にとっての、居住地だったのです。

所得税法から行くと、居住用の不動産には3,000万円まで特別控除が適用されます。

つまり、譲渡所得が3,000万円以内であれば、譲渡所得税はかかりません。次男Bの譲渡所得は1,500万円なので、税金は払わなくていいのです。

(2)譲渡所得税がかかるのはどういうケース?

次男Bは譲渡所得税がかからなくて済みますが、長男Aはそういうわけにはいきません。ここはAの居住地ではないからです。ということから、彼の取得した1,500万円には、譲渡所得税が課せられます。計算方法は以下の通りです。

譲渡所得税の計算方法は2種類あります。

○長期譲渡所得……譲渡した年の1月1日現在で、5年超の期間不動産を所有していた場合(長期譲渡所得の場合は、所得税15%、住民税5%です)

○短期譲渡所得……譲渡した年の1月1日現在で、5年以内の期間不動産を所有していた場合(短期譲渡所得の場合は、所得税30%、住民税9%です)

以上のように、換価分割の場合は、相続人個人個人で支払うべき税金がちがってくることがあります。

5.換価分割で贈与税が生じる?

これまでに見てきた例でいくと、一度長男Aが不動産を相続して単独名義で登記・売却した後に、次男Bに財産が渡されていますから、これが贈与にあたらないのか疑問に思う人もいるでしょう。

これには、国税庁が明快な答えを用意しています。

「相続人が二人いたとして、一人が不動産を相続登記をしたとしても、それが換価目的であれば、売却した代金を分割協議や調停によって決められた通りに分割している限り、贈与とはみなさない」となっています。

ひとつ、気を付けなければいけないのは遺産分割協議書に、換価目的である旨と売却代金の分割率をしっかり記入しておかなければいけないということです。

まとめ

換価分割では、所得税や住民税が関わってくる可能性があります。

譲渡所得は、非常に細かい規定が多いことから、税理士によって税額が異なることがあります。

また、まずは不動産が売れないと換価分割そのものが出来なくなってしまうため、相続した不動産の売却や納税に詳しい専門家に相談することをオススメします。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続法務編