まさかの役員借入金も課税対象!?相続発生前にすべき解消法4選

会社の業績が思わしくないから、代表が会社にお金を貸しているというケースでは、会社に貸しているお金も相続財産に含まれることをご存知でしたか??

会社に貸しているお金以外にも回収予定の売掛金も相続財産に含まれてしまいます。

貸しているお金や回収できていないお金があるまま相続が発生したらどうしたら良いのでしょうか?

この記事の目次

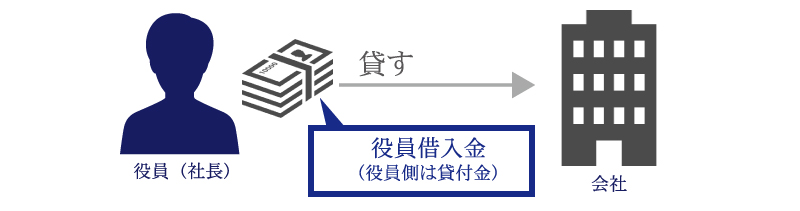

1.役員借入金とは?

役員借入金とは、役員(主に社長)から会社(法人)に対してお金を貸していることを言います。

役員借入金は会社の資金繰りが悪く、一時的に役員がお金を払ったり、会社の経費の立替えをしていたりする場合に発生します。

また、毎月支払う役員報酬を「今月は資金繰りが悪いからとりあえずもらわないでおこう」と未払いにしてしまった場合なども役員借入金となります。

2.役員借入金は相続財産になる!?

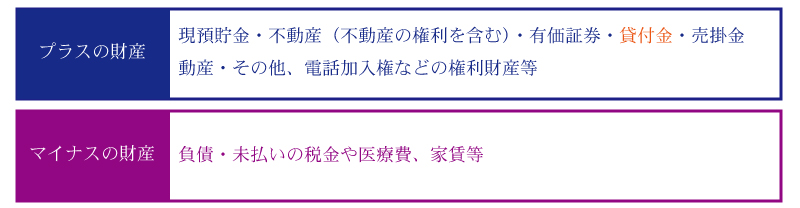

相続税は被相続人が保有していた財産に対して課税されます。相続財産にはプラスの財産とマイナスの財産があります。

「役員借入金」は被相続人の「貸付金」という扱いになります。貸付金は「いずれは返ってくるお金」となり、プラスの財産に含まれます。

つまり、被相続人が会社に1億円貸している状態で亡くなった場合、被相続人が貸している1億円も相続財産に含まれることになります。

さらに、貸付金は元本に利息分を足して計算するという決まりがあります。そのため、元本すら受け取っていないにも関わらず、もらっていない利息分まで相続財産になってしまうということです!!

3.役員借入金の解消方法は?

役員借入金があるまま、相続が発生すると相続税の課税対象になります。つまり、相続開始前に役員借入金をなんとかしておく必要があります。

(1)資本金に振り替える

Debt Equity Swap(デット・エクイティ・スワップ)という方法で役員借入金を資本金に振り返ることが出来ます。

Debt Equity Swap(デット・エクイティ・スワップ)とはDebt(債務)とEquity(資本)をSwap(交換)するという意味で、役員借入金と株式を交換するという方法です。

ただし、会社側は資本が増えることになるため、軽減税率の適用ができなくなる等のデメリットもあるため慎重に検討する必要があります。

また、債務超過の場合にはこの方法が出来ないことがあります。

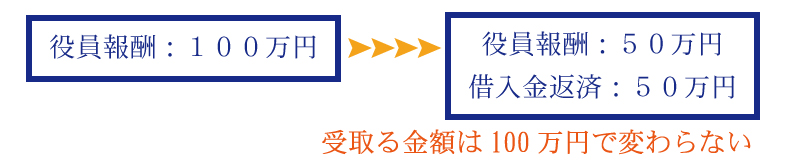

(2)役員報酬を減らして返済を行う

役員報酬を減額し、減額分を役員借入金の返済という形で役員へ支払います。

ただし、役員報酬は期中に変更することが出来ません。変更する場合には事業年度開始時に行ないましょう。

(3)債務放棄をする

会社にお金を貸している役員が債務放棄を行うことで、貸付金を消滅させることが出来ます。債務放棄をすると、会社は役員報酬返済の必要はなくなりますが、債務免除益が計上されるため、役員貸付金と同じだけの繰越欠損金が無い場合には税金が発生します。

(4)役員貸付金を贈与する

役員貸付金を推定相続人に贈与します。この場合、贈与税の基礎控除110万円以内になるように贈与を行ないましょう。110万円を超えてしまうと贈与税が課税されます。

相続開始前3年以内の贈与は相続財産に含まれるというルールがありますので、役員貸付金を贈与する場合には、なるべく早く、長い期間かけて贈与をしていくようにしましょう。

贈与税についての詳細は下記をご確認ください。

4.役員借入金があるまま相続が発生したら?

役員借入金は原則、相続税の課税対象となる財産ですが、財産評価基本通達では、以下のように定められています。

1)債務者について次に掲げる事実が発生している場合におけるその債務者に対して有する貸付金債権等の金額(その金額のうち、質権及び抵当権によって担保されている部分の金額を除く)

イ 手形交換所(これに準ずる機関を含む)において取引停止処分を受けたとき

ロ 会社更生法(平成14年法律第154号)の規定による更生手続開始の決定があったとき

ハ 民事再生法(平成11年法律第225号)の規定による再生手続開始の決定があったときニ 会社法の規定による特別清算開始の命令があったとき

ホ 破産法(平成16年法律第75号)の規定による破産手続開始の決定があったとき

ヘ 業況不振のため又はその営む事業について重大な損失を受けたため、その事業を廃止し又は6か月以上休業しているとき

(2)更生計画認可の決定、再生計画認可の決定、特別清算に係る協定の認可の決定又は法律の定める整理手続によらないいわゆる債権者集会の協議により、債権の切捨て、棚上げ、年賦償還等の決定があった場合において、これらの決定のあった日現在におけるその債務者に対して有する債権のうち、その決定により切り捨てられる部分の債権の金額及び次に掲げる金額

イ 弁済までの据置期間が決定後5年を超える場合におけるその債権の金額

ロ 年賦償還等の決定により割賦弁済されることとなった債権の金額のうち、課税時期後5年を経過した日後に弁済されることとなる部分の金額

(3)当事者間の契約により債権の切捨て、棚上げ、年賦償還等が行われた場合において、それが金融機関のあっせんに基づくものであるなど真正に成立したものと認めるものであるときにおけるその債権の金額のうち(2)に掲げる金額に準ずる金額

財産評価基本通達より引用

つまり、どうみても破綻している状態であれば、役員借入金は相続財産に含まないということになります。

しかし、赤字や債務超過という状態というだけでは債権の回収見込みが全くないとは言い切れないということから上記に該当するとはいえないという判断が多いようです。

結論としては、法的整理の状態でなければ認めてもらえないと言えます。

まとめ

役員貸付金がある場合、相続が発生してからでは対処が難しくなってしまいます。

できるだけ早く、役員貸付金を解消しておくことが一番の相続対策と言えるのではないでしょうか?会社が金融機関から融資を受ける場合にも、「役員貸付金」や「役員借入金」は

マイナスのイメージとなります。知らないうちに役員借入金が増えていた!という事のないように日頃から注意してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

財産評価編