農地の相続税は納税猶予の特例を利用すればゼロになる?

農地の所有権を譲渡する場合、相続時に限らず知事の許可が必要であることを知っていますか?

被相続人から農地を相続した相続人は「納税猶予」の制度を利用して相続税の支払いを先延ばしすることも可能です。

「納税猶予」とはどのような制度なのでしょうか?

この記事の目次

1.農地の相続に必要なものとは?

売買や贈与に必要な許可とは?

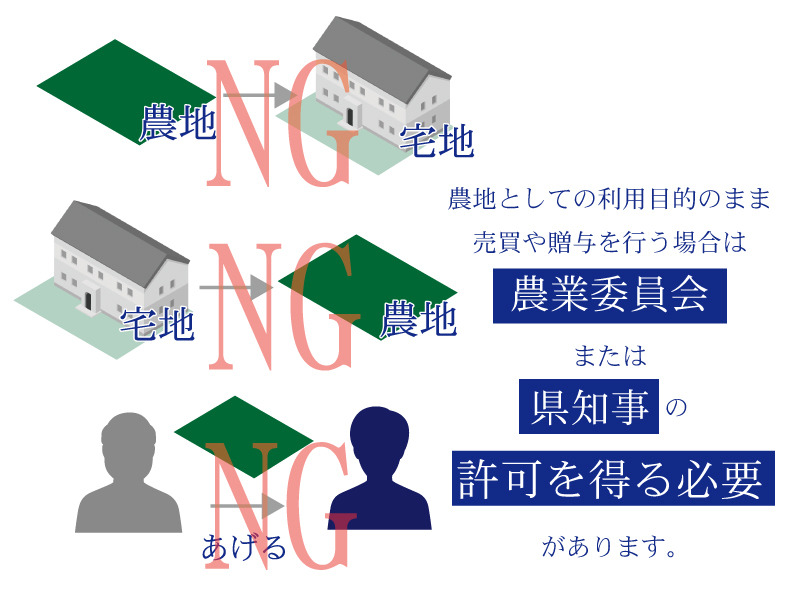

法律上、宅地を勝手に農地にしたり、農地を宅地にしたりすることはできません。また、勝手に他人に譲ることもできません。農地法3条という農地の権利移動等に関する法律があり、農地の名義は、勝手に書き換えることはできません。

農地として利用する目的のままで、売買や贈与のために農地の所有権を移動する際には、農業委員会、または県知事の許可を得る必要があります。許可なく無断で売買や贈与・貸し借りをしても効力はありません。ですが、農地を相続する場合には、そういった許可を得る必要はなく、農地の相続人に名義を書き換えすることができます。

相続の場合は許可はいらない?

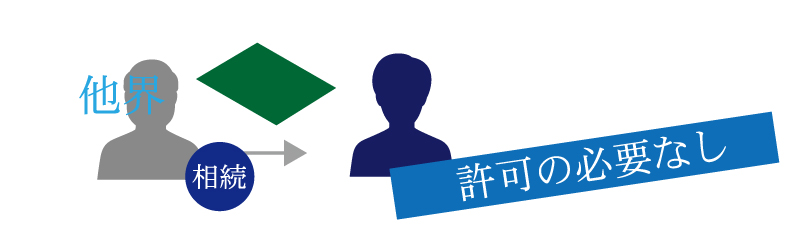

農地の所有者が死亡して農地を相続しなければならなくなった時には、農地法による農業委員会または県知事の許可は必要ないとされています。死亡は、本人の意思で行った行為ではありません。そういった場合には、農地法は適用されないので、許可はいらないということです。法定相続のみならず、遺産分割される場合でも、同様に農地法の許可は必要ありません。ですから、農地を相続する際には、遺産分割協議をした結果、相続人のうち、代表の一人がすべてを相続することになったとしても同様です。

農地を相続するということは、新しい農地を所有し始めるというものではなく、すでにあるものを受け継ぐだけです。農地法は、一般の売買や貸し借り等のような権利の移転についての法律であって、相続のような場合には適用されません。

2.どうして自由に農地の売買等ができないのでしょうか?

自分の農地だからといって、許可なく勝手に農地を売買したり貸し借りしたりできるようにしてしまいますと、農業離れに拍車がかかってしまいます。

国は、計画的に国民の食糧を確保する必要がありますし、経済活動とのバランスを考えて判断する必要があります。そのために、農地法があります。ですが、相続の場合には、この法律は適用されません。なぜ相続の場合だけ適用されないのかといいますと、農地の相続があまりに複雑すぎてスムーズに行うことが難しいと、長い年月の間相続の手続きがされずにずっと放置されるということが頻発してしまったためです。そのうちに、だれの土地なのかわからなくなってしまった農地がたくさんできてしまったので、相続に限っては、農地法は適用されなくなったと言われています。

なお、遺言によって、相続人以外のかたに農地が遺贈(いぞう)される場合には、農地法は適用されることとなります。

3.許可はいりませんが、届け出は必要になりました

農地を相続する場合、許可を得る必要はありません。しかし、まったくのフリーパスという訳ではなく、農業委員会への届け出は必要となっています。被相続人が亡くなってから、10か月以内に農業委員会へ届けなくてはなりません。期限を守らず、届け出を怠った場合には10万円以下の罰金がかかることもあります。

4.農地の相続税の納税に特例があります

農業を営んでいた方が亡くなって農地を相続する場合には、相続人が今後も続けて農業を行うという条件のもとで、一定の相続税額を猶予(税金の支払いを先延ばし)する特例があります。また、相続人が一生涯農業を続ければ、納税猶予額は免除されます。

これも農地法により農地の売買や譲渡が制限されているのと同様に、農家の後継者育成を税制面から助成することで農業離れを防止する目的があります。

5.いくら納税猶予(税金の支払いを先延ばし)してもらえるのでしょうか

農地の相続税納税猶予の特例を使うことで猶予される金額は具体的にどのような計算方法で求めればよいのでしょう。

納税猶予の特例を使うと、「特例適用農地を農業投資価格によって計算した場合の相続税」と「すべての財産を通常の相続税評価額で計算した場合の相続税」の差額が猶予されます。

なお、農業投資価格とは、1,000㎡当り数十万円と各都道府県で決められています。

通常の評価額の数百分の一程度であり、非常に低く設定されています。

さらに、その猶予された税金は、下記のうちどれかに当てはまった日に免除されるという規定になっています。

- ・その農地の相続人が亡くなったとき

- ・相続してから農業を継続して20年たったとき

- ・すべての農地を農業を受け継いでくれる者(後継者)に、一括で生前贈与し、その贈与税について納税猶予の特例を受けるとき

6.納税猶予の対象となる農地とは?

- ・市街地区域内の生産緑地

- ・市街地調整区域内の農地等

この二つの農地が納税猶予の対象となる農地です。

なお、この制度の対象となる「農地」とは、「農地又は採草牧草地及びこれらとともに取得した準農地」を言います。

- ・農地

農地法第2条第1項に規定する一定の農地で耕作の目的に供される土地をいいます。 - ・採草放牧地

農地法第2条第1項に規定する一定の採草放牧地で主として耕作又は養畜の事業のための採草又は家畜の放牧の目的に供されるものをいいます。 - ・準農地

農地、採草放牧地以外の土地で、10年以内に農地又は採草放牧地に開発して農業相続人の農業の用に供することが適当であると市町村長が証明した土地をいいます。

【農地に該当するものの例示】

- 現在は耕作されていないが耕作しようとすればいつでも耕作できる土地(休耕地)

- 植木の植栽されている土地

- 盆栽を育成販売するために盆栽用の苗木を植え、肥培管理されている土地

【農地に該当しないものの例示】

- 家庭菜園

- 工場敷地等で一時的に耕作している土地

- 盆栽を鑑賞のために植えてある土地

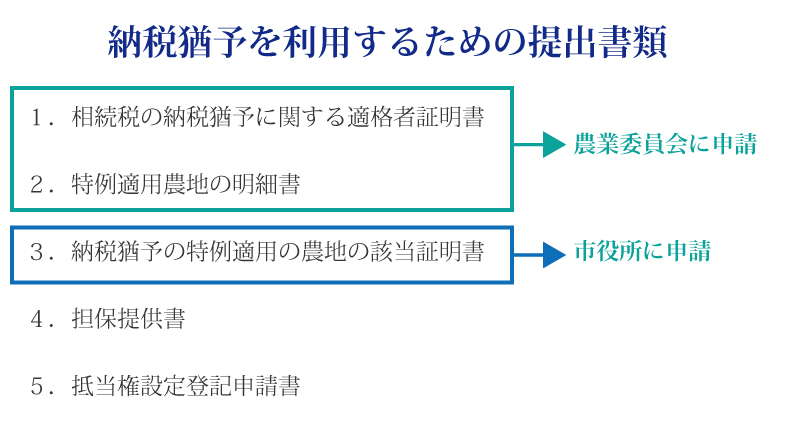

7.納税猶予を利用するために必要な提出書類は?

- ・「相続税の納税猶予に関する適格者証明書」

- ・「特例適用農地の明細書」

- ・「納税猶予の特例適用の農地の該当証明書」

- ・「担保提供書」

- ・「抵当権設定登記申請書」

農地の相続税納税猶予の特例を利用する場合、手続きの際には上記の書類が必要です。

「相続税の納税猶予に関する適格者証明書」「特例適用農地の明細書」は農業委員会に、「納税猶予の特例適用の農地の該当証明書」は市役所に申請します。

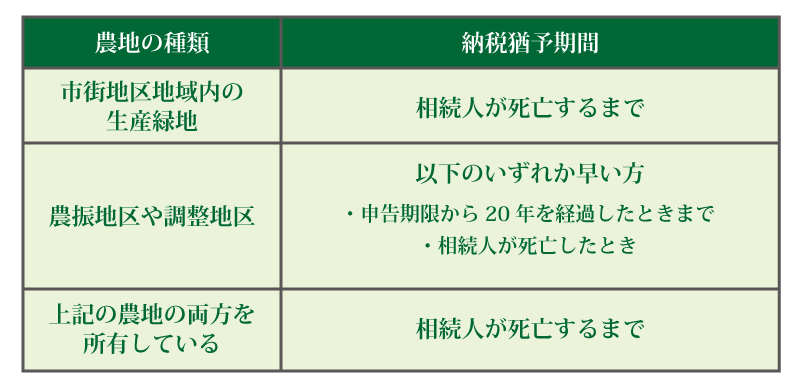

8.納税猶予の期限は?

納税猶予される期限は、農地の種類によって違います。

市街化区域内の生産緑地の場合

相続人が死亡するまで納税猶予してもらうことができます。

農振地区や調整地区の場合

- 申告期限から20年を経過した時まで

- 相続人が死亡した時

上記1と2のうち、いずれか早いほうが納税猶予の期間となります。

生産緑地・調整区域農地の両方を所有する場合

相続人が死亡するまでとなります。

9.納税猶予は受けたほうがいいのでしょうか?

納税猶予を受けるということは、相続人は、その農地で一生涯農業を行わなければならないということです。農業を続けるのであれば、納税猶予は得になりますので受けるべきでしょう。

しかし、この特例で注意する必要があるのは、この特例の適用を受けた農地を譲渡した場合や農業経営を廃止した場合など猶予の要件を満たさなくなった場合には、猶予していた相続税とそれに係る利子税を一括で納付する必要があるという点です。納税猶予の特例を適用するには農業を一生続けて行く覚悟が必要となりますので、十分に検討してから決めましょう。

まとめ

農業を今後続けていける方であれば、納税猶予は有利な選択肢となりますので、農業を一生涯行う予定の方は必ず覚えておきましょう!

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

財産評価編