死亡した時に受け取る死亡退職金にはどんな税金がかかるの?

死亡退職金とは、退職金を受け取る前に死亡してしまった被相続人の遺族に支払われる退職金のことです。

相続人が受け取る死亡退職金には相続税がかかることを知っていましたか?

この死亡退職金には非課税枠があるので、損をしないためにもしっかり確認しておきましょう。

この記事の目次

1.死亡退職金には相続税がかかる

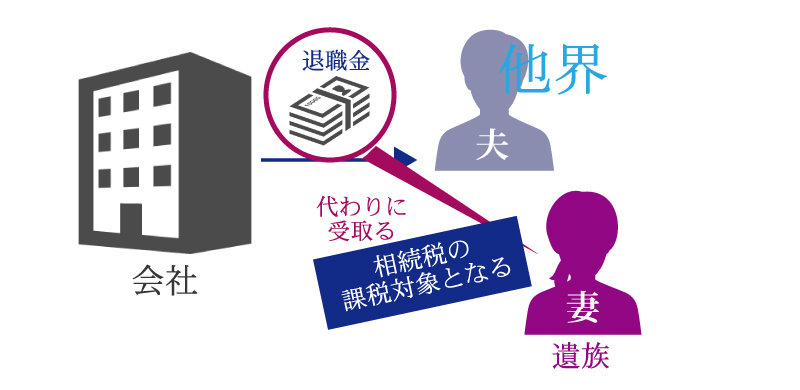

亡くなった方(被相続人といいます)が受け取る予定だった勤務先会社からの退職金を、遺族の方が代わりに受け取った場合には、その死亡退職金には相続税が課税されます。

2.死亡退職金とはどんなもの?

日本では、一定年数以上勤続した従業員に対しては退職時に「退職金」を支払う会社が多いです。通常は定年に達した時に退職ということになりますが、定年以前に従業員が亡くなった場合にも退職金が支払われます。その場合、亡くなった方は退職金を受け取ることができないため遺族が代わりに退職金を受け取ることになります。このような退職金のことを「死亡退職金」と呼びます。

例えば、夫が亡くなった時に夫が勤務していた会社からの退職金を妻が受け取るようなケースが該当します。

死亡退職金は実質的には財産を相続したのと同じ扱いになりますので、死亡保険金などと同じく相続税の課税対象とされます。

死亡退職金は誰が受け取ることができる?

死亡退職金を受け取る人やその範囲については、特に法律では定められていません。会社の退職金規定で自由に定めることができるものなので、そもそも死亡退職金が受け取れるのか、自分がその範囲にあるのかどうかは、被相続人の退職金規定を確認する必要があるでしょう。

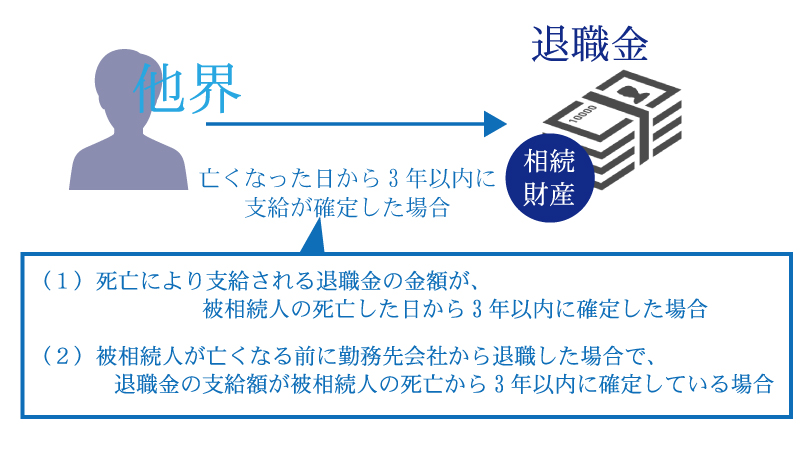

3.【相続財産】としてあつかわれる退職手当

被相続人(亡くなった方のこと)に支給される予定となっていた退職手当金等で、被相続人が亡くなった日から3年以内に支給が確定した場合、その退職手当金等は相続財産とみなされます(相続財産は相続税の課税対象となります)。なお、ここでいう退職手当金等には現物支給のものも含まれます。

上の「被相続人が亡くなった日から3年以内に支給が確定した」というのは以下のような場合をいいます。

- 死亡により支給される退職金の金額が、被相続人の死亡した日から3年以内に確定した場合

- 被相続人が亡くなる前に勤務先会社から退職した場合で、退職金の支給額が被相続人の死亡から3年以内に確定した場合

なお、死亡退職金は被相続人が「亡くなった時点で保有していた財産」ではないため相続財産ではないのでは?と言われることがありますが、「被相続人の死亡を契機として支払われるもの」であることから「みなし相続財産」として相続財産に含められるのです。みなし相続財産については「みなし相続財産とは」をご覧ください。

4.退職手当金等には非課税となるものがある

退職手当金等は、相続人が受け取った場合には相続税の対象とならない「非課税限度額」があります。相続人となる人全員が取得した退職手当金等の合計額が、下記の非課税限度額を下回る場合には、相続税は課税されないこととなります。

ただし、法律上の相続人以外の人が退職手当金等を取得した場合には、相続税非課税限度額の適用はありませんので注意してください。

上の計算式の「法定相続人の数」は、たとえ相続放棄をした人がいたとしてもその人も人数に入れて計算します。また、法定相続人の中に養子がいる場合は非課税限度額の計算方法が異なります。法定相続人として実子がいる場合は養子は1人まで含めて計算し、実子がいない場合は養子を2人まで含めて計算することになっています。

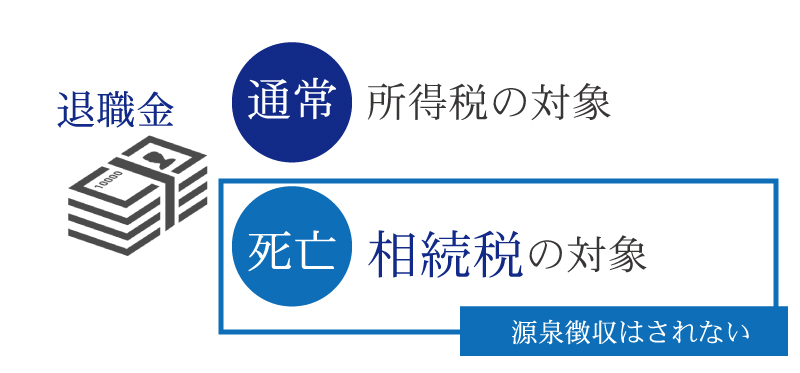

5.死亡退職金の所得税源泉徴収について

死亡退職金は勤務先企業から源泉徴収(所得税の天引き)をされることはありません。

これは、通常の退職金(定年や自己都合による退職の場合に支給されるもの)の場合は従業員本人に直接支払いがされるので「所得税」が課税されますが、死亡退職金(死亡後3年以内に遺族に対して支給される退職金)は勤務していた人の遺族に対して支払われるものなので「相続税」の課税対象となるためです。

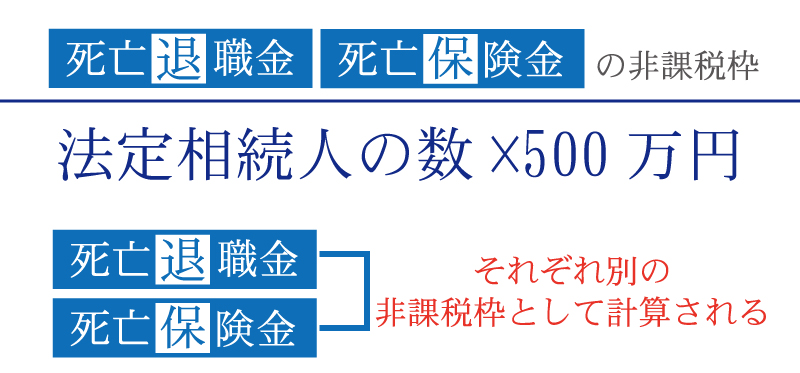

6.死亡退職金の非課税枠について

前章でもご説明させていただいた通り、死亡退職金には非課税限度額があります。計算式を再掲すると以下の通りです。

・死亡退職金の非課税限度額=法定相続人の数×500万円

一方、退職金とは異なり死亡したことを理由として支給される「死亡保険金」にも非課税限度額があります。

・死亡保険金の非課税限度額=法定相続人の数×500万円

これら2つのものはそれぞれ別の非課税枠として計算されます。「生命保険と死亡退職金の非課税枠は併用できるの?」という質問がよくありますが、それぞれの非課税制度は別のものなので、死亡保険金と死亡退職金の両方がある場合には、各自別個に非課税となる限度額を計算することになります。

生命保険の相続税計算等については「生命保険に相続税はかかる?相続税対策に効果的な保険の加入方法まで徹底解説」でも詳しく解説しています。

7.生前に発生した退職金にかかる税金を計算する方法

生前に勤務先会社から受け取った退職金には所得税がかかります。所得税は収入金額から法律上のルールによって計算した所得に対してかかります。

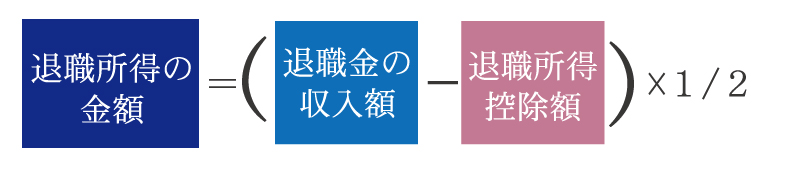

退職所得の金額はその他の所得(給与所得や事業所得など)と比べると以下の3つの点で優遇されていると言えます。

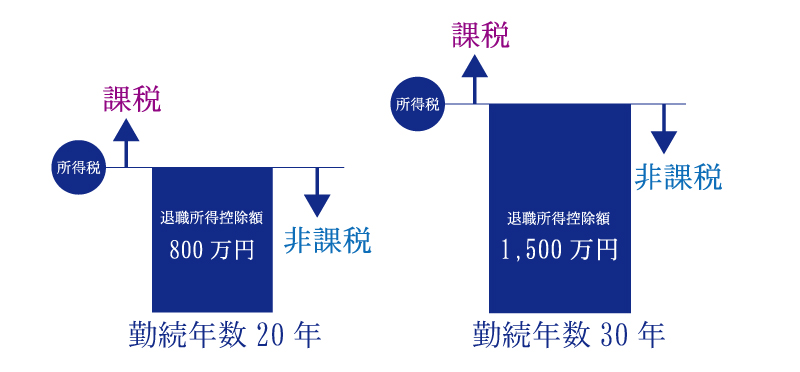

(1)勤続年数が長くなるほど、退職所得控除は多くなる

まず、退職所得控除は勤続年数の長さによって計算方法が異なります。退職所得控除の金額が大きくなるほど退職所得の金額は小さくなりますので、その分所得税の金額が安くなります。

・勤続年数20年以下の場合:退職所得控除額=40万円×勤続年数(最低80万円)

・勤続年数20年以上の場合:退職所得控除額=800万円+70万円×(勤続年数-20年)

例えば、勤続年数が20年の人だったとすると、退職所得控除額は800万円ということになりますので、退職金の金額が800万円を超えない場合には所得税はかかりません。

金属年数が30年の人の場合は、退職所得控除額は1,500万円となりますので、退職金の金額が1,500万円を超えない場合は所得税が発生しないことになります。

(2)2分の1課税がある

上記の計算式で退職所得控除を計算し、退職金の収入額から差し引きしても金額がプラスの場合には、さらにその金額に2分の1をかけた金額が退職所得の金額となります。例えば、金属年数20年間で退職金額2,000万円だったとすると、

(2,000万円 - 40万円×20年)×2分の1=600万円が退職所得の金額となります。多額の退職金を受け取ったとしてもその半分は所得税が非課税になると考えることができます。

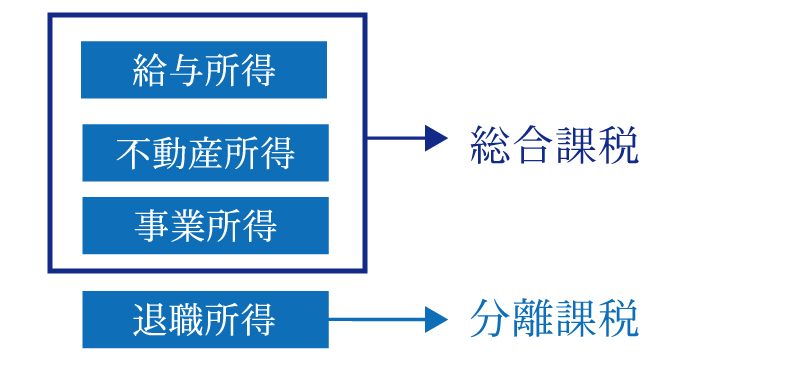

(3)退職所得は分離課税

給与所得や不動産所得、事業所得といった種類の所得は合算して税率の計算を行います(総合課税と言います)が、退職所得に関してはこれらの別の所得とは区別して税率の計算を行います。これを分離課税といいます。

分離課税でどのようなメリットがあるかというと、所得税の税率は所得が多くなるほど高くなっているため、例えば給与所得がとても多い人である場合には退職所得を合算で計算すると税率がかなり高くなってしまうのです。

この点、分離課税で計算すると退職所得と給与所得を別々に税率を計算することになりますので、全体でみると税率が低く抑えられるのです。退職所得以外の所得がたくさんある人ほど、退職所得の分離課税によるメリットが大きくなると言えます。

まとめ

死亡退職金に関わる税金の仕組みをご紹介させて頂きました。

皆さまのお役に立てば幸いです。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

財産評価編