不動産の相続に必要な「相続登記」についての基本知識を徹底解説

土地やマンションなどの不動産を相続した場合、相続登記(不動産の名義変更)をしなければなりません。

ここでは、相続登記をするにはどのような知識が必要かを簡単にまとめました。

不動産を相続したとき自分で相続登記をしたい場合にはどんなことをする必要があるのか、また相続登記をしておかないとどんな事が起こりうるか知りたい方は、ぜひ参考にしてください。

この記事の目次

1.相続時に必要となる相続登記とは?

そもそも通常の「登記」とは、役所に所定の手続きをすることにより、「この不動産は自分のものである」ことを他の方に対して証明する行為です。

特定の不動産を所有している、つまりその不動産所有者として登記している方が死亡すると、相続が発生し、相続人にその不動産の所有権が移転することになります。しかし、実際には所有権を移す手続きをしないと名義は被相続人のままになってしまいます。所有権を亡くなった方から移すため、相続登記(不動産の名義変更)の手続きが必要となるのです。

相続登記の手続きには、必ずこの期間内に実行しなければならないという法的な期限は現状ありません。

いつまでにしなければならない!という決まりがないため、後回しにしてしまう方の多いのが現状です。

ただし、不動産が被相続人の名義のままでは、相続人がその不動産を売ったり、担保に入れたりすることなどを自由にできなくなります。また、相続した人が死亡し別の人が相続すると、更に複雑な状況になってしまいます。したがって一戸建てにせよマンションにせよ、名義となっている方が亡くなった場合にはすぐに相続登記の手続きをすべきでしょう。

2.相続登記はどのタイミングですればよいのか?

不動産については毎年1月1日時点の御固定資産に対して固定資産税が請求されることとなっています。したがって相続が発生したら、年内のうちに相続登記を済ませておいたほうがよいでしょう。

もっとも、相続発生にともなって速やかに相続登記を済ませておくことが理想的であることは言うまでもありません。

3.土地などの不動産の相続登記をしておかないとどんな問題が発生するのか?

相続登記をしておかないと被相続人の不動産について相続人は以下のような問題に直面することとなります。

相続登記をしなかったために実際に起こったトラブル事例

父が死亡し、母はすでに亡くなっていたため、相続人が息子兄弟2人となった事例です。

この事例では、被相続人である父が約100坪の土地を残していて、息子兄弟は協議の結果、土地は兄がすべて相続することになりました。

兄はこの土地に投資用の不動産を建築する予定でしたが、相続登記をしていないうちに弟が80坪ほど勝手に不動産業者に売却してしまい、不動産会社は所有権移転登記まで済ませてしまったのです。

この場合、兄は法律上、不動産会社に対して80坪すべてを返せとは言えなくなってしまいます。残りの20坪はなんの活用もできず、ただ固定資産税の負担だけが残ってしまい、兄にとっては最悪の事態となりました。

兄が相続すると兄弟間で決めた後、速やかに相続登記をしていれば兄の主張が全面的に通った事例です。

相続登記を忘れずに実行しておくことがいかに大切かお分かりいただけたのではないでしょうか。

4.土地の相続登記をすぐにしない方がよいケースもある?

ただし相続登記を少し遅らせたほうがよい場合もあります。

それは「小規模宅地等の特例」によって節税をしたいケースです。

土地を複数の方で相続する場合には、相続税申告前にあわてて相続登記を完了してしまうことで、この「小規模宅地等の特例」の税制上の適用を受けられなくなる可能性があります。

専門家の税理士でなく、相続に詳しくない人のアドバイスを受けて早期に相続登記をおこない、結果的に大損してしまっている方も多いので、複数人での相続の際には登記のタイミングに注意しておく必要があります。

|

※小規模宅地等の特例についての詳細は、下記サイトをご参照ください。 |

5.相続登記は誰に頼む?その時に必要となる書類は?

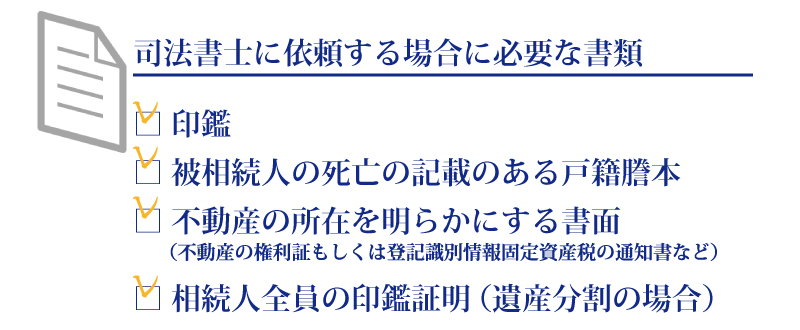

相続登記の手続きは司法書士に依頼します。その際には以下のような書類が必要になります。

これらはあくまで必要となる代表的な書類の一例ですので、司法書士さんへの相談の際に必要となる書類の詳細をしっかり聞いておきましょう。これ以外の相続登記に必要な書類の収集や手続きについては、司法書士がすべて行ってくれるケースが多いです。

6.どうしても自分で相続登記をしたい場合の必要書類は?

どうしても自分で相続登記をする場合には以下のような資料が必要です。

亡くなった方(被相続人)に関係する書面

①被相続人について、出生時から死亡時までの連続した戸籍(戸籍謄本、除籍謄本、改製原戸籍謄本等)のすべて

戸籍謄本は、亡くなった方の相続人を確定するために必要となります。

しかしこの戸籍謄本は1通で済むとは限りません。

例をあげると、被相続人が転籍や婚姻などをされていると、転籍前や婚姻前の本籍地所在地の市区町村から除籍謄本や改正原戸籍謄本を取り寄せる必要があります。

除籍謄本とは、戸籍内の全員がその戸籍から抜けた状態の戸籍をいい、電算化済みの自治体では除籍全部事項証明書と呼ばれます。

そして改製原戸籍謄本とは、戸籍制度の改正によって戸籍の方式が変更された時の書換え前の戸籍謄本のことをいいます。

最初に日本で全国統一形式の戸籍がつくられた明治時代から今日までに何度か戸籍制度が改正されていて、そのたびに書換え前の戸籍をすぐに破棄せず改製原戸籍として保管されました。 戸籍が改製されると書き換え前の情報を省略していることが多く、最新の戸籍からはわからない情報を集めるためにはこれらの謄本を入手しなければならないのです。

現在は電子化されていることが多いですが、電子化前の改製原戸籍謄本がある場合はそちらも取得する必要があります。

②住民票の除票または、戸籍の附票の除票

これは被相続人を住所と氏名及び本籍地で特定するために必要です。登記申請の添付書面となることもあります。

相続する方(相続人)に関係する書面

①相続人全員の戸籍謄本

相続人であることを証明するために必要になります。

②遺産分割協議書または遺言書

遺産分割協議書は、相続人の間で行われた遺産分割協議を証明する書面です。分割した取り分に関係なく、相続人全員の印鑑証明書を用意しておきましょう。

こちらは相続分以外の割合で相続する場合に必要となります。

遺言書があり、その通りに相続する場合には遺産分割協議書に代わり遺言書を提出します。

③財産を取得する人の住民票

不動産を取得する方の住所を特定するために必要です。

④相続する不動産の固定資産評価証明書(最新版)

相続登記の際に支払う登録免許税を計算するために必要です。

⑤相続する物件の登記簿謄本

相続登記申請の前に、相続する不動産を特定し、被相続人名義の不動産かを確かめるために必要です。

なお、これらの書類は、そのまま提出すると返却されません。

返却を希望する場合は、各書類のコピーを一部ずつ原本に添付した上で、原本還付の手続きをする必要があります。この手続きを行えば登記手続き完了後に、原本が返却されます。

相続登記に必要な書類は、他の相続手続きの際にも必要となるものであることがほとんどです。書類をまだ利用したい場合には、忘れずに申し出ましょう。

7.相続登記費用はどれくらいかかる?

すべて自分で手続きを行う場合の費用

登録免許税は固定資産税評価額×0.4%、戸籍謄本取得費用が450円、除籍・原戸籍取得費用が750円、住民票取得費用が約300円、この他に評価証明書が約300円、登記簿謄本取得費用は不動産数×1,400円、これらに交通費などの諸経費を合わせた額が必要になるでしょう。

司法書士に頼んで手続きをしてもらう場合の費用

事務所によって異なりますが、上記にプラスして約10万円程度の費用が相場です。ただ手続きの手間が複雑であったり、相続する不動産に必要な登記が別途発生したりする場合もありますので、物件によってはさらに費用が掛かることもあります。

8.登録免許税とは?実際のところどのくらいかかるの?

前章で「登録免許税」という費用が出てきましたが、これは不動産の名義変更時に発生する費用です。法務局での事務手続きや、台帳に登録し、所有権を証明・保持してもらうための手数料と考えてもよいでしょう。

相続登記における登録免許税は、前章でも解説した通り「固定資産税評価額×0.4%」です。

「相続登記における」とご説明したのは、登録免許税は相続登記以外の不動産所有権移転手続きにおいても発生し、それぞれ税率が異なるためです。

具体的には、売買による土地の所有権移転では「固定資産税評価額×1.5%」、生前贈与による所有権移転では「固定資産税評価額×2.0%」が登録免許税としてかかります。

参考:国税庁HP「タックスアンサー No.7191 登録免許税の税額表」

なお、この計算で使用される「固定資産税評価額」には、「相続登記」をする年度の評価額を使います。特に建物の評価額は耐用年数により毎年下がりますので、その年の評価額を必ず確認しましょう。

固定資産税評価額は、毎年送られてくる固定資産税納税通知書の「評価額」欄で確認することもできますし、市区町村役場の資産税課に備えてある台帳の写しを見ることでも確認できます。

登録免許税の実際の計算例は?

では、実際に登録免許税はどのように計算し、具体的にはいくらくらいかかるものなのか、実例で見てみましょう。

計算方法は一戸建ての家とマンションで異なりますので、それぞれご説明します。

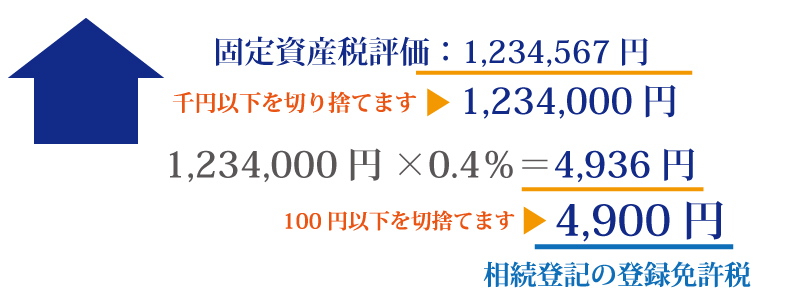

一戸建ての場合

一戸建ての場合、土地・建物全て自分のものですので、固定資産税評価額をそのまま使用して計算します。

この場合の「登録免許税」は4,900円となります。

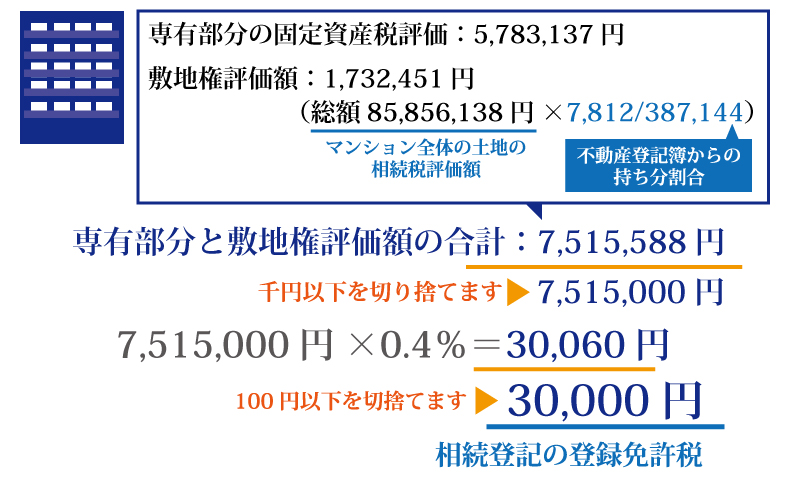

マンションの場合

マンションの場合は、専有部分(所有している部屋)に加えて、敷地権(土地に加えて階段・廊下・エントランスなどの共用設備)持ち分割合の固定資産評価額を合算した上で計算することになります。持ち分割合は納税通知書に記載してあります。

なお、亡くなった方が共有で該当する不動産を所有していた場合は、固定資産評価額に持ち分割合を掛けて計算します。

9.相続登記申請書の記載例はどんなの?

書類や費用を用意できたら実際に相続登記を行います。その際には、相続登記申請書に記入する必要があります。

法務局のホームページに申請書の様式・記載例や手続き方法などが掲載されていますので、これらを参考にしましょう。

法定相続分のとおりに不動産を相続した場合の相続登記申請書の様式・ 記載例

遺産分割協議によって不動産を相続した場合の相続登記申請書の様式・ 記載例

この他の詳しい手続き方法はこちらをご覧ください。

10.相続登記するまでの全体の流れは?

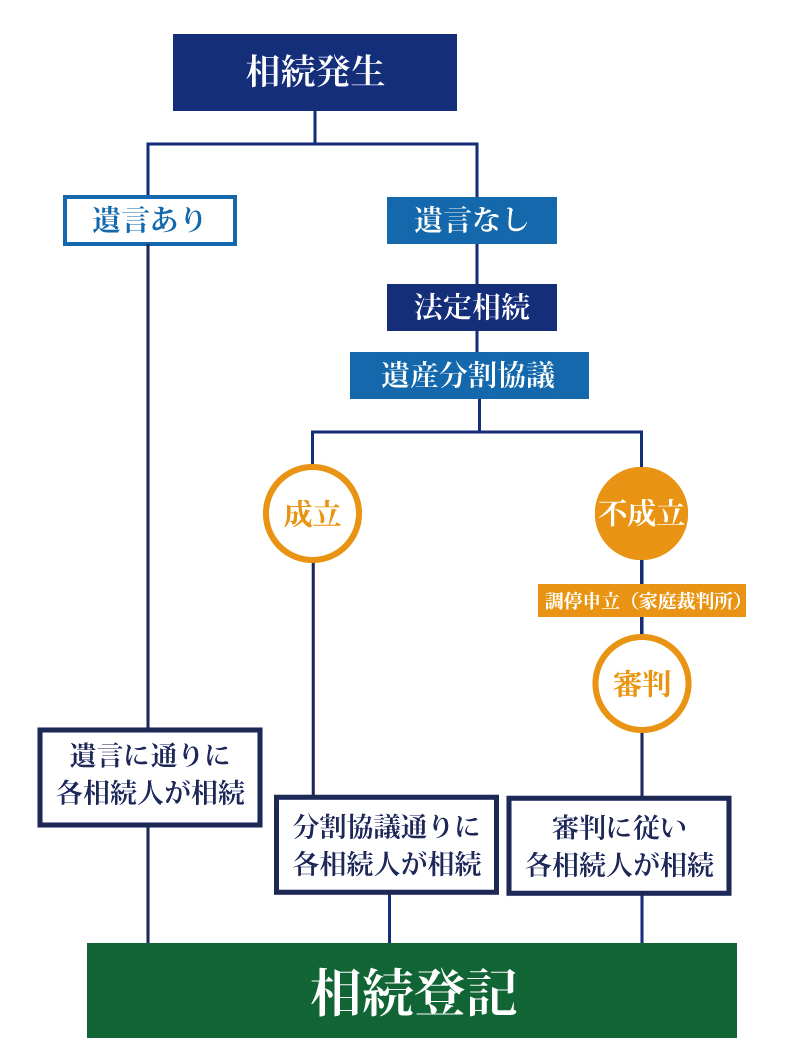

改めて相続登記までの流れをおさらいしましょう。

まず相続発生後に遺言の有無を調べ、相続人の確定と相続財産の調査を行います。通常はこののちに相続人全員で遺産分割協議を行い、遺産分割協議書を作成します。

そして遺産分割の結果、相続することとなった不動産について被相続人から相続人に対する相続登記を行う、という流れになります。

11.無理せず専門家の手を借りよう

このように相続登記の手続きはとても大変です。もし自分でやろうとすると不慣れな手続きを自力でやらなければなりません。資料を集めるだけでも1週間以上はかかるでしょう。

戸籍を何度も変更している方が関係者にいる場合は、古い戸籍を集めて読み込むのに大変な手間がかかるので、さらに時間を要する可能性が高くなります。もちろん法務局のHPなどを参考にしながら資料集めや資料作成を行えば登記の手続きをすべて自力で行うことは可能でしょうが、かなりの労力が必要です。

相続登記をするには高度な法律や手続き方法に関する知識などが問われます。万一手違いが起こると財産上の不利益は計り知れないものとなり、深刻な事態になる恐れもあります。したがって10万円程度の費用はかかってしまいますが、司法書士にお願いした方があらゆる面で役立つでしょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続手続き編