税額軽減の要因は6つ!相続税の税額控除とは?

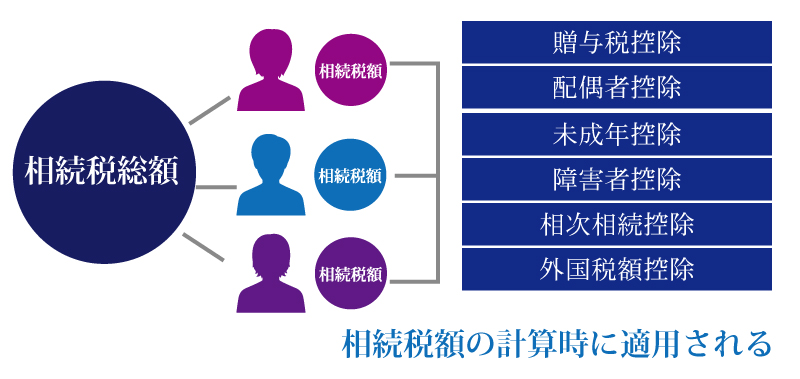

一定の条件を満たすと相続税額を少なくすることができます。相続税を計算するにおいて控除できる事項が定められているからです。相続税の計算上、控除できる事項のことを税額控除といい、全部で6つあります。そこで相続税の税額控除にはどのようなものがあるのか説明します。

この記事の目次

1.相続税計算時に控除できるのが相続税控除

相続税の計算をする場合、控除できる事項のことを法律上、税額控除と言います。相続税の計算は、一度相続税総額を計算し、その後各相続人が納める税額を個別に計算します。各相続人が納める税額の計算時に税額控除をするのです。

税額控除には、

贈与税額控除、配偶者控除、未成年控除、障害者控除、相次相続控除、外国税額控除があります。これらを控除して算出された額が各相続人の相続税額となるのです。

1.相続税と贈与税の二重払いを防ぐ贈与税額控除

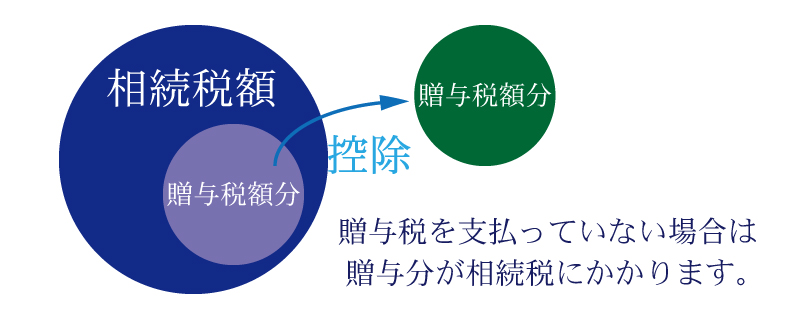

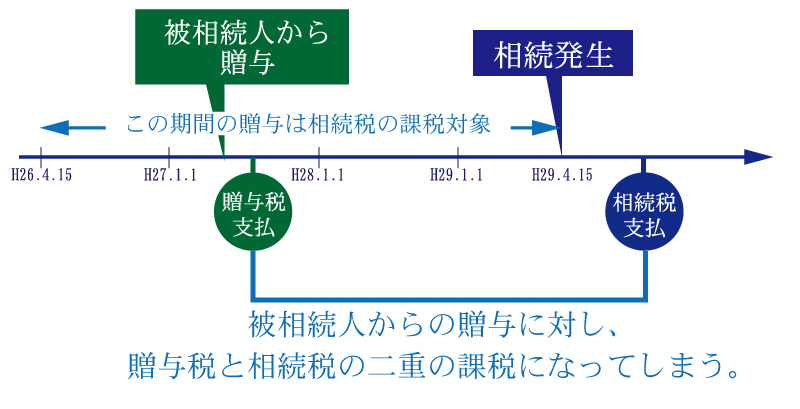

相続人が被相続人から贈与を受けて贈与税が発生した場合、支払うことになります。その後、相続が発生して、その贈与財産を相続税の対象として税額計算する際、支払った贈与税額を控除することが可能です。この控除のことを贈与税額控除と言います。

被相続人が相続人に対して贈与した場合、その財産に対して相続税の生じる場合があります。相続が発生する前の3年以内に、相続人が被相続人から譲り受けた財産に対して相続税がかかるのです。このような場合、贈与時に贈与税の対象となる場合、その財産から生じる税金を二度支払わなければなりません。しかし相続税法では、相続税と贈与税を両方支払わなくてもよいと定められています。そのため相続税計算時に支払った贈与税を控除することができるのです。

2.配偶者の高額相続財産取得を可能にした配偶者控除

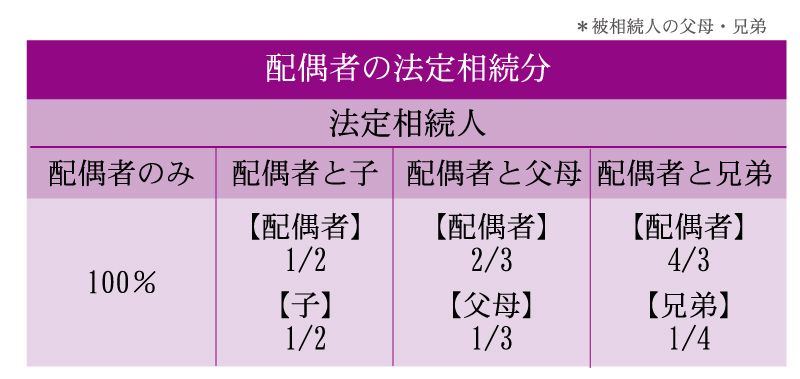

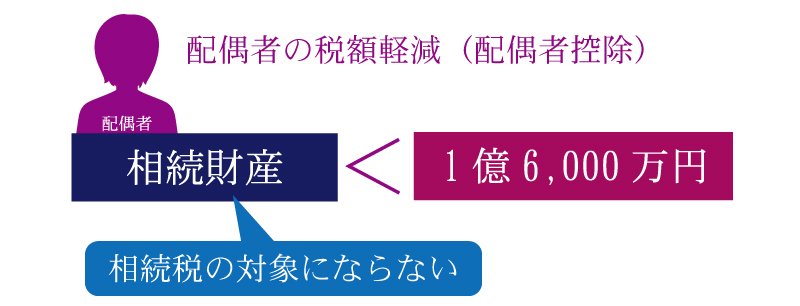

相続や遺贈の方法で配偶者が相続財産を取得した場合、その額が相続財産全体のうち、配偶者の法定相続分に相当する額まで、配偶者に対して相続税がかかりません。

また配偶者の取得した相続財産が1億6,000万円である場合、1億6,000万円まで相続税の対象外です。この控除制度のことを配偶者控除または配偶者の税額軽減と言います。

具体例をあげて説明すると、配偶者が子と一緒に相続する場合、2分の1が配偶者の法定相続分となります。

この場合、相続財産全体額の2分の1までであれば、配偶者は、相続税を支払うことなく、相続財産を取得することができるのです。配偶者の取得する相続財産額は、相続財産全体額に配偶者の法定相続分をかけて算出した額以下であれば、配偶者控除の対象となります。したがって相続財産全体額が6億円でも10億円でも、配偶者の相続財産取得金額がそれぞれ3億円、5億円であれば、相続税は生じないのです。また配偶者の取得した相続財産が1億6000万円以下である場合、それだけで相続税の対象から外れます。

相続税の配偶者控除とは?配偶者は、1億6千万円相続しても無税なの?

3.未成年者の相続人の相続税額を減らせる未成年者控除

相続人の中に未成年者がいる場合もあります。このような時、相続税を計算する際、未成年者の相続人が負担する相続税の額から一定額を控除することが可能です。控除によって未成年者の相続税額を少なくできる制度が未成年控除です。未成年控除を受けるには一定の条件を満たさなければなりません。未成年者の相続人であれば、誰でも適用されるわけではないのです。

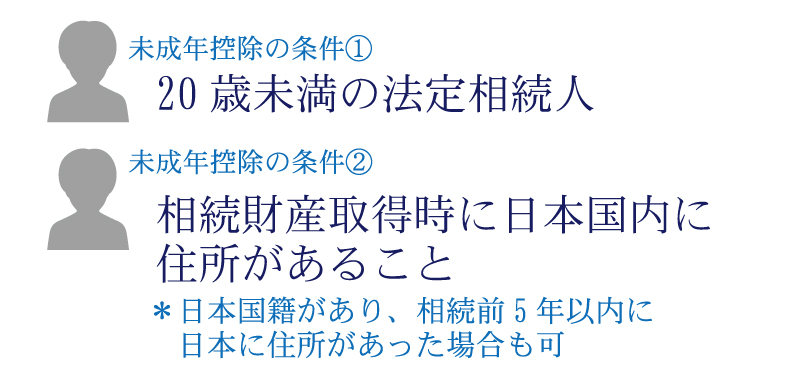

未成年控除を受ける条件ですが、まず大前提として未成年者であることです。相続または遺贈によって相続財産を取得した者は、20歳未満の法定相続人でなければなりません。相続放棄をした相続人も未成年控除の対象になります。

それから住所や国籍に関する一定の条件も満たさなければなりません。相続財産を取得した際、その者の住所が日本国内にあれば、未成年控除を受けられます。また日本国籍の者で、相続が発生する前の5年以内、日本国内に住所がある場合も同様です。

未成年控除によってどれくらいの額が控除されるのでしょうか。

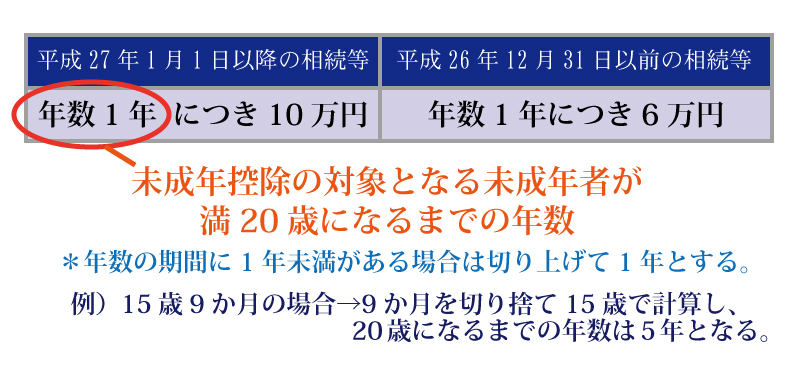

改正相続税法が施行された平成27年1月1日以降、相続が発生した場合、控除の対象となる未成年者が満20歳になるまで、1年につき10万円が控除されます。平成26年12月31日までに発生した相続の場合、1年につき6万円です。未成年控除額算出のための年数に1年未満の端数が出る場合、それを1年として計算します。

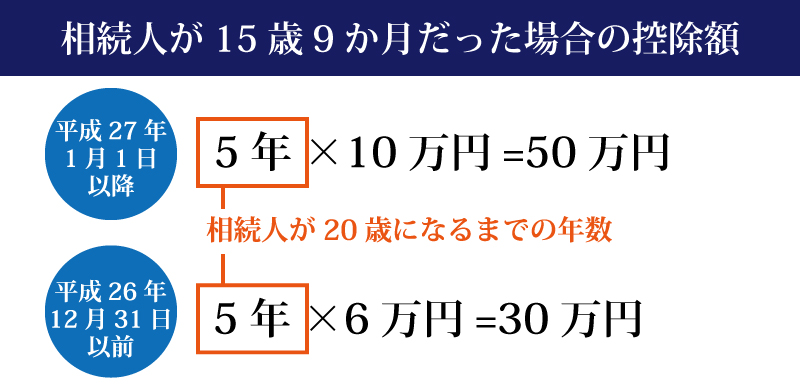

15歳9か月の未成年者が相続人である場合、その未成年控除額の計算方法を見ていきましょう。9カ月分は1年として計算するので、満20歳になるまで5年となります。したがって平成27年1月1日以降、発生した相続の場合、10万円に5を乗じ、控除額は50万円です。一方、平成26年12月31日までに発生した相続の場合、6万円に5を乗じることになるので、30万円の控除額となります。

未成年者に生じる相続税が、これらの額よりも高い場合もあるでしょう。控除しきれなかった部分は、扶養義務者である親など相続税から差し引かれます。また相続の際、未成年控除の適用を受けたことがある場合、控除額がその分抑えられます。

4.障害者控除によって障害者の相続人が負担する相続税額が少なくなる

相続人の中に障害を持っている85歳未満の者がいる場合、その障害者にかかる相続税額から一定額を控除することができます。この税額控除制度のことを障害者控除と言います。

相続税の計算時、この控除制度を利用するためには、一定の条件を満たさなければなりません。

具体的にあげると相続財産を取得した時、85歳未満の障害者で、日本国内に住所があった人です。相続放棄をした相続人でも控除の対象になるのは、未成年控除の場合と変わりません。

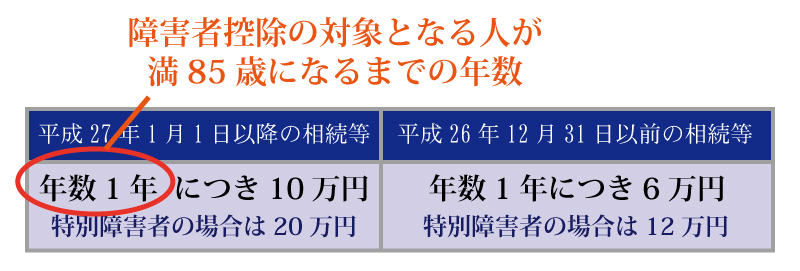

障害者控除の控除額、一般障害者か特別障害者によってその額が違います。

一般障害者とは比較的軽度の障害を持つ者で特別障害者とは重度の障害を持つ者です。そのため特別障害者のほうが一般障害者よりも控除額が大きくなっています。

平成27年1月1日以降に相続が発生した場合、障害者が満85歳に達するまでの年数1年につき、一般障害者の場合は10万円、特別障害者の場合は20万円です。

例えば相続発生時の障害者の年齢が80歳である時、一般障害者の場合は50万円、特別障害者の場合は100万円の控除額になります。また年数で1年未満の端数が出た場合、1年として計算するのは未成年控除と同様です。相続発生時期が、平成26年12月31日以前である場合、年数1年の控除額は、一般障害者が6万円、特別障害者は12万円となります。障害者控除による控除額が障害者の相続税額よりも大きい場合、過去に障害者控除を受けたことがある場合の扱いは未成年控除の時と同様です。

5.相次いで発生した相続による相続税の負担を軽減できる相次相続控除

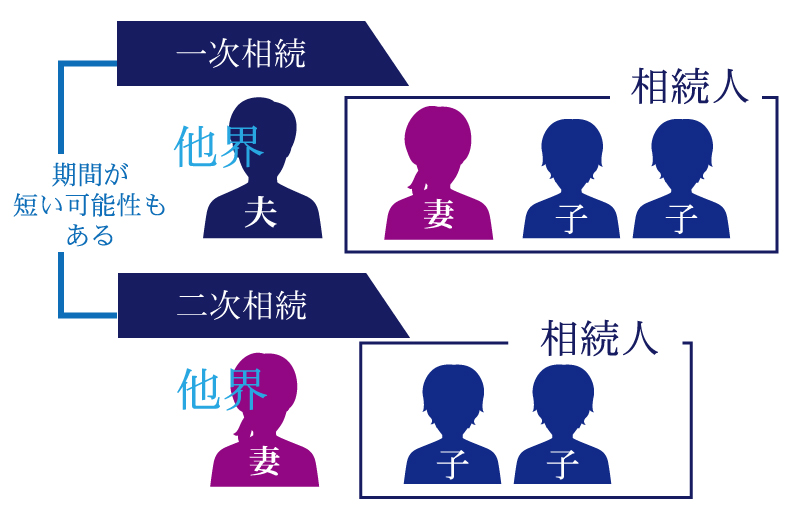

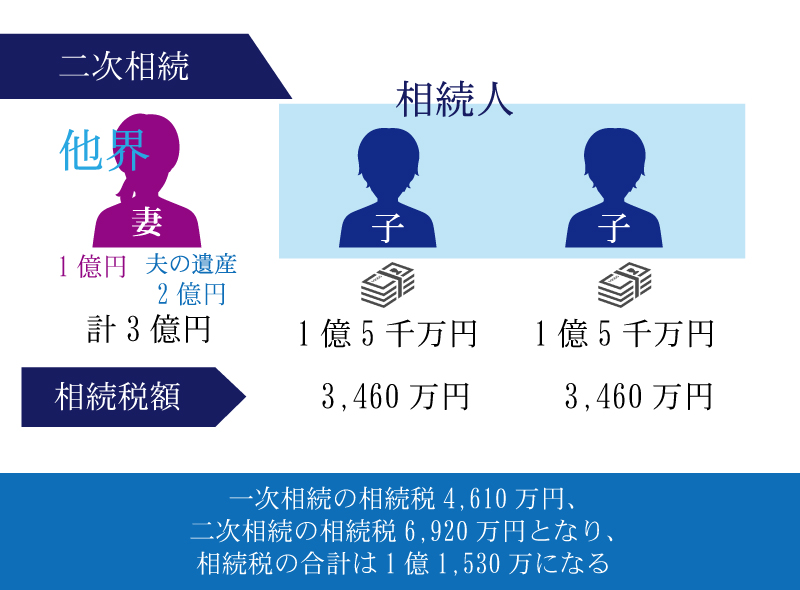

短期間のうちに父親と母親が相次いで亡くなる場合もありえるでしょう。このような場合、相続税が生じると相続する子の負担が大きくなってしまいます。

なぜなら父親の相続発生時と母親の相続発生時にそれぞれ相続税を支払わなければならないからです。このような状況となるのは、相続人である子にとって酷であると言えます。したがって二度目の相続発生の際、一度目の相続時に支払った相続税のうち一定額を控除できる制度が定められているのです。

この税額控除制度のことを相次相続控除と言います。相続税の計算時に相次相続控除の適用を受けるためには条件を満たさなければなりません。

まず二度目の相続の被相続人が一度目の相続の相続人であり、相続によって財産を取得し相続税を支払ったことです。相続により財産を取得しても相続税が発生しない場合は適用対象外です。

それから一度目の相続発生から二度目の相続発生まで10年以内であることも条件となっています。10年を超えてしまうと相次相続控除は適用されません。

それから相次相続控除の適用を受ける者は、二度目の相続の相続人です。相続放棄をした者は、法律上相続人ではないという扱いを受けます。したがって相続放棄者は相次相続控除の適用対象外です。また相続廃除によって相続権を失った者も相続人ではありません。そのため例え遺贈によって相続財産を取得した場合でも相次相続控除を受けられないことになります。

6.外国と日本で相続税の二重払いを回避できる外国税額控除

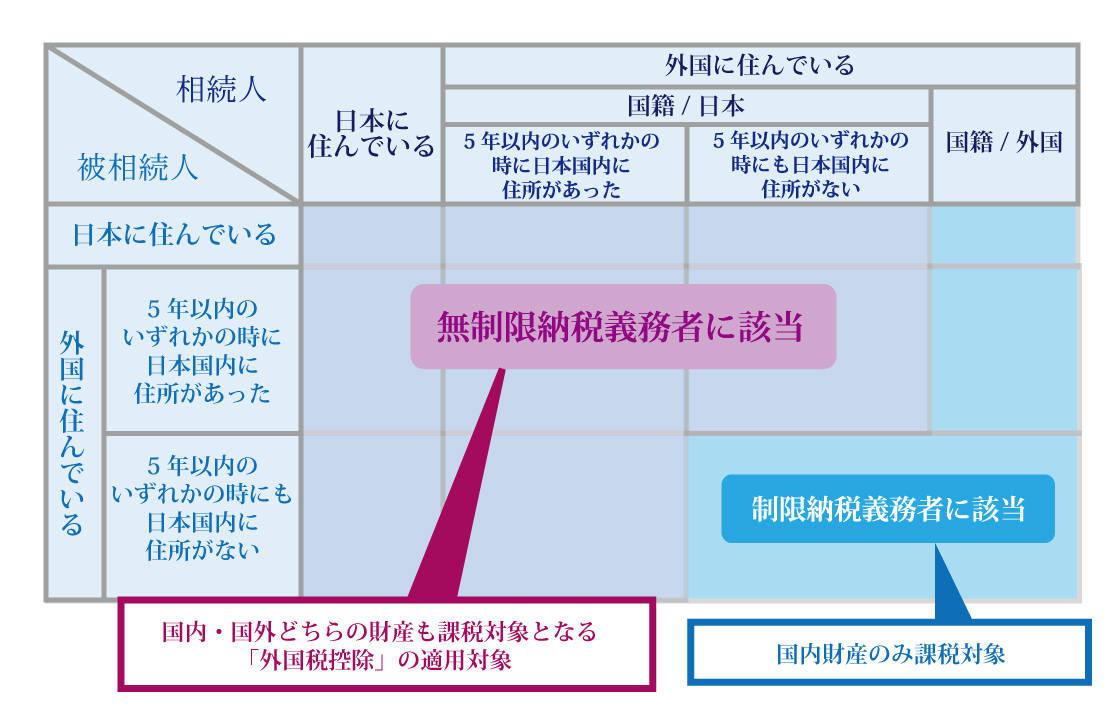

外国に財産を保有している者が亡くなった場合、その国で相続税に対応する税金を支払わなければならない場合があります。

また日本に居住している者は、原則外国の相続財産も日本の相続税の課税対象となり、相続税を支払わなければなりません。このような場合、外国と日本の双方で課税されてしまうことになるのです。しかしこれでは税金を負担する相続人に酷だと言えます。

そのため外国で相続税に対応する税金を支払った場合、その額を日本の相続税を支払う際に控除することができるのです。この税額控除制度が外国税額控除です。

海外と日本に財産がある場合、相続税はどうなるの?外国税控除を知らないと 相続税が2重になるの?

まとめ

相続税を軽減する6つの税額控除をご紹介しました。相続税は取得する財産によって変わりますが、高額であることが多いです。そのため、たくさんの控除が設けられています。それぞれの控除の要件を理解することが重要です。それぞれの控除の適用には手続きが必要となりますので、相続に強い税理士に相談することをおすすめします!

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続税編