チェスターNEWS

キーワード「小規模宅地等の特例」を含む記事 掲載数 22 件

2014/03/11

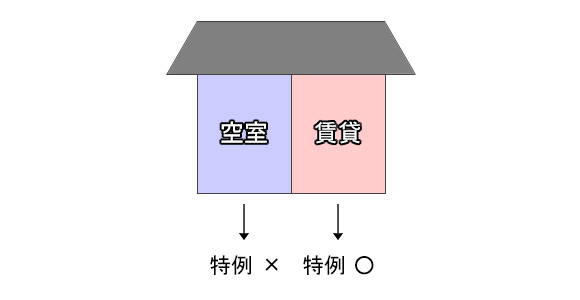

空き室がある場合の小規模宅地等の特例について

小規模宅地等の特例とは、相続税の計算上、相続人の生活基盤となる宅地の評価について、一定の要件のもと減額が認められている制度です。 活用できると相続の際に大きなメリットとなります。 小規模宅地等の特例を適用できる宅地の1つに、貸付事業用の宅地があります […]

2014/01/22

小規模宅地等の特例に係る法令解釈通達の公表

国税庁は、平成26年1月1日以降及び平成27年1月1日以降に適用される「小規模宅地等の特例」の税制改正項目について、平成25年12月6日付で法令解釈通達を公表しました。その中でも、平成26年1月1日以降の相続から緩和される二世帯住宅等や老人ホームの入 […]

2013/07/02

老人ホーム入居していた場合の小規模宅地の適用

平成25年度税制改正により、平成26年1月1日以降については被相続人が老人ホームに入所していた場合であっても、「一定の事由」を満たす場合については自宅について小規模宅地等の特例を受けることが可能となりました。 平成25年5月31日に公布されました改正 […]

2012/12/25

二世帯住宅の場合の小規模宅地の特例

二世帯住宅には、小規模宅地の特例(特定居住用)は適用されるのでしょうか。 この問題を考えるにあたっては、二世帯住宅の3つのタイプを把握する必要があります。 1. 同居タイプの二世帯住宅 2. 別居タイプの二世帯住宅(玄関が別で、内部で行き来できない) […]

2012/10/15

駐車場用地の小規模宅地の特例

小規模宅地の特例は、更地には適用することはできません。 これは、適用の要件が「被相続人等の事業の用に供されていたものであり、かつ、建物又は構築物の敷地の用に供されているものであること」とされているためです。 したがって、更地を駐車場として貸し付けてい […]

2012/06/18

老人ホームへの入所により小規模宅地の特例が使えない場合について

相続税を大幅に軽減することができる制度の例として、小規模宅地の特例という制度があります。中でも、多くの方に当てはまるのは、特定居住用の小規模宅地の特例ではないでしょうか。 この制度は、240㎡まで80%土地の評価を減額することができるという特例です。 […]

2012/04/09

小規模宅地等(特定居住用宅地等)についての評価について

相続財産のうち、相続人等の生活基盤の維持に不可欠なもの(例えば両親の持っている土地や工場)には、高額な税金を課せられないように工夫されています。 その代表的な例として、今回は居住用の小規模宅地の特例があります。これは被相続人等の居住の用に供されていた […]

2011/04/18

老人ホームに入居しているときの小規模宅地等の特例の適用について

相続が行われる時において、多くの場合、被相続人は、高齢者であることが多いことから、相続発生時、自宅を離れて老人ホームにて生活をしていたという状況がよくあります。 こうした場合、被相続人が老人ホームに入居する以前に、所有していた建物の敷地については、特 […]

2010/04/11

小規模宅地の特例の改正について

平成22年4月1日以降、相続開始の方は小規模宅地の特例改正後の 規定が適用されますので、ご注意下さい。 小規模宅地の特例の改正の論点は、次のようなものです。 (1)相続人等が、相続税の申告期限まで事業や居住を継続しない宅地を除外 (2)小規模宅地を共 […]

2010/03/21

相続税の基礎控除と小規模宅地の特例と申告義務の関係

相続したからといって必ず相続税がかかる訳ではありません。相続財産が一定額を超える事によって初めて納税義務が発生します。この一定額のことを基礎控除といいます。 (計算式)1000万×法定相続人の数 + 5000万。 これが基礎控除額の計算の仕方です。 […]