受け取った弔慰金は相続税の対象?弔慰金を理解しましょう。

ご家族が亡くなった時に、弔慰金を会社から贈られるというケースがあります。弔慰金はお香典やお花代として贈られることがほとんどです。お香典はご遺族に贈られるお金であるため、相続財産には含まれず相続税の課税対象ではありません。

では、弔慰金は相続税の課税対象になるのでしょうか?

この記事の目次

1.弔慰金には限度額がある

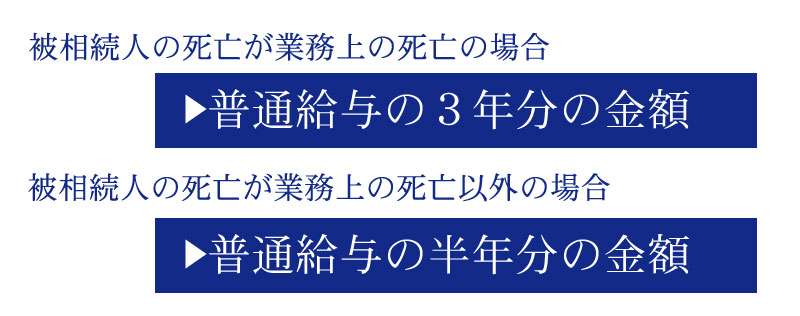

弔慰金は本来であれば相続税の課税対象ではありませんが、会社などの大規模な組織から贈られることが多く、金額も高額になることがほとんどです。そこで、相続税法では弔慰金の非課税枠の上限を設定しています。

この上限を超えた部分に関しては死亡退職金とみなし、相続税の課税対象となります。また、死亡退職金の代わりに弔慰金を支給する企業もあり、この場合には支給された弔慰金は死亡退職金という扱いになります。

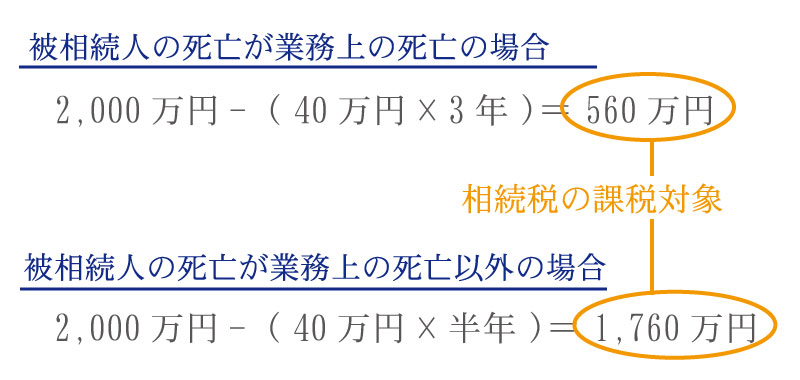

例えば、被相続人の普通給与が40万円で、弔慰金が2,000万円だった場合は以下のようになります。

2.弔慰金の相続税額の算出方法

上限を超えた弔慰金は死亡退職金とみなされ、相続税の課税対象となります。

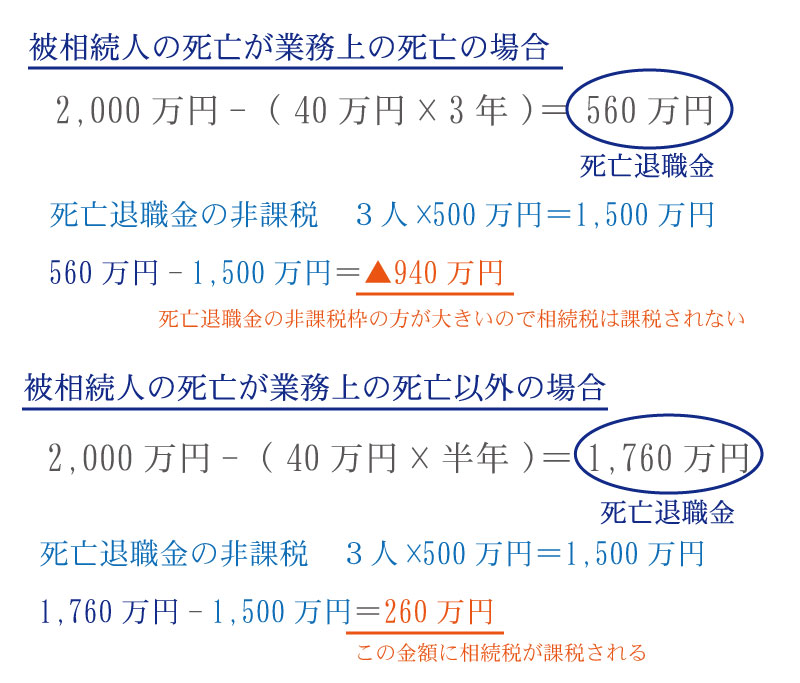

一方で、死亡退職金には減税措置として相続税の非課税枠が設けられています。

先程の例で、法定相続人が3人とした場合には以下のようになります。

上記の例では、弔慰金のみとして計算しましたが、弔慰金と死亡退職金を受け取っている場合には、受け取った死亡退職金と弔慰金の限度額を超えた部分の合計が死亡退職金という扱いになります。

死亡退職金として受け取った金額の合計から、非課税枠を引いた金額は相続税の課税対象価額となります。

死亡退職金については、「死亡した時に受け取る死亡退職金にはどんな税金がかかるの?」にて計算方法等更に詳しく解説していますので参考にして下さい。

3.業務上の死亡の判断

業務上の死亡と判断される判断基準は大きくわけて以下の3つです。

例えば以下のようなケースで業務上の死亡と判断されます。

- ・業務を遂行している際に発生した事故等により死亡した場合

- ・出張先や赴任途上中に発生した事故等により死亡した場合

- ・職業病を誘発して死亡した場合

- ・業務に関係する事故等によって死亡した場合

ここで、通勤災害については業務上の死亡になるのかという疑問が生じます。

通勤災害によって死亡した場合は業務遂行性も業務起因性も無いということから業務上の死亡と判断されないことになっていましたが、昭和48年に通勤災害も業務上の災害として保険給付が行われたことをきっかけに、相続税の取扱いでも業務上の死亡と判断されることになりました。

この他にも業務上死亡であるのかそうでないか判断に迷うケースはありますので、そういった場合には相続を専門としている税理士や弁護士に相談すると良いでしょう。

4.弔慰金の限度額を計算する際の普通給与の判定

相続税法では普通給与は俸給・給料・賃金・扶養手当・勤務地手当・特殊勤務手当等の合計を言います。

【被相続人が普通給与を受け取っていなかった場合】

例えば、非常勤役員等で普通給与を受け取っておらず、賞与のみというケースの場合には、被相続人が亡くなる直前に受けた賞与の金額又は、勤めていた企業と同業の企業で同等の立場の人の普通給与と賞与の額の平均から考えて、被相続人が普通給与と賞与を受け取っていたと仮定して普通給与の金額を判断することになります。

このようなケースの場合には、計算方法のきちんとした決まりがないため、それぞれの状況にあわせて相続税の計算を行うことになります。少しわかりづらいため、このようなケースの場合には税理士などに相談しましょう。

5.受け取った弔慰金は贈与税や所得税はかからない?

弔慰金の上限を超えた部分に関しては死亡退職金とみなされ、相続税の課税対象となりますが、そもそも、贈与税や所得税の課税対象とはならないのでしょうか?

弔慰金は雇用主や企業から、遺族に贈られる金銭ということで、贈与税や一時所得としての所得税の課税対象のように考えられがちですが、亡くなった方へのお悔やみという意味があることから、社会通念上妥当と判断される金額に関しては贈与税や所得税の課税対象にはならないと国税庁が定めています。

まとめ

お香典やお花代として企業から贈られる弔慰金は、弔慰金として判断される金額に上限が設けられています。これは、非課税ということを利用し、節税目的で使用されることを防ぐという目的があります。弔慰金を受け取っている場合には、弔慰金が死亡退職金に含まれるかどうかを確認してから相続税の算出を行うようにしましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続手続き編