罰金が取られる可能性がある? 相続税が無申告の場合のリスクとは?

財産を相続した場合に、本来申告が必要な方が、無申告だった場合には罰金として追加の税金を払わなければならない可能性があります。

今回は、相続税の無申告だった場合のリスクをご紹介していきます。

この記事の目次

1.相続税は、必ず申告しないといけません

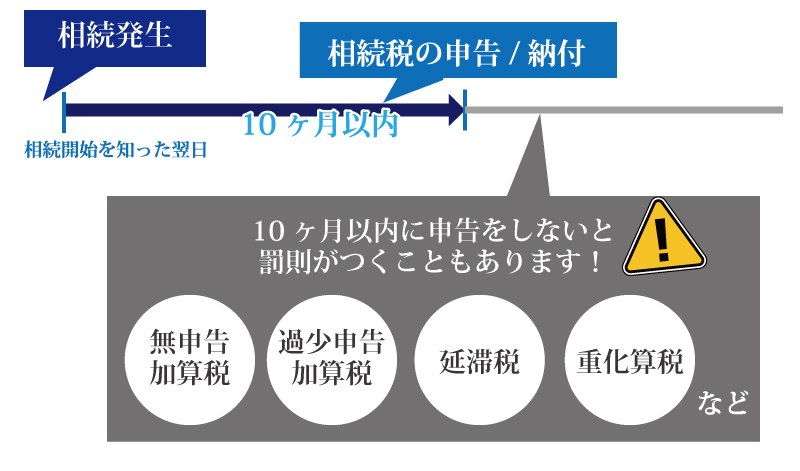

親族が亡くなって、その親族の財産がある場合には、相続することになります。その場合には、あわせて相続税を申告をしなければならない方もおります。当然納付も行います。締め切りは、相続が始まったことを知った日の翌日から10ヶ月以内です。

では、その10か月以内に申告や納付をしなかったらどうなるのでしょうか?

申告や相続税の納付をしなければならなかった方が、無申告で納税もしなかった場合には、罰則がつきます。

罰則というのは、

『無申告加算税』

『過小申告加算税』

『延滞税』

『重加算税』

などです。申告や納付をさぼって、これらの税を課されたら本来支払うべき税金に追加で罰則の税金を支払わなければならないためリスクがあります。

| 【ポイント】

相続税の申告や納付が必要な方が、無申告で、納付もしなかった場合には、罰則の税金が発生する! |

2.無申告加算税とは、どんな税金?

10か月以内に相続税の申告を行わないと、無申告加算税が課されます。

例えば、こんな例があります。

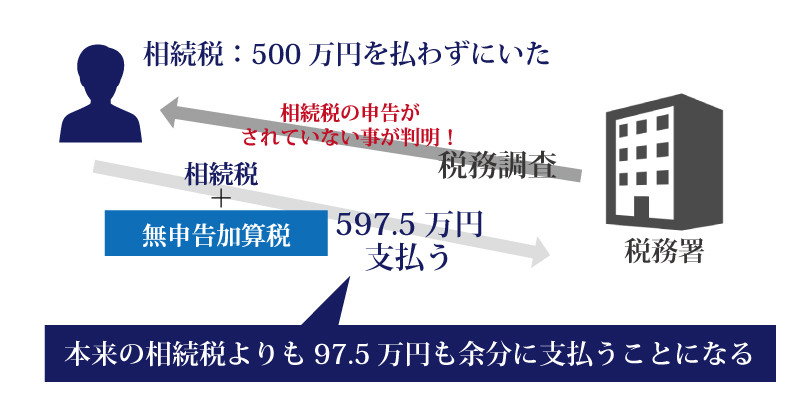

相続税額が500万円になるのに、申告をせずに放っておいた人がいました。何もしなくてよいと思っていたのです。

その後、税務署の調査が入り、相続税の申告がされていないことが判明。期限が過ぎていましたが、その人は相続税を支払うことになりました。

この場合、期限後申告なので、本来の500万円の相続税を支払うだけでは許されずに無申告加算税も支払う羽目になりました。しめて597.5万円です。97.5万円も余分に払っています。

期限内に相続税の申告をし、税金を支払って入れば97.5万円を支払う必要はなかったのです。

≪無申告加算税の計算方法≫

上記の金額がもともとの税金に加わります。

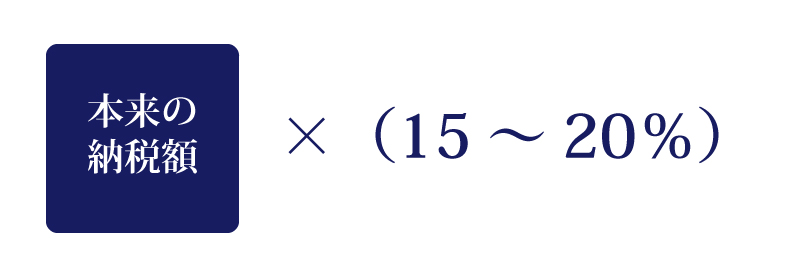

≪無申告加算税の税率について≫

(1)10か月の期限後、自ら申し出て申告をした場合

税率は、5%になります。

(2)10か月の期限後、税務署による調査があり、それで初めて気づいて申告する場合

本来の納税額のうち50万円までは、税率が15%になります。

本来の納税額のうち50万円を超える部分については、税率が20%になります。

3.過少申告加算税とは、どんな税金?

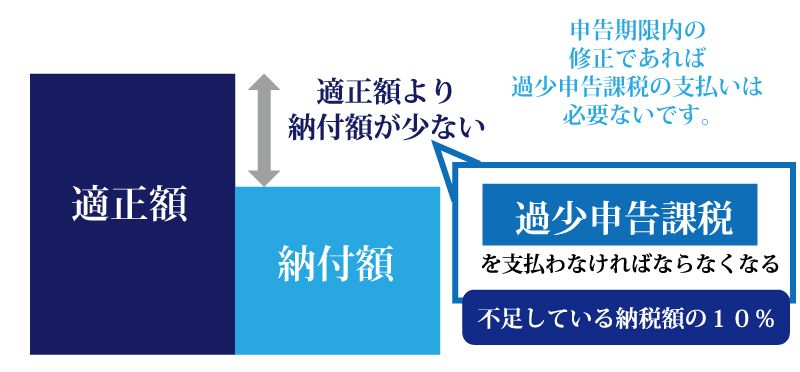

まず相続税を期限内に申告し、確かにその納付を行っていたとします。しかし、問題がある場合があります。

それは、納税額が支払うべき額(適正額)よりも低いと、過少申告加算税というものがかかってくるのです。

税務署は正確な相続税の金額を算出しますから、支払った相続税の額が低いと、指摘を受けます。その指摘を受けて、初めて正しい額を納税したとしても、それだけでは済まなくなります。

罰則があるのです。

過少申告加算税を一緒に払わなければなりません。過少申告加算税の税率は足りない納税額の10%です。

ただし、修正申告によって収める税金が当初の納税額と50万円とのどちらか高いほうを超えている場合には、その超えた額に15%かけたものが課されます。

この過少申告加算税を避けるには、期限内に申告し、かつ、適正な相続税額を支払う必要があります。

※相続税の申告と納税が終了した後に、支払った税金が少ないことに気づき、相続税の申告期限(10か月)内に修正申告をした場合には、過少申告加算税を支払う必要はありません。

4.延滞税とは、どんな税金?

延滞税が課されるのは、以下のときです。

| (1)申告で決まった額を、納付期限までに納めていない部分があるとき

(2)修正申告や期限後申告を行い、支払うべき税金が生したとき (3)税務署によって誤りがあることを指摘され、支払うべき税金が生じたとき |

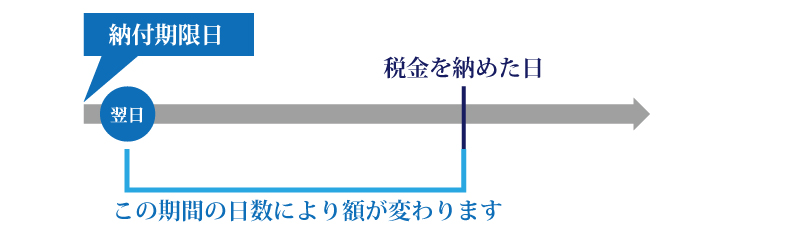

延滞税の額は、納付期限日の翌日から実際に税金を支払った日までの日数で決まってきます。

なお、延滞税は本来支払うべき税金にのみ課され、無申告加算税や過少申告加算税にはかかることはありません。

≪延滞税の税率について≫

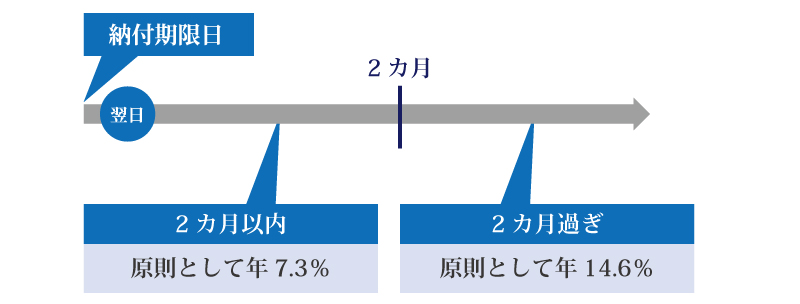

税金を納める期限の翌日から、2か月以内の場合は年7.3%です。

2か月を過ぎると、年14.6%に跳ね上がります。

※延滞税は上記の税率以外で細かく規定されているので、詳しくは国税庁HPをご参照ください。

参照元:国税庁HP

5.重加算税とは、どんな税金?

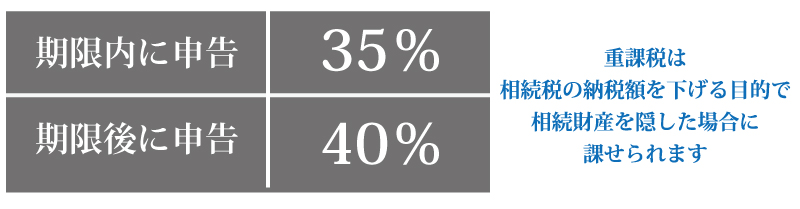

重加算税は、かなり重い罰則です。相続税の納税額を下げる狙いで、相続財産をなんとか隠してやろうと考えた人に課されます。

重加算税の税率はどうなっているでしょうか。

期限内に申告すれば、35%です。期限後に申告すれば、40%です。

6.無申告を放置したまま一定の時間が経過すると、時効?

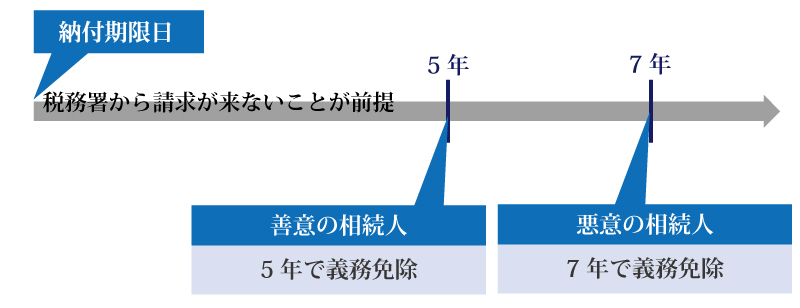

相続後相続税を支払わないまま放っておいたらどうなるでしょうか。その場合、税務署から請求が来ないで5ないしは7年経過すれば、相続税を支払わなくて済みます。相続税の申告や納付の義務から免除されるということです。

これには、2種類あります。

善意の相続人は、5年で義務がなくなります。悪意の相続人は、7年で義務がなくなります。

7.善意の相続人・悪意の相続人とは、どういう人を指すか?

善意の相続人に当てはまるのは、相続税の申告や納付について全く知らなかった人です。社会事情に疎く、その辺の知識が足りなかった方を指します。

逆に悪意の相続人は、相続税の支払い義務についてわかっていながら、申告も納税もしない人です。

8.相続税の支払いが時効により免除されることはあるか?

実際問題として、時効を迎えるケースは皆無でしょう。税務署では、銀行のお金の流れや不動産の動きをチェックしています。そのために、相続税を申告すべき人がいたら即その情報は伝わります。このチェック体制を免れる人はまずいないでしょう。やはり時効を当てにするのではなく、相続税をちゃんと納付しなければいけません。

まとめ

相続税の無申告は、本来支払うべき税額に追加で罰則の税金を払うリスクがあります。

自分には相続税なんてかかるはずない!と考えている方でも意外にも相続税が発生する可能性もありますので、相続税が発生するかどうかは必ずチェックを受けておくべきでしょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続税編