相続税の基礎控除は簡単に計算できる!計算と申告要否判断の注意点も解説

相続税は亡くなった人の遺産を相続したときに課税されます。ただし、遺産の総額が基礎控除の金額以下であれば、相続税はかからず申告する必要もありません。

相続税の基礎控除がいくらになるかをあらかじめ知っておくと、相続税対策が必要であるかどうかを判断できます。

この記事では、相続税の基礎控除の計算方法を詳しく解説します。あわせて、基礎控除額を計算するときの注意点や、基礎控除額がわかって相続税の申告が必要かどうかを判断するときの注意点もご紹介します。

この記事の目次

1.相続税の基礎控除とは

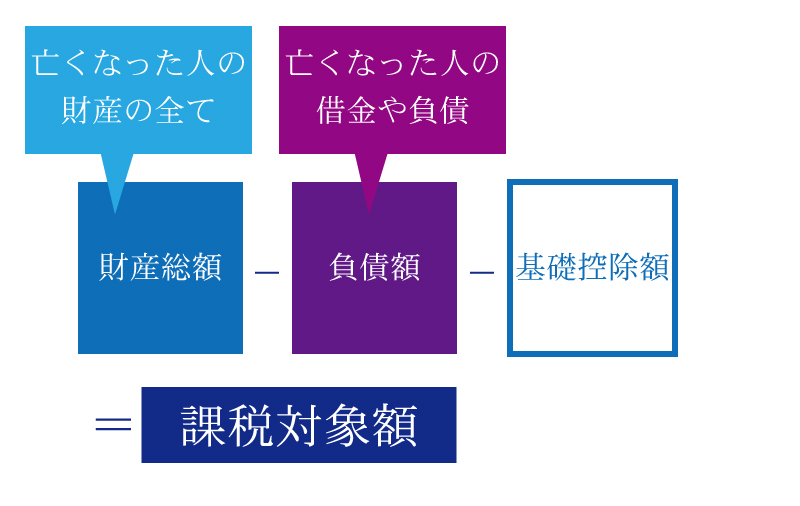

相続税の基礎控除とは、税額計算上、課税対象になる遺産からマイナスする金額のことです。つまり、「遺産がここまでの額であれば相続税はかからない」という金額を示しています。

遺産は残された家族の生活に欠かせないものであり、相続税があまりに高額になると家族の生活に支障をきたす恐れがあります。そのため、相続税には基礎控除が設定されています。

相続税の計算では、亡くなった被相続人が持っていた財産の総額から、借金など負債の金額を引きます。そこからさらに基礎控除額を引いた残額をもとに税額を計算します。

被相続人の財産が基礎控除の金額より少ない場合は、相続税はかかりません。税務署への申告も不要です。

2.基礎控除の計算方法

相続税の基礎控除の金額は、以下の式で求めます。

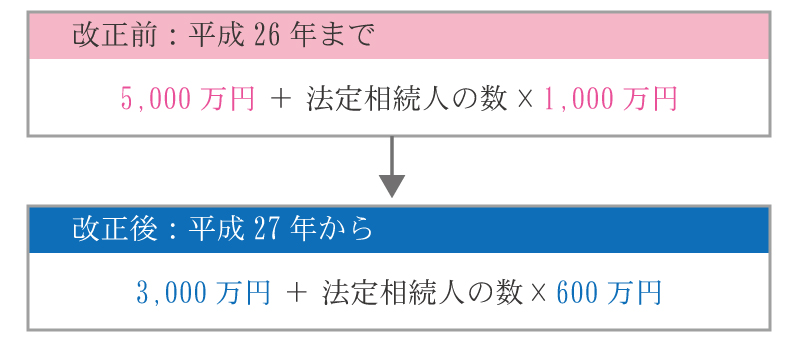

- 相続税の基礎控除額=3,000万円+法定相続人の数×600万円

基礎控除額の計算では、法定相続人の数を正しく把握することが重要です。法定相続人の数を1人間違えると基礎控除額は600万円変わり、相続税がかかるかどうかの判断に影響を及ぼすことになります。

現在の基礎控除額は、法改正の施行により平成27年に引き下げられたものです。以前の基礎控除額は現在より高く設定されていました。

2-1.法定相続人の数え方

基礎控除額は、誰が法定相続人となり、その人数が何人いるかによって変わります。相続税の申告が必要かどうかの判断にも影響するので、法定相続人の数は正確に数えるようにしましょう。

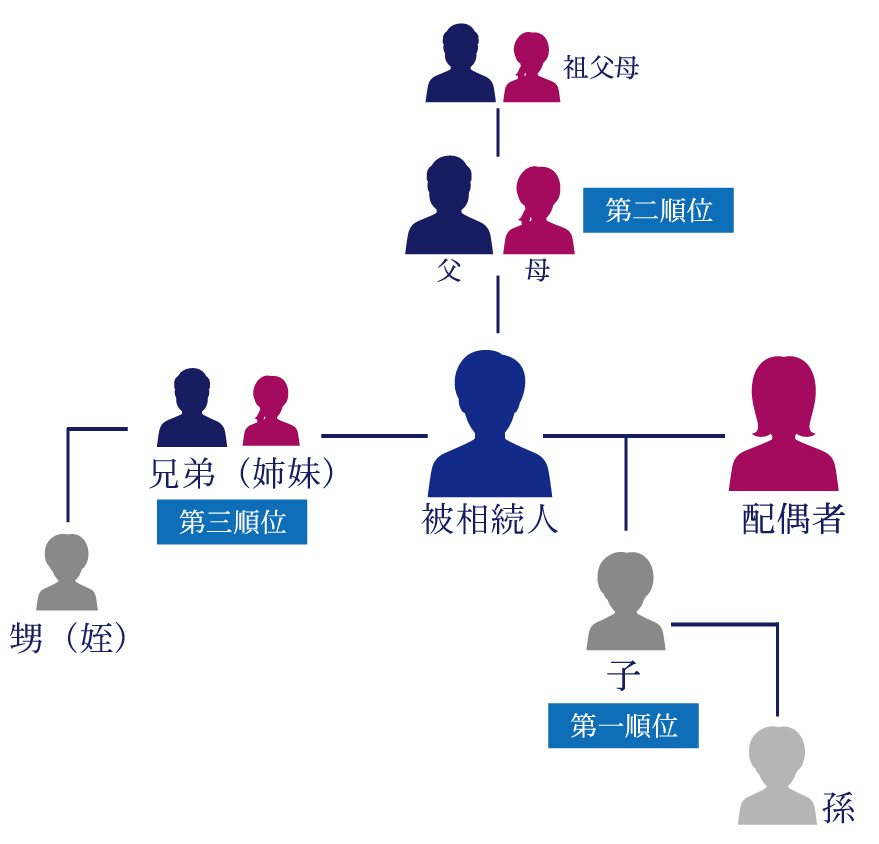

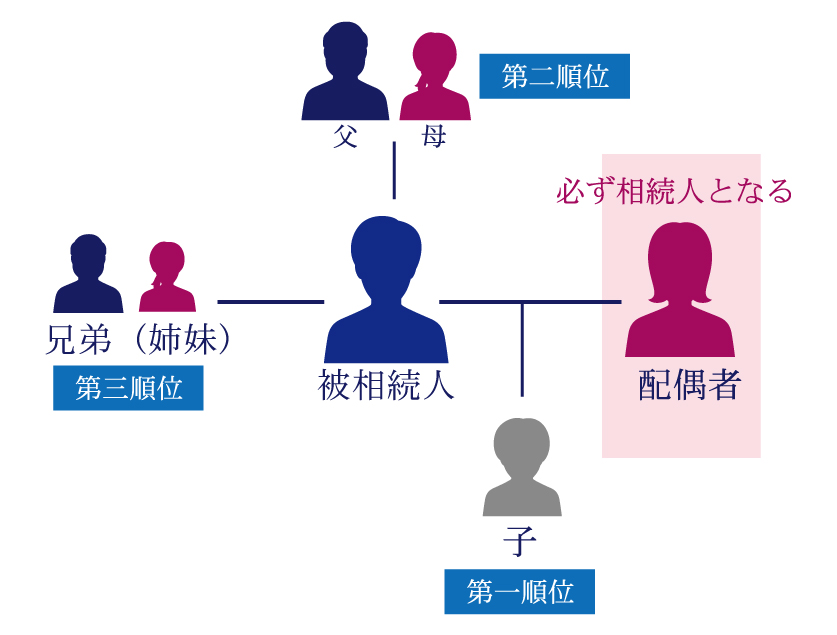

民法では、法定相続人を下記のとおり定めています。先の順位の人が1人でもいれば、後の順位の人は法定相続人にはなりません。

- 必ず法定相続人となる:被相続人の配偶者

- 第一順位:被相続人の子(すでに死亡の場合は孫)

- 第二順位:被相続人の父母(すでに死亡の場合は祖父母)

- 第三順位:被相続人の兄弟姉妹(すでに死亡の場合は甥姪)

法定相続人の範囲や順位については、下記の記事もあわせてご覧ください。

(参考)相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!

相続税の基礎控除の計算では、相続放棄をなかったものとして法定相続人を数えるほか、養子の数に制限があるといった注意事項があります。詳しくは、「4.基礎控除の計算で法定相続人を数えるときの注意点」で解説します。

2-1-1.配偶者は必ず法定相続人になる

亡くなった被相続人の配偶者は必ず法定相続人になります。他に法定相続人がいれば、その人と共同で遺産を相続します。

なお、配偶者が法定相続人となるのは、法律上の婚姻関係がある場合に限られます。内縁関係や事実婚のパートナー、離婚した元の配偶者は法定相続人になりません。

2-1-2.被相続人の子

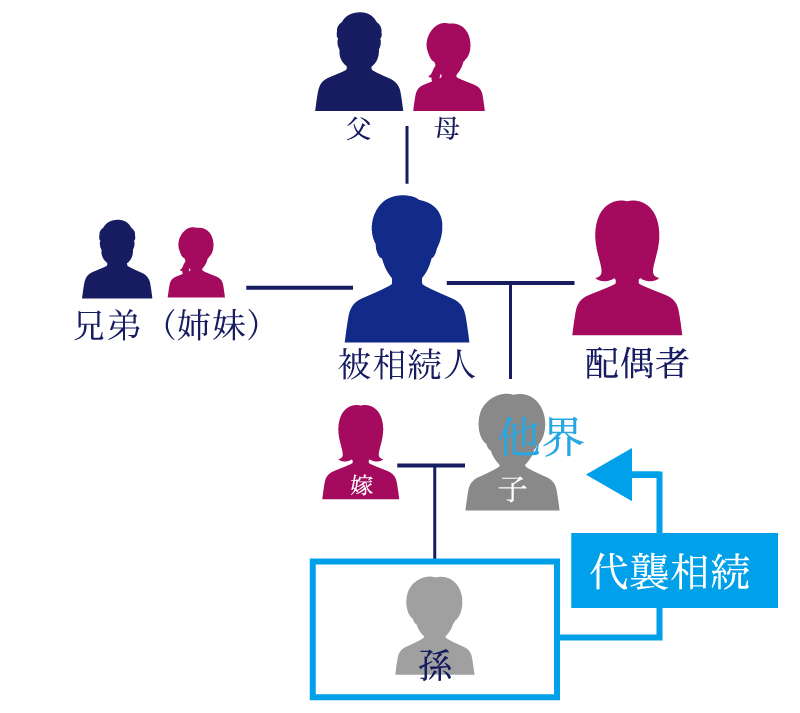

被相続人に子がいれば、子が法定相続人になります。養子や非嫡出子(婚姻関係がない人との間に生まれて認知されている子)も含まれます。

被相続人より先に子が死亡した場合は、その人の子にあたる孫が代襲相続で法定相続人になります。孫もすでに死亡していた場合はひ孫が法定相続人になるというように、何代にもわたって再代襲ができます。

代襲相続については、下記の記事も参照してください。

(参考)代襲相続とは?死亡した相続人の代わりに相続できる人について解説

2-1-3.被相続人の父母

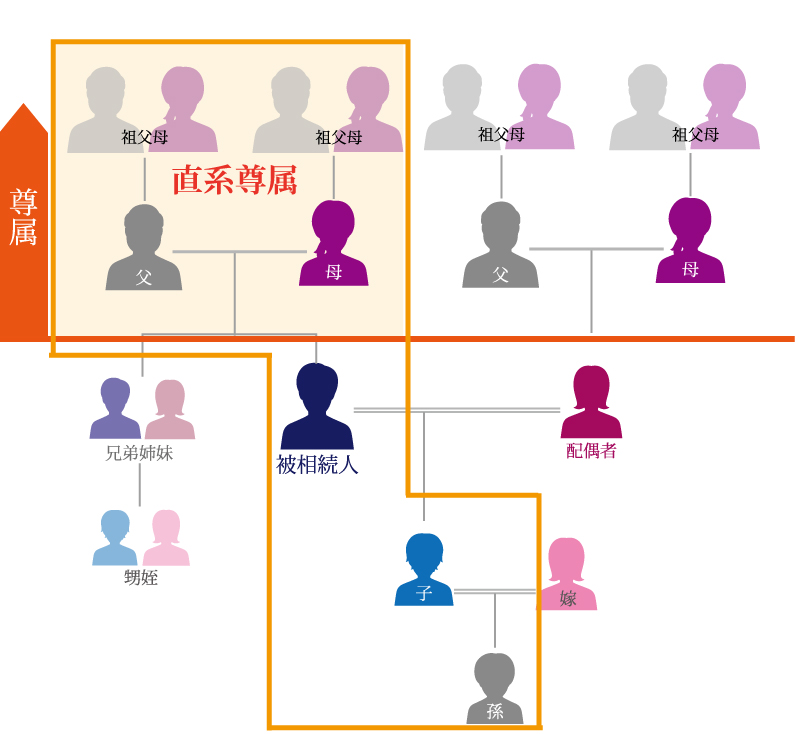

被相続人に子や代襲相続する孫などがいない場合は、被相続人の父母など直系尊属が法定相続人になります。

もし、被相続人よりも先に両親がともに死亡した場合は、祖父母のうち健在の人が法定相続人になります。

直系尊属の範囲について詳しい内容は、下記の記事を参照してください。

(参考)相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!

2-1-4.被相続人の兄弟姉妹

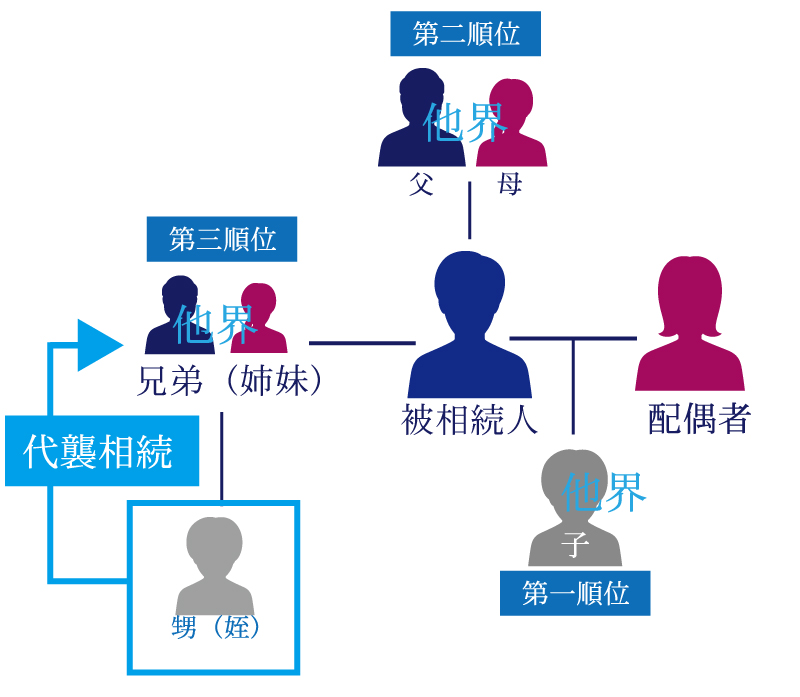

子、代襲相続する孫に加えて直系尊属もいない場合は、被相続人の兄弟姉妹が法定相続人になります。

被相続人よりも先に兄弟姉妹が死亡した場合は、その人の子である甥姪が代襲相続で法定相続人になります。ただし、兄弟姉妹が死亡した場合の代襲相続は一代限りで、甥姪が死亡した場合にその人の子は再代襲できません。

3.【具体例】基礎控除はいくら?

この章では、相続税の基礎控除がいくらになるか、具体例をもとに計算します。

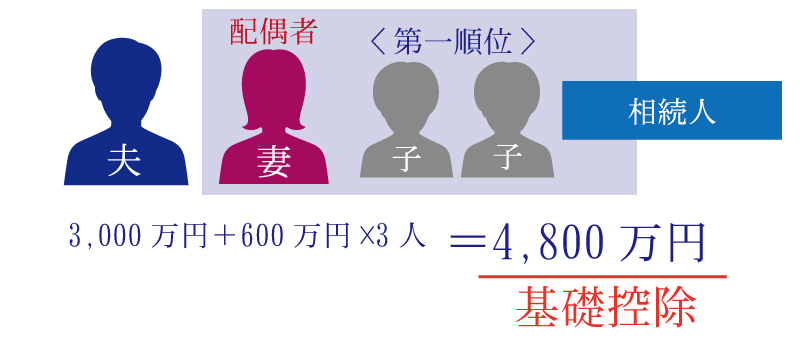

3-1.被相続人に妻と子2人がいる場合

被相続人に妻と子2人がいる場合について、基礎控除がいくらになるかを計算します。

妻は無条件に法定相続人になります。第一順位の法定相続人である子は2人いるので、法定相続人は合わせて3人となります。

この場合の相続税の基礎控除は、3,000万円+600万円×3人=4,800万円となります。

仮に子が3人いたとすれば、法定相続人は4人になり、基礎控除は3,000万円+600万円×4人=5,400万円となります。

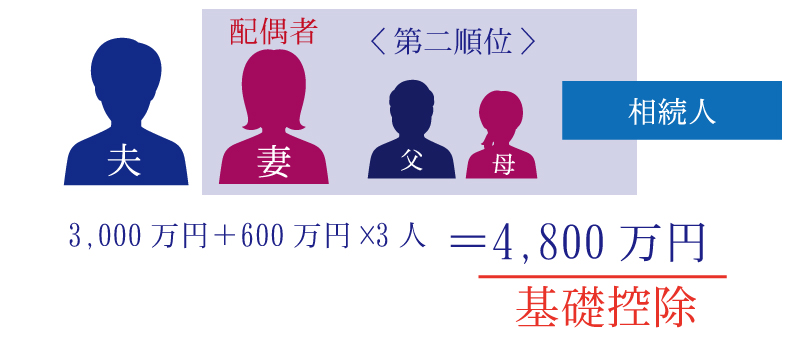

3-2.被相続人に妻がいて子はいない場合

被相続人に妻がいて子はいない場合について、基礎控除がいくらになるかを計算します。

妻は法定相続人になりますが、第一順位の法定相続人である子はいません。この場合は、第二順位の父母が法定相続人になります。父母がともに健在であれば、妻と合わせて法定相続人は3人となります。

したがって、相続税の基礎控除は3,000万円+600万円×3人=4,800万円となります。

仮に父が亡くなって母だけが健在の場合は、法定相続人は2人になり、基礎控除は3,000万円+600万円×2人=4,200万円となります。

4.基礎控除の計算で法定相続人を数えるときの注意点

相続税の基礎控除は、誰が法定相続人となり、その人数が何人であるかによって金額が変わります。

基礎控除を計算するときの法定相続人の数は、多くの場合、「2-1.法定相続人の数え方」でお伝えしたとおりに数えます。しかし、養子がいる場合や、代襲相続・相続放棄などで相続人が変わった場合、遺言で相続人以外の人が遺産をもらった場合は、法定相続人の数え方に注意が必要です。

この章では、相続税の基礎控除の計算で法定相続人を数えるときの注意点をご紹介します。

なお、ここでご紹介する法定相続人の数え方は、基礎控除の計算だけでなく、相続税の総額や死亡保険金・死亡退職金の非課税限度額の計算にも共通するものです。

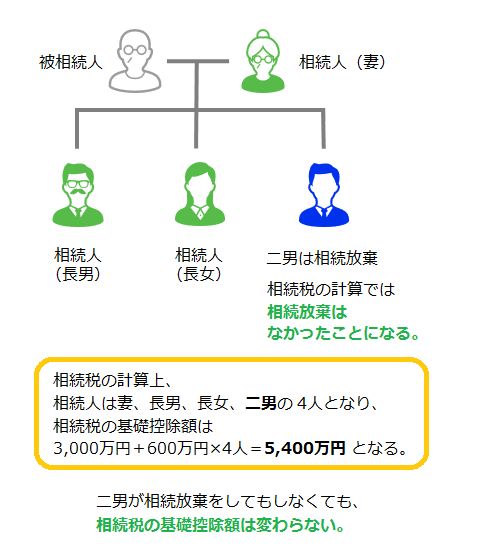

4-1.相続放棄した人がいるとき

相続税の基礎控除の計算では、相続放棄はなかったことにして法定相続人を数えます。

下の図の例では二男が相続放棄をしていますが、基礎控除の計算では相続放棄をなかったことにするため、法定相続人は妻、長男、長女、二男の4人となります。

基礎控除額は誰も相続放棄をしていない場合と変わらず、3,000万円+600万円×4人=5,400万円となります。

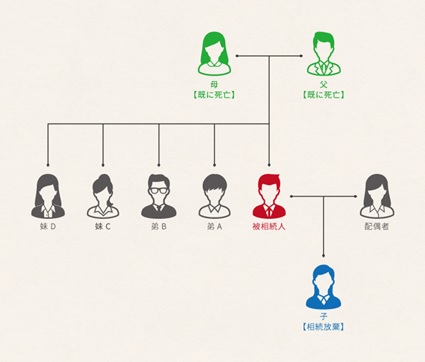

下の図のような家族で被相続人の子が相続放棄をした場合は、配偶者と被相続人の兄弟姉妹4人を合わせた5人で遺産分割をします。

しかし、基礎控除の計算では相続放棄をなかったことにするため、法定相続人は配偶者と子の2人となります。

したがって、基礎控除額は3,000万円+600万円×2人=4,200万円となります。

ここで法定相続人を5人として、基礎控除額を3,000万円+600万円×5人=6,000万円としてしまわないように注意しましょう。

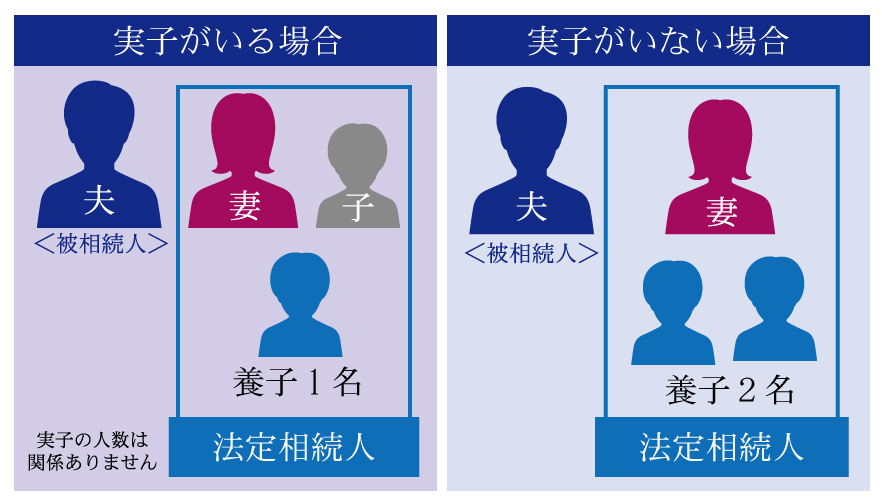

4-2.養子がいるとき

養子縁組によって被相続人の養子になった人は、実の子と同様に法定相続人になります。

ただし、相続税の基礎控除の計算では、法定相続人として数えられる養子の数に制限があります。

- 実子がいる場合:養子は1人まで

- 実子がいない場合:養子は2人まで

なお、特別養子縁組による養子、配偶者の連れ子養子、代襲相続で相続人になった養子は実子とみなされ、これらの制限は受けません。

4-3.代襲相続があったとき

本来の法定相続人である子や兄弟姉妹が死亡した場合は、孫や甥姪が代襲相続で法定相続人になります。

代襲相続があった場合は、法定相続人が増えるケースがあります。たとえば、法定相続人が1人死亡してその人に子供が3人いれば、法定相続人は2人増えることになります。

4-4.相続欠格や廃除があったとき

被相続人の殺害や遺言書の偽造など相続人に重大な非行があった場合は、相続欠格となり相続の権利を失います。また、相続欠格になるほど重大ではないものの一定の非行があった場合は、被相続人が家庭裁判所に相続廃除を申し立てることで相続の権利を失わせることができます。

基礎控除を計算するときの法定相続人の数には、相続欠格になった人や相続廃除された人は含めません。ただし、それらの人に子がいれば、相続人が死亡した場合と同じく代襲相続で法定相続人になります。

4-5.遺言で法定相続人以外の人が遺産をもらったとき

遺言書に記載があれば、法定相続人でない人も遺産をもらうことができます。しかし、遺言で遺産をもらったとしても、法定相続人の数には含まれません。

特に、財産を指定せず割合を定めて与える包括遺贈の場合は、遺産をもらう人(包括受遺者)には相続人と同等の権利義務があります。しかし、権利義務が相続人と同じであったとしても、包括受遺者が法定相続人になるわけではありません。

5.相続税の申告が必要か判断するときの注意点

相続税の申告が必要かどうかは、財産の総額が基礎控除額を超えるかどうかによって判断します。たとえ基礎控除を正しく計算しても、財産の総額の計算が誤っていると申告の要否が正しく判断できません。

この章では、相続税の申告が必要かどうかを判断するときの注意点として、財産の総額をチェックするポイントをご紹介します。

5-1.相続財産にみなし相続財産が含まれているか

相続税の申告の要否の判断では、みなし相続財産も含めて遺産の総額に漏れがないか注意しなければなりません。

みなし相続財産とは、被相続人が持っていた財産ではないものの、被相続人が持っていたとみなして相続税が課税される財産のことです。たとえば、被相続人が死亡したことで支払われる保険金や退職金などがあてはまります。

みなし相続財産について詳しい内容は、下記の記事を参照してください。

(参考)みなし相続財産とは?相続財産ではないのに相続税が課税される!?

なお、墓地や仏具、神棚などは非課税財産であり、相続税はかかりません。ただし、純金の仏像・仏具などあまりに高額なものは課税対象になることがあります。

5-2.相続時精算課税を適用した贈与が含まれているか

相続税の計算では、生前贈与した財産も課税対象に加える場合があります。その一つは、相続時精算課税を適用して贈与した財産です。

相続時精算課税とは、贈与時の贈与税を低く抑える一方、贈与した人が死亡した時は生前贈与した財産も相続税の対象にする制度です。親子間または祖父母と孫の間の贈与について適用することができます。

相続時精算課税については、下記の記事を参照してください。

(参考)相続時精算課税制度とは何か?メリットやデメリットも全て解説!

5-3.死亡までの3年以内の贈与が含まれているか

死亡までの3年以内に贈与された財産も相続税の課税対象になります。ただし、贈与された人が遺産を相続していない場合や、贈与税の非課税の特例を適用していた場合は対象になりません。

詳しい内容は、下記の記事を参照してください。

(参考)相続開始前3年以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?

5-4.相続財産に不動産が含まれる場合

不動産を相続したときは、その不動産の価額がわからないために、相続税の申告が必要かどうかを判断できないこともあるでしょう。

相続税を計算するときの不動産の価額は、通常の取引価格よりも低い相続税評価額を使用します。相続税評価額は自分で求めることも可能ですが、難しい場合は相続税を専門にする税理士に評価を依頼しましょう。

(参考)相続税評価額の基礎知識と計算方法を税理士がやさしく解説

不動産の相続税評価額がわかれば、相続財産の総額が基礎控除を超えるかどうかがわかり、相続税がかかるのであればおおむねいくらになるかの予測もできます。

6.相続税が軽減されるケースとは

相続税では基礎控除のほかに、相続財産の金額を減額する特例や、税額そのものを軽減する制度があります。これらの特例や制度が使える条件に合えば、相続税を合法的に軽減することができます。

この章では、以下の5つの特例・制度を中心に、相続税が軽減されるケースをご紹介します。

- 自宅等の土地を相続する場合(小規模宅地等の特例)

- 配偶者が相続する場合(配偶者の税額軽減)

- 相続人が未成年者の場合(未成年者控除)

- 相続人が障害者の場合(障害者控除)

- 10年以内に続けて相続税がかかる場合(相次相続控除)

6-1.自宅等の土地を相続する場合(小規模宅地等の特例)

被相続人が自宅または事業のために使用していた宅地を相続する場合は、小規模宅地等の特例で宅地の評価額を最大80%減額することができます。

特例を適用できる宅地の限度面積と、評価額の減額割合は宅地の種類に応じて次のとおり定められています。

| 種類 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地等 被相続人や同一生計の親族が住んでいた宅地 (一戸建てや分譲マンションなどの自宅) |

330㎡ | 80% |

| 特定事業用宅地等 被相続人や同一生計の親族の貸付事業以外の事業用の宅地 (個人商店などの店舗や個人事務所) |

400㎡ | 80% |

| 特定同族会社事業用宅地等 被相続人が経営する会社に貸していた宅地 (事業のために貸していた事務所や店舗) |

400㎡ | 80% |

| 貸付事業用宅地等 被相続人や同一生計の親族の貸付事業用の宅地 (賃貸マンションやアパートなど) |

200㎡ | 50% |

小規模宅地等の特例を適用すると相続税を大幅に引き下げることができますが、適用するための要件は非常に細かく定められています。詳しい内容は下記の記事を参照してください。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

なお、小規模宅地等の特例を適用するには、期限までに相続税の申告をしなければなりません。特例を適用して税額が0になる場合でも申告が必要です。

6-2.配偶者が相続する場合(配偶者の税額軽減)

配偶者の税額軽減を適用すると、被相続人の配偶者が相続した財産は1億6,000万円まで、または法定相続分(※)まで相続税がかかりません。

(※:配偶者の法定相続分は、子供と相続する場合は1/2,直系尊属と相続する場合は2/3、兄弟姉妹と相続する場合は3/4です。)

配偶者の税額軽減を適用するには、期限までに相続税の申告をしなければなりません。配偶者の税額軽減を適用して税額が0になる場合でも申告が必要です。

配偶者の税額軽減について詳しい内容は、下記の記事をご覧ください。

(参考)相続税の配偶者控除とは?配偶者は1億6千万円相続しても無税になる?

6-3.相続人が未成年者の場合(未成年者控除)

20歳未満の法定相続人は、未成年者控除で相続税が軽減されます。未成年者控除では、本来納めるべき相続税の金額から下記の金額を差し引きます。

- 未成年者控除額=20歳になるまでの年数×10万円

20歳になるまでの年数は、1年未満の端数を切り上げて計算します。

未成年者控除の適用に申告の要件はありません。そのため、未成年者控除により税額が0になった場合は、申告する必要はありません。

下記の記事では、未成年者控除の解説に加えて、未成年者が相続するときの注意点もご紹介しています。

6-4.相続人が障害者の場合(障害者控除)

障害者である法定相続人は、障害者控除で相続税が軽減されます。障害者控除では、本来納めるべき相続税の金額から下記の金額を差し引きます。

- 障害者控除額=85歳になるまでの年数×10万円(特別障害者の場合は20万円)

85歳になるまでの年数は、1年未満の端数を切り上げて計算します。

障害者控除の適用にも申告の要件はありません。そのため、障害者控除により税額が0になった場合は、申告する必要はありません。

障害者控除について詳しい内容は、下記の記事を参照してください。

6-5.10年以内に続けて相続税がかかる場合(相次相続控除)

10年以内に続けて相続税が課税されることになった場合は、相次相続控除で2回目の相続税から一定額を控除することができます。

相次相続控除の適用にも申告の要件はありません。そのため、相次相続控除により税額が0になった場合は、申告する必要はありません。

相次相続控除について詳しい内容は、下記の記事を参照してください。

(参考)相次相続控除とカンタン計算方法。あなたの納税額が減る特別制度

6-6.その他の税額控除

ここまでにご紹介した特例・制度のほか、相続税には次のような税額控除もあります。

- 外国税額控除

- 医療法人持分税額控除

外国税額控除は、外国で相続税に相当する税金が課税された場合に、国内の相続税の税額から一部控除するものです。

医療法人持分税額控除は、医療法人の出資持分を相続し、一定の要件のもと相続税の申告期限までにその持分を放棄した場合に、相続税の税額から一部控除するものです。この特例を適用する場合は、相続税の申告が必要です。

外国税額控除と医療法人持分税額控除について詳しい内容は、下記の記事または国税庁のタックスアンサーを参照してください。

(参考)

外国税額控除を知らないと相続税が二重に!?海外と日本に財産がある場合の相続税について解説

国税庁タックスアンサー No.4177 医療法人の持分についての相続税の税額控除の特例

6-7.相続税の申告が必要かどうかのまとめ

ここでご紹介した相続税を軽減する特例・制度は、適用のために申告が必要な場合と必要でない場合があります。

特例・制度を適用して税額が0になった場合に申告が必要かどうかをまとめると、以下の表のとおりになります。

| 申告必要 |

● 自宅等の土地を相続する場合(小規模宅地等の特例) ● 配偶者が相続する場合(配偶者の税額軽減) ● 医療法人持分税額控除 |

|---|---|

| 申告不要 |

● 相続人が未成年者の場合(未成年者控除) ● 相続人が障害者の場合(障害者控除) ● 10年以内に続けて相続税がかかる場合(相次相続控除) |

7.まとめ

ここまで、相続税の基礎控除の計算方法や、基礎控除額をもとに相続税の申告が必要か判断するときの注意点などをご紹介しました。

相続税の基礎控除は法定相続人の数によって決まりますが、相続放棄した人がいるときや養子がいるときなどでは法定相続人の数え方に注意が必要です。

相続税がかかるかどうか、または申告が必要かどうかがわからない場合は、相続税専門の税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターでは、相続税申告についてのご相談を承っております。一部を除いて初回相談は無料です。お気軽にお問い合わせください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続手続き編