相続税を現金で払えない場合はどうすればよいの? 対処法をご紹介

相続税の基礎控除額は平成27年1月1日に改正されて、従来よりも対象となる人が増えています。みなさんは相続税の対象となってしまった場合に支払うことができる余力があるかどうか考えたことがありますか?また、もし支払うことができなかった場合はどうしたらよいのでしょうか?

この記事ではそのような事態に陥ってしまった場合の対処法についてまとめてみましたので、参考にしてみてください。

この記事の目次

1.相続税を支払えない時はどうするの?

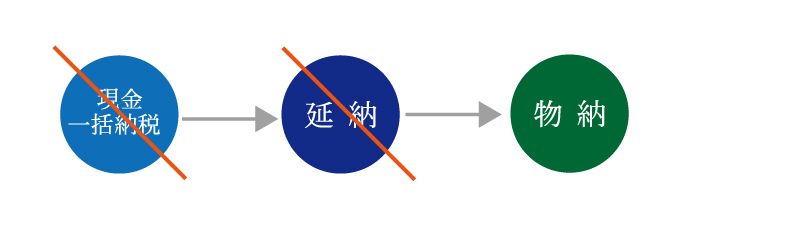

「相続税を支払えない」となってしまった場合には3つの対処法があります。「延納」、「物納」、「不動産の売却をして資金を確保する」という3つです。この3つについて説明していきます。

(1)延納にしてもらう

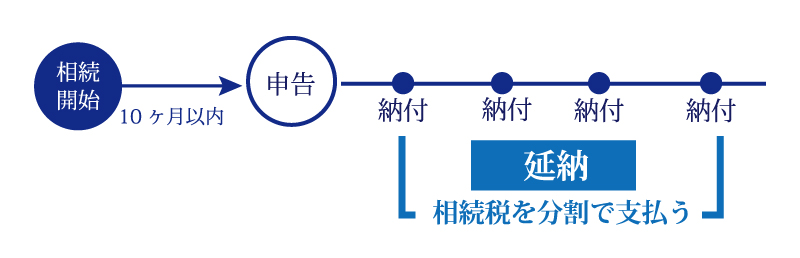

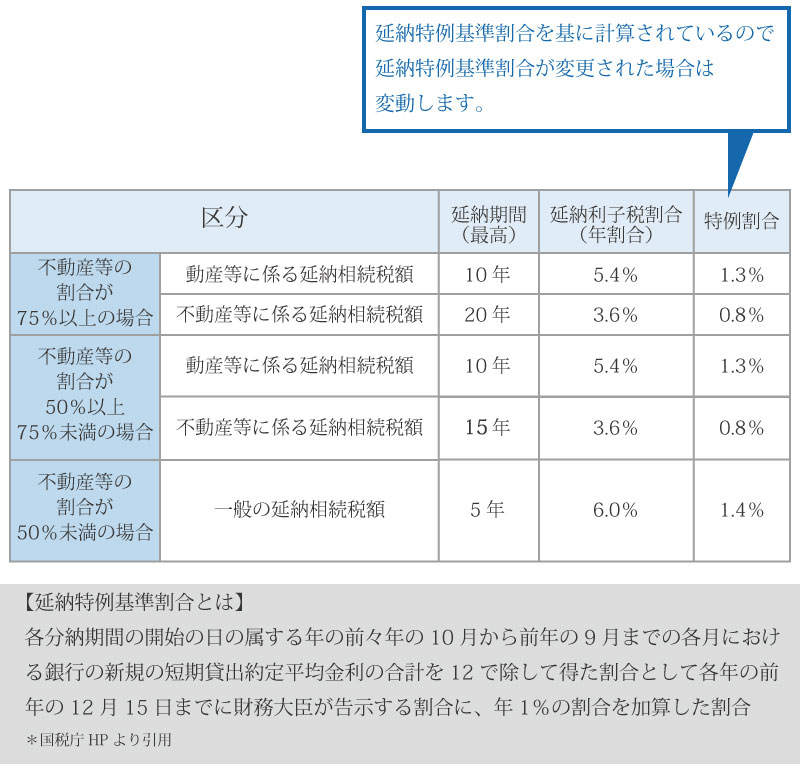

まず、「延納」とは5年から20年以内の期間で分割払いをして納めることができる方法です。ただし、分割払いが可能といっても、利息に相当する利子税を支払う必要があります。

(2)物納にしてもらう

次に「物納」ですが、これは延納によっても金銭で相続税の納付ができない場合に限り申請できる納税方法です。不動産や株式などをそのまま納税することができます。

(3)不動産の売却をして資金を確保する

最後に「不動産を売却して資金を確保する」という方法ですが、これは相続した中にある不動産を売却して資金を確保する方法で、最終的には現金で納付します。

☑【査定無料!】相続不動産を専門に取り扱うプロへ査定・売却の相談をする▶

2.相続税の分割払い「延納」とは

(1)延納制度とは

原則として税金は現金で期限までに一括納付しなければなりません。しかし、相続税が多額になり一括で支払えない場合には一定の要件を満たすことで延納が認められています。

必要な要件としては、納付すべき金額が10万円以上であること、申告期限までに延納申請書を提出し、税務署長の許可を得ること、延納税額100万円を越えて、延納期間が3年を越える場合は担保が必要であることなどです。

また、延納の期限は原則として5年以内ですが、不動産等の占める価格の割合によっては最長20年まで延長することができます。

(2)延納にすることのメリット

延納を利用した際のメリットは、多額の相続税が発生した際に一括で払わなくてすむことで、経済的に余裕ができることです。

(3)延納にすることのデメリット

逆にデメリットとしては、利息に相当する一定額の利子税を支払わなくてはならないことが挙げられます。

延納については下記の記事も参考にしてください。

相続税を全額払えないときはどうすればいい?延納を利用するための7つのポイント

3.相続税だけ物でも税金を納めることができる!?「物納」について

(1)物納制度とは

先ほど述べたように、税金は現金で期限内に納付することが原則です。しかし、相続税の金額が非常に高額になった場合の対処法としては、まずは延納が認められます。そして延納でも支払うことが難しい時に初めて物納制度を利用することが可能です。

物納は税額が高額で、相続する人によっては現金がほとんどなくて、土地や建物などの不動産ばっかりという人もいるために設けられた制度です。そのため、物で納めることができる物納は相続税だけに設けられている制度となっています。

物納を利用することが可能な条件は、延納によっても現金での納付が困難な場合、物納申請書を申告期限までに提出し税務署長の許可を得ること、物納することが認められている物で納めることの3つです。

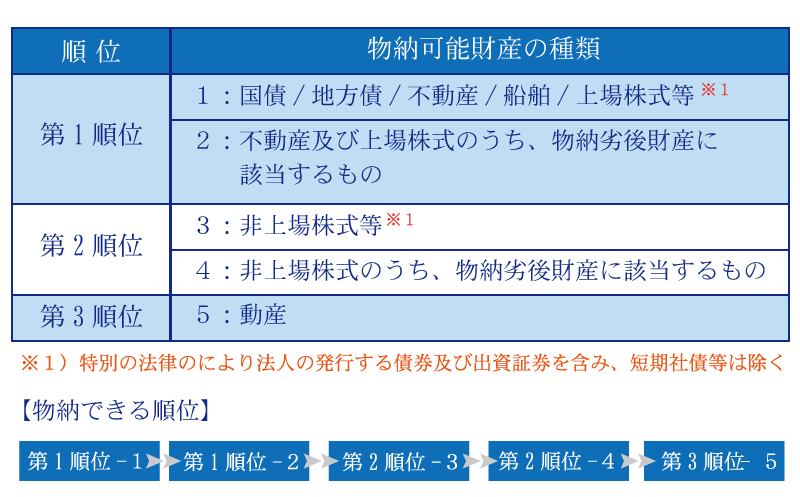

物納できる財産はあらかじめ決められており、それぞれに納める順位も定められています。

(2)物納することのメリット

物納を利用することによって得られるメリットとしては、通常は自分以外の人に対して譲渡すると譲渡所得税が発生しますが、国へ譲渡する場合については譲渡所得税がかからないこと挙げられます。ただし、相続税額を上回る金額を物納で納めた場合、納めすぎた金額は現金で還付されますが、その金額については譲渡所得税が課税されます。

(3)物納することのデメリット

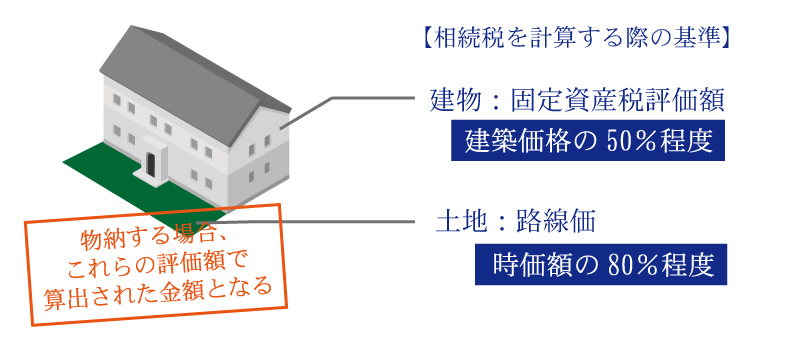

一方、デメリットしては物納する財産は一般的に取引される時価ではなく、相続税で評価した価格で計算されるため、低い金額で処分をすることになります。

物納に関しては下記の記事も参考にしてみてください。

相続税の支払い方には、物納がある!?物納を理解するための7つのポイント

4.相続税の納税資金に不動産を売却した場合のメリット、デメリット

(1)メリットは取得費加算の特例が適用されること

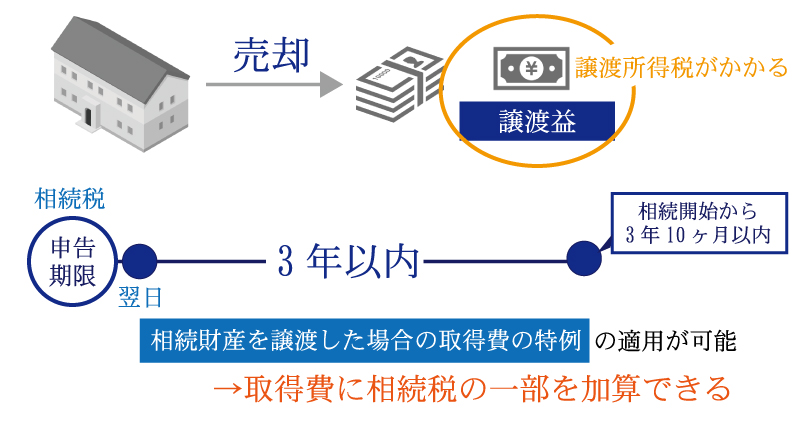

それでは、3つの方法の最後である「不動産を売却して資金を確保する」を考えてみましょう。不動産を売却して譲渡益が生じた場合は、その利益は譲渡所得となり譲渡所得税が課税されます。

譲渡所得は売却代金から取得費や譲渡にかかった費用を引くことで計算することができますが、相続した財産を相続税の申告期限の翌日から3年以内(相続が発生してから3年10ヵ月以内)に譲渡をすれば、取得費に相続税額の一部を加算することができる「相続財産を譲渡した場合の取得費の特例」の適用を受けることができます。

まずは、譲渡所得の計算方法からみてみましょう。

よく勘違いしがちですが、土地や建物の売却をした場合の譲渡所得は分離課税となり、単独で課税されて税額が計算されますので、給与収入などで通常天引きされる住民税や所得税とは関係ありませんので、注意してください。譲渡所得の計算式は次の通りです。

総収入金額とは売却した時に実際に受け取った金額のことです。

取得費とは、資産の取得に必要となった金額やその不動産における設備費や改良費も含むことができます。

ただし、建物であれば年数が経つごとに価値が下がっていくとみなされますので、減価償却費を引く必要があります。土地は年数が経っても劣化することもなく価値はさがらないとみなされますので、償却する必要はありません。また、譲渡費用に含まれるものとしては、譲渡時の不動産会社への仲介手数料や売買契約書の印紙代、建物の取り壊し費用など、売却に必要な費用が含まれます。

「相続財産を譲渡した場合の取得費の特例」とは、この取得費に一定額を加算することができる制度で、売却する側からすると取得費が増えるため、結果的に納付する税金が減少します。

譲渡所得税は売却までの所有年数によって税率が異なり、所有年数が売却をする年の1月1日時点で5年を超えていれば長期譲渡所得、5年以下であれば短期譲渡所得となります。長期譲渡所得における税率は所得税額15%、住民税5%の合計20%ですが、短期譲渡所得であれば、所得税額30%、住民税額9%と約2倍です。

金額が大きくなればなるほどその差額も大きくなりますので、より一層「相続財産を譲渡した場合の取得費の特例」を利用した際のメリットが大きくなります。どれぐらいの金額を取得費に加算することができるかについては、下記サイトをご参照ください。

参照元:国税庁HP

(2)売却所得に税金がかかるデメリット

すでに述べた通り、売却して得たお金には税金がかかります。この点はデメリットのひとつといえるでしょう。

(3)売却を急がないといけないデメリット

この制度を利用して相続税を支払う場合のデメリットはもうひとつあります。それは相続税の支払い期限は相続があったことを知った日の翌日から10ヵ月以内ですので、この制度を利用して現金で支払うということは、10ヵ月以内に不動産を売却する必要がありますので、かなり急がなくてはならないことです。

5.必ず専門家に相談しましょう。

相続税を納付する現金が足りない場合に、この「相続財産を譲渡した場合の取得費の特例」を利用して現金を調達して納付するのか、物納でそのまま納めるのか、どちらがより効果的なのでしょうか?

この問題については様々な条件が関わってきますので、先に結論を言わせてもらうと、それぞれのケースによるとしか答えようがありません。

なぜかというと、先述したように相続税額を計算される時には、相続税の評価額は実際に世間一般で取引される時価額よりも低い金額で評価されるからです。

相続税を計算する時には土地は路線価、建物は固定資産税評価額を基準に計算されます。

路線価は時価額の80%程度、固定資産税評価額は建物の構造や内装によっても異なりますが建築価格の50%程度です。

仮に土地や建物がそれぞれ1億円の時価額があったとしても、相続税の評価額はそれぞれ8,000万円と5,000万円程度にしかなりません。

この評価は相続税の節税には効果的ですが、物納を行う際には低く評価されてしまうため、大きな問題となります。

また、賃貸アパートなどの貸家であればその所有者の自由な利用が制限されるため、評価額がさらに20%程度下げられています。そうすると、1億円のアパートでも3,000万円程度の価格でしか評価されていませんので、物納するともったいなく感じる人もいるのではないでしょうか?

そのような時は一度、そのアパートを売却するといくらぐらいの金額になるか計算をしてみるのも悪くないでしょう。

ほとんどの場合では「相続財産を譲渡した場合の取得費の特例」で取得費を加算しても譲渡所得税は発生しますので、その譲渡所得を支払い、かつ相続税を支払っても利益がでるようなら、売却を検討してもいいかもしれません。

ただし、このような計算は非常に複雑ですし、「相続税の支払いのために売却を検討している」と個人で不動産屋に相談すると安く買いたたかれる可能性もありますので、必ず税理士などの専門家に相談してから行うようにしましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続税編