相続があったら所得税の申告もお忘れなく!【所得税の申告を忘れると罰則の可能性も…】

相続を受けた際に所得税の申告が必要な場合があることを知っていましたか?

この申告が遅れた場合、罰則として余計に税金が課されてしまう可能性があります。

余分に税金を払うことを防ぐためにも、相続が発生している方はしっかり確認しておきましょう。

この記事の目次

1.相続税と所得税はどんな関係がある?

財産を所有していた人が亡くなった時には、相続人となる人は、相続した財産が一定額以上である場合には「相続税」を支払う義務があります。一方で、「所得税」についても納付が必要になるケースが少なからずあります。

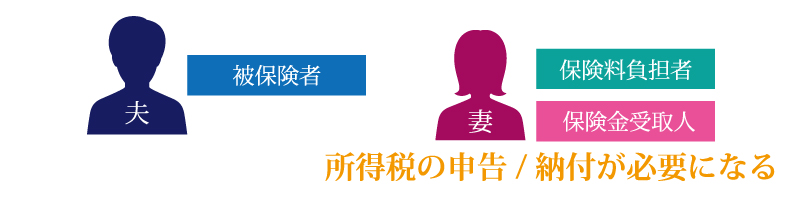

相続に関連して所得税の申告と納付が必要になるのは、生命保険会社などの死亡保険金の受け取りが発生するケースが多いです。具体的には、保険料を支払っている人と保険金の受取人が同一である場合に所得税の申告と納付を行う必要があります。

例えば、被保険者が夫、保険料の負担者と保険金受取人がともに妻であるという場合に、夫が亡くなって保険金を受け取った時には妻は所得税の申告と納付を行わなくてはなりません。

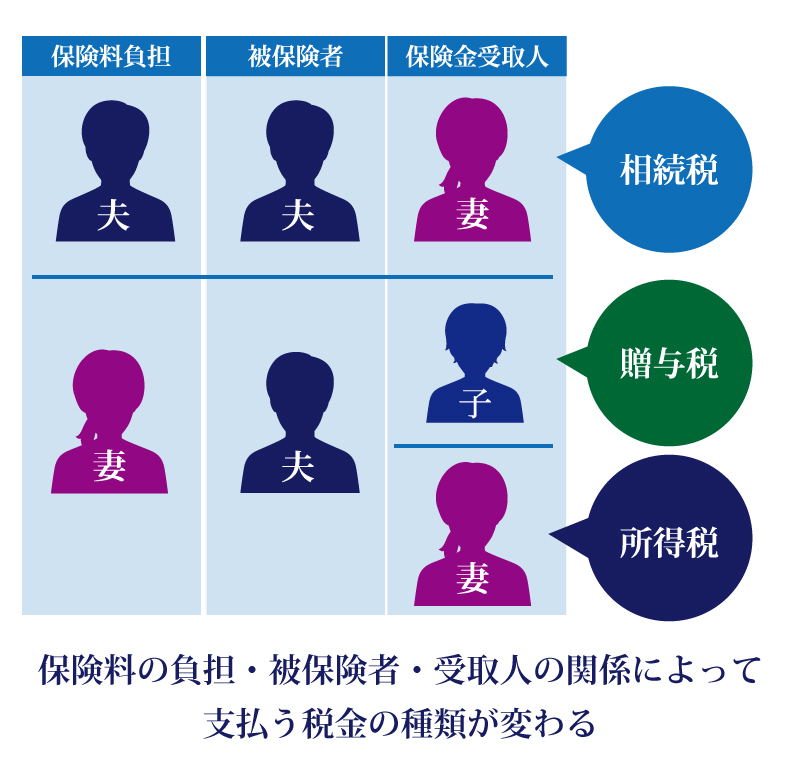

なお、保険料負担者と被保険者が夫で、保険金受取人が妻というケースでは相続税がかかります。また、保険料負担者が妻で被保険者が夫、保険金受け取り人が子といったケースでは贈与税が発生することになります。

2.相続があったときには、亡くなった人の所得税申告はどうなる?

準確定申告ってなに?

個人事業主の方などは、毎年確定申告をして所得税の申告と納付を行っていますよね。もしこういった人が年の途中で無くなってしまった時には、家族が亡くなってしまった方にかわって、その人がその年の1月1日から亡くなった日までに確定した所得金額及び税額を算出し、確定申告の手続きを行わなくてはなりません。これを「準確定申告」といいます。

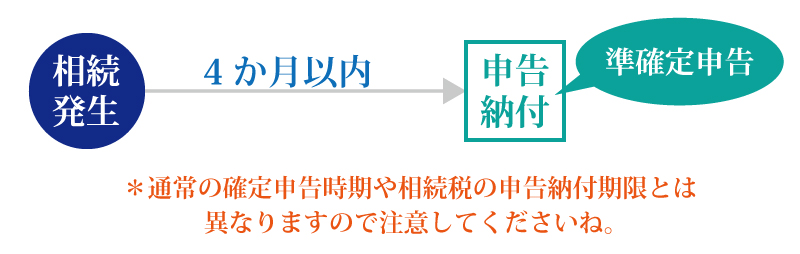

準確定申告は、相続人となる人が相続の開始があったことを知った日(つまり親族が亡くなったのを知った日)の翌日から4ヶ月以内に行わなくてはなりません(納付の期限も同じです)。

通常の確定申告は特定の期間内に行いますが、準確定申告の場合は決まった期間がないことに注意が必要です。

準確定申告をしなくても良いケース

準確定申告は誰もが必要になるわけではありません。亡くなった人の年金(国民年金、厚生年金、共済年金)収入が400万円以下で、かつ、年金以外の所得が年間20万円以下である場合には準確定申告を行わなくても大丈夫です。

なお、申告の義務はないものの、年金収入だけで生活していた人の場合は準確定申告を行うことで税金が一部還付となるケースもあります。還付は申告を行わないと受けることができませんのでその点は注意してください。

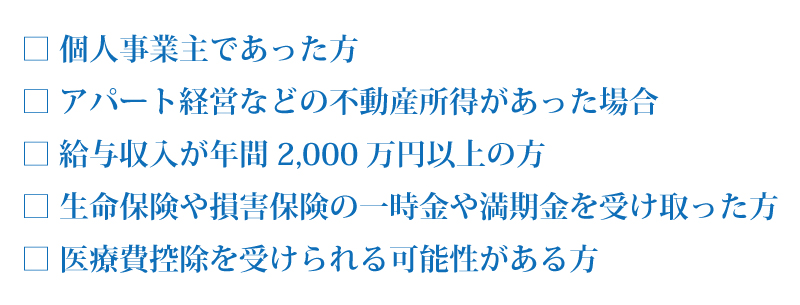

準確定申告をする義務がある人

準確定申告は以下のいずれかに該当する人が亡くなった場合に、その相続人となる人が行わなくてはなりません。

相続税は一定額以上の財産がある人がなくなったときにかかるものですので、相続税がかかるぐらいの収入や財産があった人の場合、多くは準確定申告が必要になります。

すでにご説明させていただきました通り、準確定申告の期限は4ヶ月以内です。この期間を過ぎてしまうと「無申告」という扱いになり、罰則としてさらに税金を取られてしまうことがあるので注意しましょう。

罰則として税金が課されるケースもある

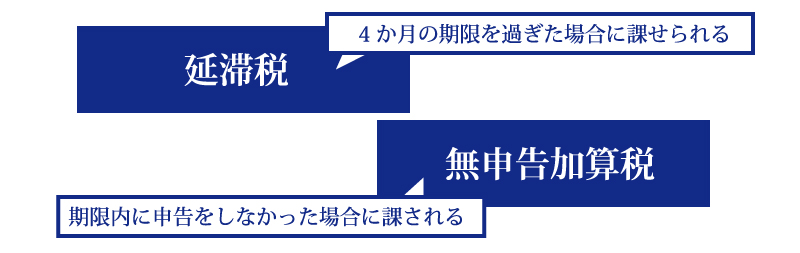

準確定申告の期限である4ヶ月が過ぎると、その後は「延滞税」という罰則ともいえる税金が課せられます。延滞税は最初の2ヶ月間は年率7.3%、その後は年率14.6%の税率でかかります。

また、期限内に申告を行わなかったことで「無申告加算税」というペナルティが課せられることもあります。無申告加算税は、期限経過後に自主的に申告を行った場合は5%、税務署からの指摘を受けて申告を行った場合には納付額50万円までの部分に対しては15%、50万円を超える部分に対しては20%の金額が課せられます。

準確定申告をするのはだれ?

準確定申告は、相続人となる人が行います。相続人が2人以上いる場合には、共同で1枚の準確定申告書を提出することになります。

誰かが代表になって提出を行うケースが多いかと思いますが、その場合、申告書を提出した相続人は、他の相続人に申告した内容を通知しなければなりません。

準確定申告書はどこに提出する?

準確定申告は、亡くなった方が住んでいた場所を管轄している税務署に対して行う必要があります。併せて相続税申告をする必要がある方は、相続税申告の届出先も同じ税務署になります。

準確定申告提出時の必要書類を確認しておこう

準確定申告を行う際には、以下のような書類が必要になります。

(1)所得税の確定申告書

国税庁のホームページ「確定申告書等作成コーナー」から画面に従って作成することができます。

(2)所得税確定申告書の付表

国税庁のホームページから「死亡した者の所得税及び復興特別所得税の確定申告付表」を作成します。

(3)源泉徴収票:給与や年金を受け取っている場合

給与の源泉徴収票は勤務していた会社に発行を依頼します。年金の源泉徴収票は振り込み通知に記載されている住所地に送付されてくるはずです。

(4)医療費控除を受けるための領収証

年間で一定額以上の医療費を支払っている場合には、医療費控除を利用できます。医療費の領収書が必要になりますので、集めておきましょう。

(5)控除証明書:生命保険や損害保険に加入している場合

保険会社に被保険者がなくなったことを連絡すると控除証明書を送ってきてくれます。

こうした必要書類を集めることはそれほど困難ではありませんが、全く経験のない人が一から確定申告書を作成するのは非常に難しいと言えます。確定申告に関しては税理士に相談することができますので、難しいと感じる方は依頼してみると良いでしょう。

準確定申告書提出時に持参しておいたほうが良いもの

申告を行う人(相続人)の印鑑や、運転免許証や写真付きの住民基本台帳カード、パスポートなどの身分証明書を持参するようにしましょう。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

相続手続き編