チェスターNEWS

相続開始年におしどり贈与が行われた場合の相続税申告

2015/01/26

関連キーワード: おしどり贈与

相続税の税率が変わり、平成27年1月1日以後に発生した相続については、基礎控除が減額されることとなりました。これはつまり、課税対象者が大幅に増加することを示します。

例えば、夫婦に子供二人というごくごく一般的な家庭で夫が亡くなった場合、これまでは相続財産の8,000万円までは基礎控除として非課税扱いでしたが、平成27年1月1日以後の相続では4,800万円までしか基礎控除として非課税扱いされません。マイホームをお持ちのご家庭であれば、その土地や建物だけで基礎控除を越えてしまうことも少なくないでしょう。

つまり今後は、今まで以上に多くのご家庭が相続に興味を持ち、生前に対策を行い、いざ相続が発生した場合に備えようという家庭が増加します。

実際に相続税、贈与税に興味を持ち、書籍やインターネットで知識を養った方の中には、生前の対策の一つとして、おしどり贈与(配偶者控除)という言葉を耳にされた方も多いのではないでしょうか。

1. おしどり贈与(配偶者控除)とは?

簡単に言ってしまうと、配偶者へ居住用不動産そのものか居住用不動産を取得するための金銭を贈与する場合には、その贈与税が一定の金額まで軽減されるという制度です。一般的に夫婦の財産は出来るだけ分散させたほうが相続税法上有利と言われておりますので、おしどり贈与は生前の対策として注目を集めております。

具体的には以下の要件を満たし、贈与税申告を行うことで、おしどり贈与が可能となります。

- 1. 婚姻期間が20年以上の夫婦間における財産の贈与であること

- 2. 贈与財産が配偶者居住用の不動産、またはその購入資金であること

- 3. 取得した年の翌年3月15日までにその不動産に住み、その後も住み続けることがみこまれること

- 4. 同一の夫婦間において既に配偶者控除を受けていないこと

※同一の夫婦間においては一生に一度しか控除を受けられません

以上の要件を満たし、贈与税申告を行うことで、2,000万円までは非課税とされます。

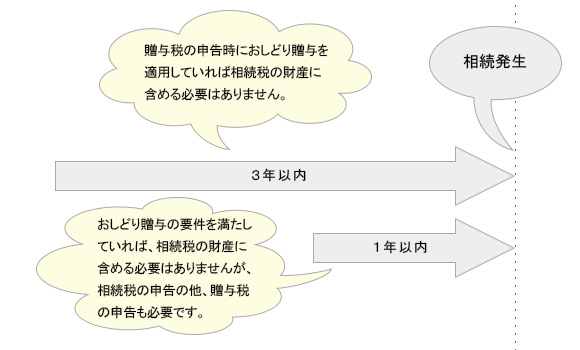

2. 贈与後3年以内に相続が発生した場合

このおしどり贈与の話をすると、相続税では、3年以内に贈与した財産は相続財産に加えて相続税を計算し、支払った贈与税は相続税から控除されるという規定があるので、贈与後3年以内に贈与者が亡くなった場合には結局相続税で税金を払うことになり、意味が無くなってしまうのではないかという質問を受けることがあります。

しかし、配偶者控除の特例を受けた財産については相続財産に加える必要はありませんし、贈与者が贈与をした年に死亡した場合についても、上記の要件を満たし、贈与税の申告を行うことで相続税の対象外となります。

つまり、配偶者控除は条件こそ合えば大きな節税手段と言えるでしょう。しかし、不動産を現物で贈与する場合には、法務局で所有権移転の登記をする必要があり、登録免許税(評価額の2%)がかかりますし、不動産取得税もかかります。また、贈与後に受贈者が先に亡くなる可能性もあり、そうなりますと贈与時に支払った登録免許税と不動産取得税は無駄となりますので、ケースバイケースとも考えられます。

そのため、贈与税のおしどり贈与(配偶者控除)は各家族の条件に合わせて、税理士などの専門家に相談されてから進めるのが良いでしょう。

【次の記事】:へそくりは相続税の対象になるか?

【前の記事】:相続時精算課税適用者の債務控除