チェスター相続税実務研究所

未分割の家屋に居住している相続人は家なき子に該当するか

2016/07/20

事例

・相続人は代襲相続により孫A、孫Bの2人。A、Bの父Cは被相続人の相続開始の三年前に亡くなっています。

・Cの相続について、Cの相続人はAとB及びCの配偶者Dの3人です。

・Cの遺産分割協議は被相続人の相続開始日において行われておらず、未分割の状態となっていました。

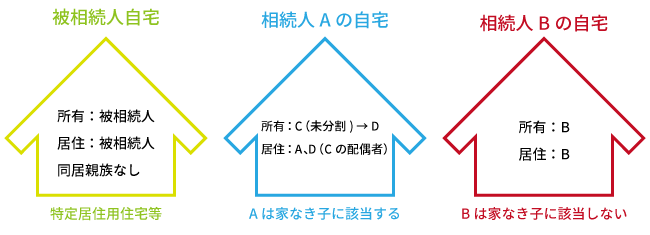

・相続開始日において、AはC名義の家屋にDと居住、Bは自己の持ち家に居住していました。

・被相続人は生前1人暮らしをしており、同居していた親族はいません。

・被相続人の相続開始後すぐにCの遺産分割協議がA、B、Dで行われ、Cの配偶者Dが全ての財産を取得する内容で成立し、家屋の登記も完了しています。

上記の状況において、孫Aは家なき子に該当し、被相続人が居住していた宅地について、特定居住用の小規模宅地等の特例は適用できるのでしょうか。

問題となるのは、孫Aは家なき子特例(措法第69条の4第3項第2号ロ)に規定される「相続開始前3年以内に自己またはその配偶者の所有する家屋に居住したことがない者」に該当するかどうかです。被相続人の相続税の申告期限内に、Cの財産はその配偶者Dが相続する内容の遺産分割及び登記は完了しているものの、被相続人の相続開始日においてはAが居住していた家屋はCの名義のままになっています。

民法898条では「相続人が数人あるときは、相続財産は、その共有に属する。」と規定されており、Cの遺産分割が成立するまでの期間は、C名義の家屋はその相続人であるAとDの共有状態にあり、持ち家があると判断されてしまうのではないでしょうか。

この点、遺産分割は、相続開始の時に遡って効力を生じ、各相続人が分割によって取得した財産は、相続開始時に被相続人から直接承継したことになります。

そのため、Cの遺産分割協議の成立によって、Aが居住する家屋はCの配偶者Dのみが所有している状態になるため、Aは自己の所有する家屋に居住したことがない者に該当することになり、特定居住用の小規模宅地等の特例の適用が可能になると考えられます。