チェスター相続税実務研究所

≪課税時期直前に合併している非上場株式の評価(配当還元方式)について≫

2016/06/06

非上場株式の評価にあたり、対象会社は相続開始直前に合併しています。配当還元方式で評価する場合の計算方法はどうすればよいでしょうか?

【設例】

・相続発生日は平成28年7月15日です。

・被相続人は非上場会社A社(合併法人)の役員で所有株式数は約1%です。

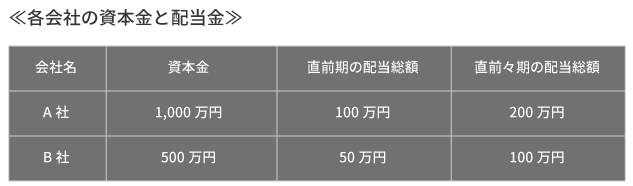

・A社は平成28年4月1日にB社を吸収合併(適格合併)しています。

・両社ともに決算日は3月31日です。

・合併比率は1:1であり、合併後の資本金は1,500万円、発行済株式総数は15,000株です。

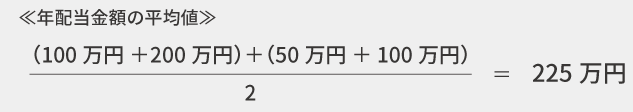

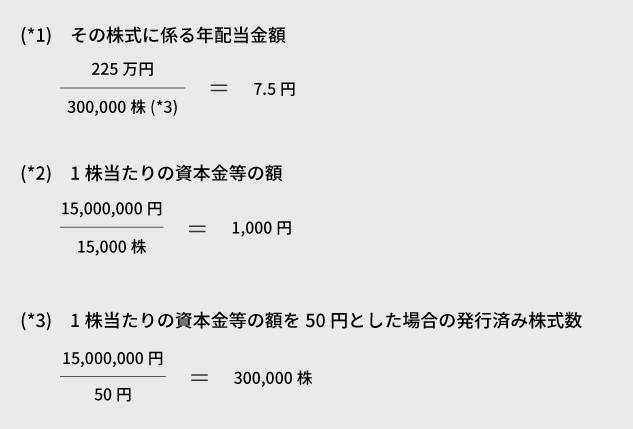

合併法人A社の評価をするにあたり、課税時期において合併後の決算申告書がまだ存在しません。そのため年配当金額は合併法人A社と被合併法人B社の合併前の決算申告書をそれぞれ参考にする必要があります。本設例の場合は、各会社の直前2年間の配当金額の合計金額の2分の1相当額を、年配当金額とみなして評価をしても差し支えない、と考えられます(算式は下記のとおり)。

なお、対等合併でない場合、合併前のA社とB社の株価評価(B社の株価は、形式的にA社の評価方法と同じく配当還元方式で算出したもの)を個々に行い、合併比率を基に各会社の株価を加重平均して評価計算することも妥当であると考えられます。

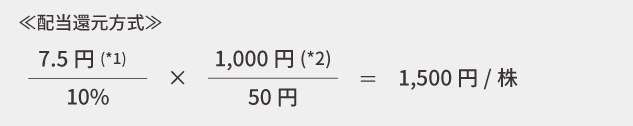

【算式(配当還元方式)】