チェスター相続税実務研究所

特定路線価の申請について

2015/03/02

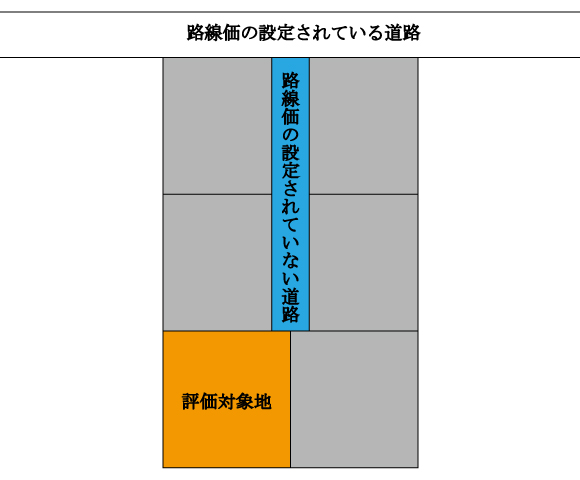

特定路線価は、路線価の設定されていない道路にのみ接している宅地について、その道路に接続する路線に設定された路線価を基に画地調整を行って評価することが実情に即さない場合に、評価通達14-3の定めにより、税務署長は納税義務者からの申出等に基づき設定することができるとされています。

国税庁のホームページ上にある「特定路線価設定申出書の提出チェックシート」を確認すると、特定路線価を設定すべき道路は原則として建築基準法上の道路に限られます。ただし、路線価図を見ると、まれに建築基準法上の道路でなくとも、路線価が設定されているケースがあるため、建築基準法上の道路でなくても特定路線価が設定されるケースもあり得ます。

特定路線価によって評価した時の相続税評価額と、路線価の設定されている道路からの旗振りによる相続税評価額とを比較検討した上で、必要に応じて特定路線価を使う、というのが理想ではありますが、最近の裁決事例で特定路線価を設定した後にその特定路線価を使わずに申告したところ特定路線価で評価すべきと否認されたケースもありますので特定路線価申請は慎重に行う必要があるでしょう。

そこで、比較検討の際は、特定路線価が付されるとした場合の、仮の特定路線価を算定して評価します。評価対象地の固定資産税路線価と、評価対象地付近の固定資産税路線価及び相続税の路線価とを比較して算定する方法です。

おおよその予測値を予め出しておくことで、特定路線価を申請した場合のメリット、デメリットを視覚化することができます。