「準確定申告」とは。亡くなった人の所得を申告する方法を税理士が徹底解説

亡くなった人の所得税は、相続人がかわりに確定申告をしなければなりません。

亡くなった人の所得について相続人がかわりに行う確定申告を準確定申告といいます。

準確定申告が必要になるのは、主に亡くなった人が自営業や不動産賃貸をしていた場合です。このほか、医療費控除などを適用して、源泉徴収された税金の還付を受けたい場合にも準確定申告をすることができます。

この記事では、亡くなった人の所得を申告する準確定申告について、

- どのような場合に必要か

- どのように手続きすればよいか

- どのようなことに注意すればよいか

といった点を中心に税理士が徹底解説します。

準確定申告の期限は死亡から4か月と短いですが、この記事を参考にすればスムーズに手続きをすることができるでしょう。

この記事の目次

1.死亡した年の所得について準確定申告が必要

所得税の確定申告は通常、翌年の2月16日~3月15日の間に行いますが、亡くなった人は確定申告をすることができません。確定申告をする前に亡くなった人の所得は、本人にかわって相続人が申告します。

亡くなった被相続人のかわりに相続人が行う確定申告を準確定申告といいます。準確定申告ができるのは相続人と包括受遺者(※)です。ただし相続放棄した人は除きます。

準確定申告では、被相続人が死亡した年の1月1日から死亡日までの所得について確定申告をします。

(※:包括受遺者とは、遺言により遺産の「全部」あるいは「3分の1」といったように割合を定めて遺産をもらう人をさします)

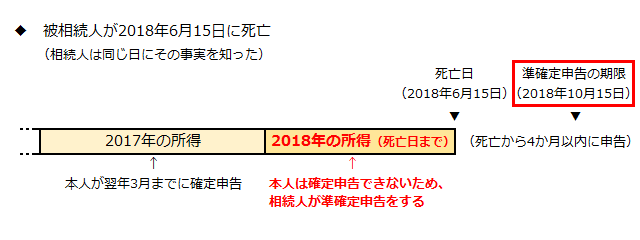

1-1.準確定申告の期限は死亡から4か月後

準確定申告の期限は通常の確定申告とは異なり、相続の開始(被相続人の死亡)を知った日の翌日から4か月以内と定められています。

被相続人が死亡した日と相続人がそのことを知った日が同じであるなら、死亡日の4か月後の応当日が準確定申告の期限となります。

たとえば、被相続人が6月15日に死亡して相続人が同じ日にそのことを知った場合は、準確定申告の期限は10月15日となります。

(このあとの説明では、被相続人が死亡した日と相続人がそのことを知った日は同じであるものとします)

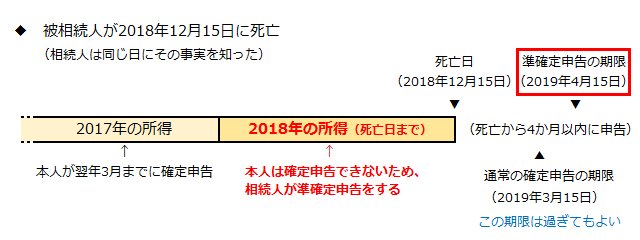

被相続人が12月15日に死亡した場合は、準確定申告の期限は翌年の4月15日となります。このとき、通常の確定申告の期限(3月15日)は過ぎてしまいますが、4月15日までに申告すれば問題はありません。

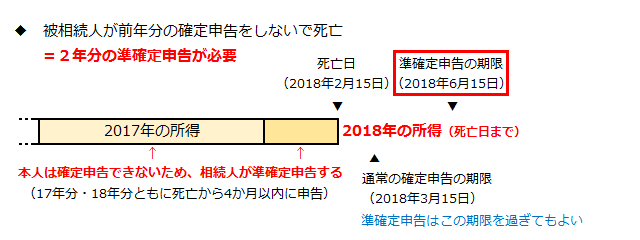

1-2.前年分の確定申告前に死亡したときの準確定申告は2回分必要

被相続人が前年分の確定申告をする前に死亡した場合は、前年分と本年分の準確定申告が必要になります。

このときは、前年分の準確定申告の期限も相続開始を知ってから4か月以内となります。通常の確定申告の期限(3月15日)は過ぎてしまいますが、4か月以内に申告すれば問題はありません。

たとえば、被相続人が前年分の確定申告をしないまま2月15日に死亡した場合は、準確定申告の期限は前年分・本年分ともに6月15日となります。

1-3.海外移住で準確定申告が必要になることも

準確定申告は、人が亡くなったときのほか1年以上の予定で海外に移住するときも必要になる場合があります。

海外に移住するときの準確定申告は、人が亡くなったときの準確定申告とは次のような点が異なります。

- 申告は本人が行う

- 期限は本人が出国する日まで

- 国内で納税事務を代行する納税管理人を定めれば準確定申告は必要ない

所得が給与所得のみの場合は勤務先で年末調整が行われるため、準確定申告をする必要はありません。

2.準確定申告をしなければならないケース・したほうがよいケース

準確定申告は必ずしなければならないケースと、義務ではないものの申告をしたほうがよいケースがあります。

2-1.準確定申告をしなければならないケース

亡くなった被相続人が生前に次のような事情で所得税の確定申告をしていた場合は、死亡した年の分の準確定申告が必要です。

- 事業を行っていた(個人事業として)

- 不動産を貸し出していた(アパート、駐車場など)

- 2か所以上から給料をもらっていた

- 一定額を超える収入があった

給与:2,000万円超、年金:400万円超

副収入(必要経費を除く):20万円超 - 同族会社の役員で会社から利子や賃料を受け取っていた

たとえば、被相続人の年金収入が400万円以下で、その他の所得も20万円以下であった場合は、準確定申告をする必要はありません。

生前に確定申告をしていなくても、死亡した年に特別な事情による所得があれば準確定申告が必要になります。たとえば次のような場合です。

- 保険金をもらった(相続税、贈与税の対象となる場合を除く)

- 不動産を売却した

- 株式を売却した(源泉徴収されている場合を除く)

準確定申告が必要であるにもかかわらず期限までに申告をしなければ、所得税の税額に加えて加算税や延滞税が課されます。罰則の詳しい内容は「4.準確定申告をしなかった場合の罰則」でお伝えします。

2-2.準確定申告をしたほうがよいケース

被相続人の給与や年金から所得税が源泉徴収されていた場合は、準確定申告は不要です。

ただし、準確定申告をすることで税金の還付が受けられる場合があります。たとえば次のような場合です。

- 年金、配当金などから源泉徴収された税額が本来の税額よりも多い場合

- 高額の医療費を負担して医療費控除を受ける場合

還付の申告は権利であって義務ではありません。申告しなかったことで罰せられることもありません。しかし、まとまった金額の税金が還付される見込みであれば、準確定申告することをおすすめします。

還付の申告は準確定申告の期限を過ぎても5年以内であれば受け付けてもらえます。ただし、後ほどお伝えするように、還付金は相続税の課税対象になります。相続税が課税される見込みがある場合は、早めに還付を受けるようにしましょう。

3.準確定申告の具体的な手続き

準確定申告の申告書を提出する人、提出する場所、提出の期限は次のとおりです。

- 提出する人:相続人全員

- 提出場所:亡くなった被相続人の住所地の税務署

- 期限:相続の開始(被相続人の死亡)を知った日の翌日から4か月以内

準確定申告は原則として相続人全員が連名で申告をします。相続人の誰かが代表して申告することもできますが、申告の内容は他の相続人に伝える必要があります。

提出場所は被相続人の住所地の税務署です。申告する人の住所地の税務署ではないため注意しましょう。住所地を管轄する税務署は、「管轄税務署を検索」で調べることができます。

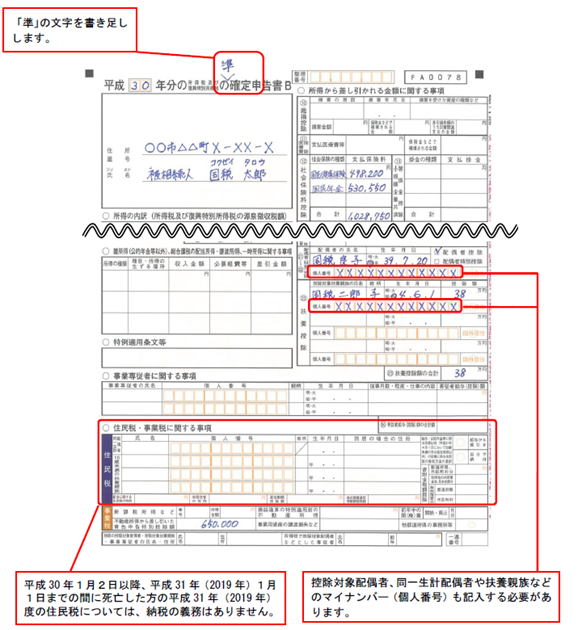

この章では、確定申告書の記入方法と添付書類について詳しくお伝えします。準確定申告専用の申告書の様式はないため、通常の確定申告書の様式を使用します。

3-1.確定申告書第一表の記入方法

準確定申告は亡くなった被相続人の名前で行いますが、実際に申告するのは相続人であるため、申告書には相続人の氏名やマイナンバー(個人番号)も記入します。

3-1-1.相続人が1人の場合

(画像引用元:国税庁ホームページ「死亡した方の準確定申告をする場合①(相続人や包括受遺者が1人のとき)」)

- 準確定申告であることを示すため、表題に「準」の字を書き加えます。

- 住所と氏名の欄は被相続人と相続人の両方について記入します。

- 上の余白には被相続人の死亡年月日と相続人のマイナンバーを記入します。

- 被相続人のマイナンバーは不要なので空白にしておきます。

- 印鑑は相続人のものを押印します。

- その他の記載事項は通常の確定申告書と同様です。

画像は申告書Aを使用する場合のものです。申告書Bを使用する場合は様式が異なりますが、記載事項はおおむね共通しています。

3-1-2.相続人が2人以上の場合

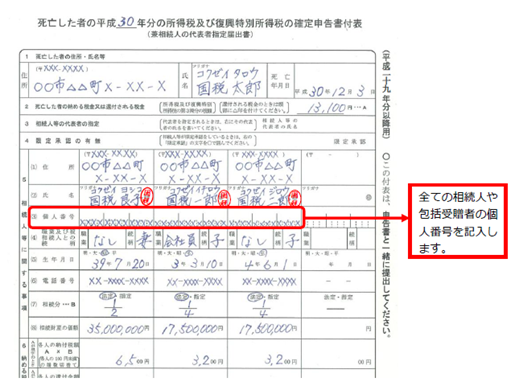

相続人が2人以上いる場合は、申告書第一表のほか確定申告書付表の提出が必要です。相続人の住所、氏名、マイナンバーなどは確定申告書付表に記入します。

申告書第一表の記入方法は次のとおりです。

(画像引用元:国税庁ホームページ 確定申告書の記載例「死亡した方の準確定申告をする場合②(相続人や包括受遺者が2人以上のとき)」)

- 準確定申告であることを示すため、表題に「準確定」と記入します。

- 住所と氏名の欄は被相続人のものを記入します。

- 相続人の住所、氏名、被相続人の死亡年月日、相続人のマイナンバーは確定申告書付表に記入するため、第一表には記入しません。

- 印鑑の押印は不要です。相続人の印鑑は確定申告書付表に押印します。

- 被相続人のマイナンバーは不要なので空白にしておきます。

- その他の記載事項は通常の確定申告書と同様です。

画像は申告書Bを使用する場合のものです。申告書Aを使用する場合は様式が異なりますが、記載事項はおおむね共通しています。

確定申告書付表の記入方法は次のとおりです。

(画像引用元:国税庁ホームページ 確定申告書の記載例「死亡した方の準確定申告をする場合②(相続人や包括受遺者が2人以上のとき)」)

- 被相続人の住所、氏名、死亡年月日を記入します。

- 納める税金または還付される税金の総額を記入します。

- 相続人の代表者を定めるときはその人の氏名を記入します。

- 遺産相続で限定承認(※)をしている場合は「限定承認」の文字を○で囲みます。

- 相続人全員の住所、氏名、マイナンバーなど必要事項のほか、相続割合(相続分)、相続財産の価額も記入します。氏名の横には印鑑を押印します。

- 各人の納付税額または還付金額を計算して記入します。

- 還付を受ける場合は銀行口座など受け取り方法を指定します。

(※:限定承認は、相続した財産の範囲内で被相続人の債務を引き継ぐ相続の方法です)

詳しい記入方法は確定申告書付表の裏面に記載されているので参照してください。

この様式ではマイナンバーが他の相続人に知られてしまいます。マイナンバーを他の相続人に知られたくない場合は、他の相続人とは別に準確定申告書と付表を提出することもできます。

3-2.確定申告書第二表の記入方法

(画像引用元:国税庁ホームページ 確定申告書の記載例「死亡した方の準確定申告をする場合②(相続人や包括受遺者が2人以上のとき)」)

- 準確定申告であることを示すため、表題に「準」の字を書き加えます。

- 被相続人の住所、氏名を記入します。

- 1月2日から翌年1月1日までに死亡した人に住民税は課税されないため、住民税に関する事項を記入する必要はありません。

- その他の記載事項は通常の確定申告書と同様です。

画像は申告書Bを使用する場合のものです。申告書Aを使用する場合は様式が異なりますが、記載事項はおおむね共通しています。

3-3.準確定申告に必要な添付書類

準確定申告に必要な添付書類は、通常の確定申告と同じく源泉徴収票、生命保険等の控除証明書、医療費の領収書などです。

このほか、申告する人のマイナンバー関係書類(本人確認書類)の添付も必要です。複数の相続人の連名で申告する場合は、全員分のマイナンバー関係書類が必要です。

マイナンバーカード(個人番号カード)がある場合は、両面のコピーを添付します。

マイナンバーカードがない場合は、マイナンバーの通知カードと運転免許証やパスポートなどを組み合わせてコピーを添付します。マイナンバーカードがない場合に本人確認書類として使用できるものは以下のとおりです。

| 番号確認書類と身元確認書類の両方が必要 | 番号確認書類の例(次のいずれかのもの)

|

|---|---|

身元確認書類の例(次のいずれかのもの)

|

4.準確定申告をしなかった場合の罰則

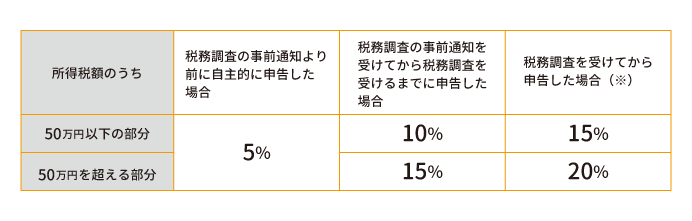

期日までに準確定申告をしなかった場合は、本来の税額に加えて無申告加算税と延滞税が課されます。

- 無申告加算税:期限までに申告しなかったことに対するペナルティ

- 延滞税:納税が遅れたことに対する利子にあたるもの

4-1.所得税の税額に対する無申告加算税の税率

所得税の税額に対する無申告加算税の税率は次のとおりです。

(※)過去5年以内に所得税で無申告加算税または重加算税を課されたことがある場合は税率が10%加算されます。

課税を免れようとして証拠書類を偽装するなど特に悪質な場合は、無申告加算税のかわりに重加算税が課されます。重加算税の税率は40%です(過去5年以内に所得税で無申告加算税または重加算税を課されたことがある場合は50%になります)。

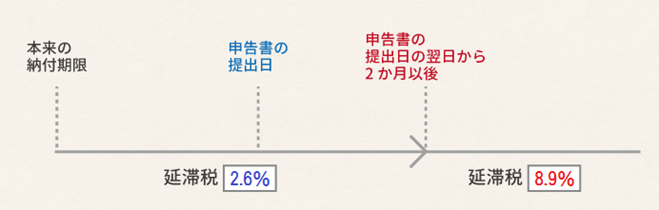

4-2.所得税の税額に対する延滞税の税率

所得税の税額に対する延滞税は、本来の納期限の翌日から所得税を納付した日までの日数に応じて計算されます。

税率は、申告書を提出した日の翌日から2か月を境に2段階に分かれています。

- 申告書提出日の翌日から2か月以内の期間:年2.6%

- 申告書提出日の翌日から2か月を超える期間:年8.9%

(※)税率は2018年1月1日~2019年12月31日のものです。これ以外の期間の税率は国税庁ホームページで確認してください。

5.準確定申告についての注意点

準確定申告では、申告書の書き方以外にも注意しておきたい点があります。この章では、準確定申告をするときの注意点と、納税と還付についての注意点をご紹介します。

5-1.準確定申告をするときの注意点

5-1-1.所得控除できるのは死亡までに支払ったものだけ

準確定申告で医療費控除や社会保険料、生命保険料、地震保険料などの控除を受けるときは、被相続人が死亡するまでに支払いを済ませたものが対象になります。

配偶者控除や扶養控除など人的控除については、被相続人が死亡した日の現況で適用を判断します。

5-1-2.e-Taxでは準確定申告できない

通常の所得税の申告はe-Taxを利用することができますが、被相続人の死亡による準確定申告では利用することができません。

確定申告書とその付表に必要事項を記入のうえ、被相続人の住所地の税務署に提出します。窓口に出向いて提出するほか、郵送することもできます。

5-1-3.個人事業主は消費税の準確定申告も必要

被相続人が個人事業主で消費税の課税事業者であった場合は消費税の準確定申告も必要です。期限は所得税の準確定申告と同じく、相続の開始があったことを知った日の翌日から4か月以内です。

消費税の準確定申告については、「消費税の準確定申告手続きとは」を参照してください。

5-2.納税と還付についての注意点

5-2-1.納税額と還付金は実際の相続割合で分ける

準確定申告は相続人全員の連名で行いますが、納める税額は各人が遺産を相続した割合に応じて負担します。還付を受ける場合も、各人の相続割合に応じて受け取ります。

遺言や遺産分割協議で相続割合が決まっている場合は、その割合で分けます。ただし、実際は準確定申告の時点で遺産分割ができていないことが多く、その場合は法定相続分で分けます。

納税額や還付金を分ける割合や分けた後の各人の金額は、確定申告書付表に記入します。

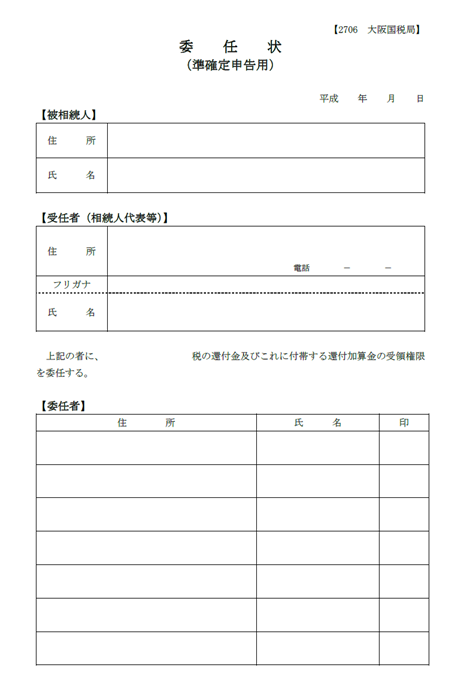

5-2-2.代表者が還付金を受け取る場合は委任状が必要

相続人の代表者が一括で還付金を受け取る場合は、委任状が必要です。

委任状には代表者以外の相続人全員が記名し、認印を押印します。

(画像引用元:国税庁ホームページ「委任状(準確定申告用)」)

様式は一例として大阪国税局のものを掲げています。他の地域で提出する場合は、税務署で確認してください。

5-2-3.還付金は相続税の課税対象になる

準確定申告をして受け取った還付金は相続税の課税対象になります。

還付金は被相続人の死亡後に相続人が受け取るものですが、還付を受ける権利は被相続人が存命のうちからあると考えられています。したがって、還付金は被相続人の財産として相続税の課税対象になります。

ただし、還付金と一緒に受け取る還付加算金は被相続人の財産ではなく相続税の課税対象にはなりません。相続人のその年の所得(雑所得)となります。

「2-2.準確定申告をしたほうがよいケース」では、還付の請求ができる期間を5年以内とお伝えしました。しかし、相続税の申告には還付金も含める必要があるため、相続税の申告が必要な場合は早めに還付を受けるようにしましょう。

6.相続税の申告も必要な場合

ここまでは、準確定申告について詳しくご紹介しました。準確定申告のみであれば、確定申告の経験がある方ならばそれほど難しいものではありません。また、生前に確定申告を依頼していた税理士がいる場合には、引き続きその税理士にお願いするとスムーズでしょう。

しかし、相続税申告も必要である場合には話が変わってきます。というのも、相続税申告は確定申告や準確定申告と比べてはるかに難易度が高くなるためです。

相続税申告は収入や経費についての申告を行う確定申告と異なり、被相続人から受け継いだ不動産や現預金、株式など全てが対象となります。それらを全て洗い出し、それぞれに応じた方法で評価・計算する必要があるため相続税申告は難しいと言われるのです。

相続税申告が必要な場合には、相続税申告の部分だけでも税理士に依頼することを検討しましょう。オプション扱いになるケースが一般的ではありますが、良心的な価格で準確定申告も併せて対応してくれる税理士も多いでしょう。

年間1,500件以上の相続税申告を行う税理士法人チェスターでも、準確定申告を相続税申告と併せて承っております。相続税申告が必要な方は初回面談を無料でご利用頂けますので、準確定申告と相続税申告の両方が必要な方はお気軽にご相談ください。

【関連記事】

遺産相続の確定申告~所得税は原則不要・相続税は原則必要~

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

-

税務一般編