チェスターNEWS

海外居住者は要注意! 相続税・贈与税の納税義務範囲の見直し

平成29年度税制改正において、相続税・贈与税の納税義務範囲の見直しが行われました。

改正ポイントは下記の通りで、相続人等の中に海外居住者がいる場合は注意が必要です。

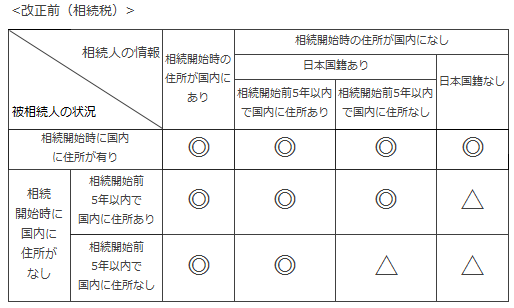

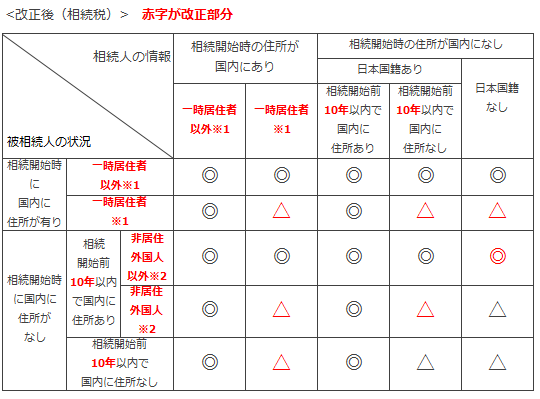

海外居住期間が”5年超”から”10年超”に

改正前は、財産をあげる方(被相続人または贈与者)と財産を取得する方(相続人等または受贈者)の双方の海外居住期間(※)が5年超である場合には、日本の相続税・贈与税は日本国内にある財産にのみ課税されていました。この5年超の要件が、今回の税制改正により10年超に拡大されました。

※海外居住期間とは、日本国内に住所を有していない期間を指します。

日本国籍なし・国内に住所なしの場合でも、国外財産が課税対象に

改正前は、財産をあげる方が相続開始時や贈与時に国内に住所がなく、かつ、財産を取得する方が日本国籍なし・国内に住所がない場合は、国外財産には相続税・贈与税が課税されませんでした。今回の税制改正では、この「日本国籍なし・国内に住所なし」の方でも、財産をあげる方が過去10年以内に国内に住所がある場合には、国外財産についても相続税・贈与税が課税されるようになりました。

改正前の要件では、親が子に海外財産を贈与する際に、子が日本国籍なし・国内に住所なしの要件を満たしていると、親が一時的に住所を海外に移してしまえば日本での贈与税が課されない為、租税回避の一つとして用いられることがありました。今回の改正では、この「親の一時的な海外移住」の場合では国外財産についても贈与税が課されるようになり、課税範囲が拡大されたかたちです。

この他、外国人の駐在員のような一時的に日本に居住する方については、課税対象が縮小されるように改正されました。

なお、この改正は平成29年4月1日以降に相続若しくは遺贈、または贈与により取得する財産に係る相続税または贈与税について適用されます。

↓

◎ … 国内財産および国外財産に課税

△ … 国内財産のみに課税

※1 一時居住者 … 相続開始時に在留資格を有する者であって、相続の開始前15年以内において国内に住所を有していた期間の合計が10年以下である者

※2 非居住外国人 … 日本国籍のない者で、相続の開始前15年以内において国内に住所を有していた期間の合計が10年以下である者

【次の記事】:29年度改正の農地に係る相続税等の納税猶予の要件を緩和

【前の記事】:私道の評価を巡る裁判・評価通達24の適用可否について