チェスターNEWS

相続税・贈与税の課税財産の範囲が拡大される?

2017/01/17

関連キーワード: 税制改正

1.現行法での納税義務者の区分

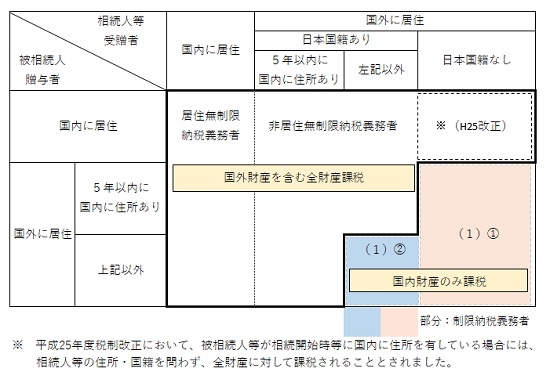

現行の相続税法は、相続人等の住所・国籍や被相続人等の住所に応じて、納税義務者の区分と課税財産の範囲が異なることになります。この区分に応じて相続税等の課税の有無を判断することとなるため、このまま法改正された場合には、重要な改正項目の一つであるといえます。

では、現行法の納税義務者の区分はどのようになっているか改めて確認しておきたいと思います。ここでは、贈与税における特定納税義務者については解説を省略させて頂きます。

(1)国内財産のみ課税対象となる場合(制限納税義務者となる場合)

① 被相続人等が国外に居住しており、相続人等が国外居住、かつ、外国籍の場合

② 被相続人等及び相続人等が、ともに相続等の時前5年以内に国内に居住したことがない場合

(2)全財産が課税対象となる場合(居住無制限、非居住無制限納税義務者となる場合)

(1)に該当しない場合

《現行法における納税義務者の区分》

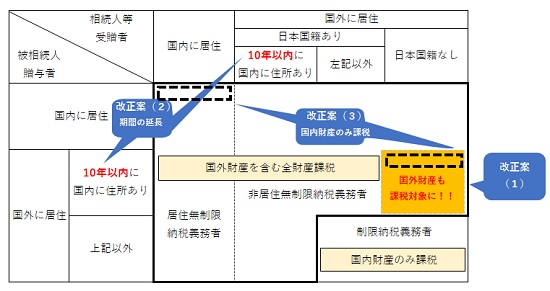

2.平成29年度の税制改正大綱において見直しが予定されている納税義務者区分

今回の改正大綱においては、全財産に対して課税する納税義務者の範囲の拡大と一時的に国内に滞在していた場合についての課税範囲の緩和が予定されています。具体的には以下の点について見直しが行われる予定となっています。

(1)制限納税義務者の範囲の拡大

現行法では、上記(1)①に該当する場合には、国内財産のみ課税対象とされていますが、改正案では国外に居住する被相続人等が相続等の時前10年以内に国内に住所を有していたことがある場合に、外国居住、かつ、外国籍の相続人等については非居住無制限納税義務者となり、国外財産を含む全財産が課税対象となります。

(2)国外居住時における過去の国内居住期間の範囲の拡大

被相続人等・相続人等ともに、相続等の時において国外に居住している場合には、過去に国内に居住していたことがあるか否かについての判断が必要となることがあります。現行法では、相続等の時前5年以内の住所地で判断されていますが、改正案では10年以内に範囲が拡大されています。

(3)一時的滞在者の相続における課税財産の範囲

現行法では、一時的に国内に居住していた場合であっても、全財産が課税対象となっています。この点について、改正案では被相続人等及び相続人等が次のいずれかの要件を満たす場合には、国内財産のみが課税対象とされることになります。

① 被相続人等、相続人等がともに一時的滞在である場合

② 上記2(1)の要件の中で、被相続人等が相続等の時前10年以内に住所を有していた期間につき一時的滞在であった場合

| (参考)一時的滞在者の範囲 1.出入国管理及び難民認定法別表第一の在留資格をもっていること 2.国内に住所を有している期間が相続等時前15年以内に合計で10年以下であること |

この改正の適用開始時期は、平成29年4月1日以後に相続等より取得する財産について課される相続税または贈与税について適用されることが予定されています。 今回の改正は現行法の隙間を狙った節税スキームを封じるための見直しが主となっています。また、一時的滞在者に対する課税制度については、平成25年度の税制改正当時から違和感の残る改正であったため納得の改正と感じています。

【次の記事】:相続税の課税対象者数が過去最高人数を記録 ~例年の約2倍に~