チェスターNEWS

海外投資に係る申告漏れには注意が必要

2016/12/05

関連キーワード: 税務調査

10月28日に「平成27年事務年度における所得税及び消費税調査等の状況」が国税庁より公表されました。

今回はその中でも特に富裕層に対する調査状況について触れたいと思います。

近年は、資産運用の多様化・国際化が進んでおり、海外の金融機関に口座を開設することや不動産を所有することは珍しくありません。最近ではパナマ文書の問題等もあり、国税庁では平成28事務年度においても引き続き富裕層に対する調査に積極的に取り組んでいると公表しています。

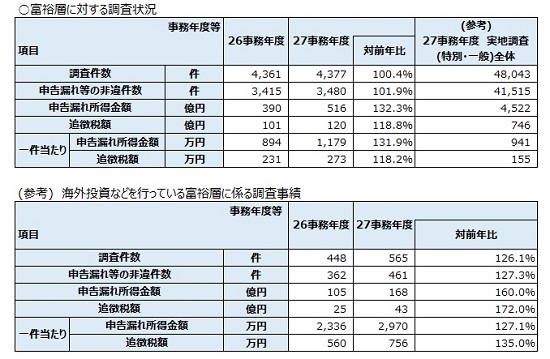

平成27事務年度における富裕層に対する調査件数は4,377件(平成26事業年度比+0.4%)で、その約8割である3,480件(同+1.9%)で申告漏れが見つかっています。1件当たりの追徴税額については273万円(同+18.2%)となっています。

このうち海外投資などを行っている富裕層に限って見てみますと、調査件数は565件(同+26.1%)、申告漏れ件数は461件(同+27.3%)、追徴税額は756万円(同+35.0%)となっており、国税庁が注力していることがわかります。

海外財産の相続税申告が必要となる方は、居住無制限納税義務者及び非居住無制限納税義務者であり、ほとんどの方が対象となります。

(居住無制限納税義務者についてはこちらをご参照ください)

税務調査が入ると約8割の確率で追徴課税がされ、その金額は年々高額となってきています。調査に入られないようにするためにも、当初申告時に海外財産の申告が必要なのかどうかなど申告すべき財産の範囲をしっかりと把握しておくことが大事になります。申告が必要な財産の範囲がわからない場合には、是非弊社にご相談ください。

【次の記事】:相続税の調査~海外資産の申告漏れ、国外送金調書等がきっかけに~

【前の記事】:死亡保険金の非課税枠UP!?