- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 借地権と相続税

- 借地権の土地評価明細書への記載方法

借地権の土地評価明細書への記載方法

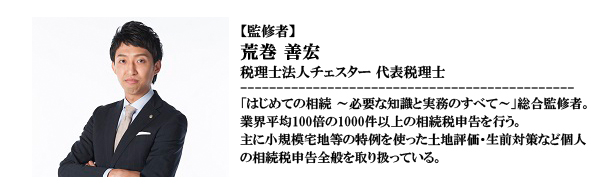

土地評価明細書の必要情報を記載

評価明細書を記載するにあたり、必要な情報は以下の資料で確認することができます。

①土地の登記簿

法務局で取得できます。

②路線価図

以下HPで確認できます。

http://www.rosenka.nta.go.jp/

③調整率表

評価明細書と同様、国税庁HPでダウンロードできます。

これらの資料が揃ったら、この資料をもとに、評価明細書を記載していきます。

各項目を、該当の番号の資料から転記していきます。

【参考】

第1表の記載方法については、借地権でない、通常の土地の記載方法と同様です。

間口距離、奥行距離、不整形地については、土地の測量に基づく情報ですので、測量をしていない場合には記載が難しいかもしれません。

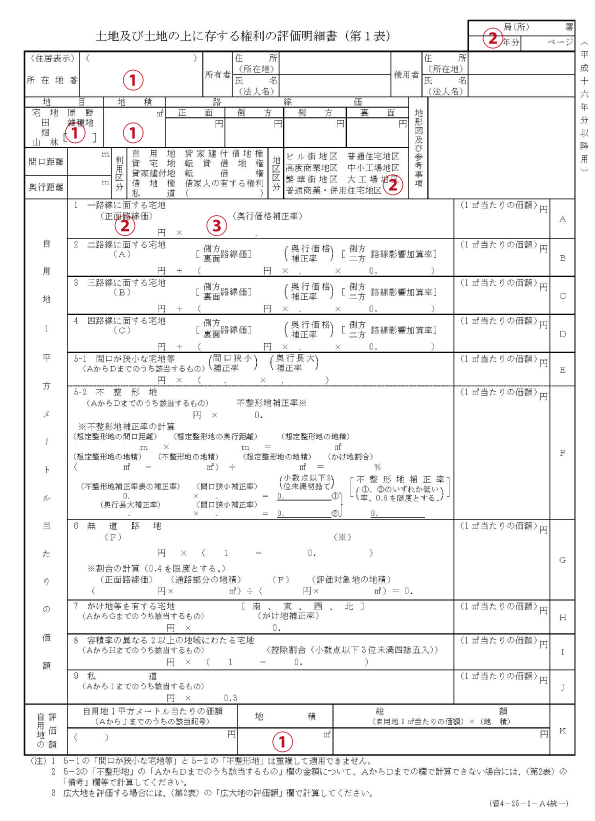

第1表の最後の欄で、自用地の評価額が出たところで、借地権特有の書き方としては、第2表になります。

この「総額計算による価額」の利用区分欄について、「借地権」または「貸家建付借地権」の箇所を記載します。

借地権のある土地を自分で使っている場合には、「借地権」。その土地に建っている建物を第三者に貸している場合には、「貸家建付借地権」となります。

「自用地の評価額」には、第1表で計算した評価額をそのまま記載します。

「借地権割合」には、②路線価図で確認した、借地権割合を記載します。

※路線価図の見方については「相続した借地権の計算方法。普通借地権と定期借地権の評価とは。」に記載しています。

貸家建付借地権の場合には、更に、「借家権割合」の欄に「0.3」と記載します。

これは大部分の地域において、一律に「0.3」と割合が定められています。

「賃貸割合」には、総面積のうち、貸している部分の面積を記載します。

たとえば、4室あるうちの3室だけを貸している場合には、分母に4室の面積、分子に3室分の面積を記載します。

そうして計算された金額を、「総額」欄に記載します。

これが、借地権の評価額となります。

なお、以上は普通借地権の場合の評価明細書の記載方法です。

借地権が定期借地権の場合には、また違うフォーマットに従って記載する必要があるのでご留意ください。

※普通借地権と定期借地権の違いは「借地権を相続したら押さえておくべき基礎知識とポイント」に記載しています。

借地権と相続税

- 貸している土地の上に他人の家が建っている

- 建てている家の土地は人から借りている

借地権がある土地を相続した場合は、評価が複雑で土地の価額を求めるのが難しいです。

どのようにして借地権のある土地の価額を求めるのか、そして相続税はいくらになるのか。

土地の評価方法や評価明細書の書き方などの情報を公開しています。

借地権と相続税をみる