- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 相続税の債務控除すべて

- 被相続人の医療費、準確定申告で控除済のものをさらに控除できる?

被相続人の医療費、準確定申告で控除済のものをさらに控除できる?

人が亡くなる前後に医療費の支払いはつきものです。

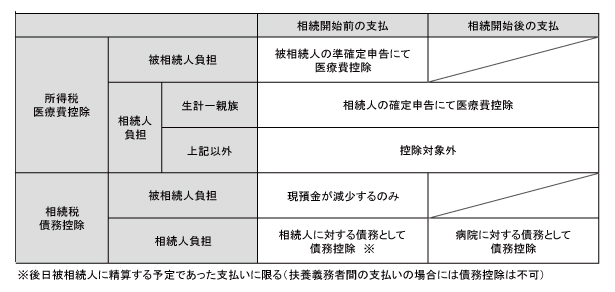

医療費を亡くなる前に支払ったのか、後に支払ったのか、被相続人が支払ったのか、相続人が支払ったのかなどの要因により相続税、所得税の取り扱いが変わってきます。

1.所得税の医療費控除

① 相続人が負担した場合

相続人が被相続人の医療費を負担していた場合において、その相続人が被相続人と生計を一にしていた場合には、その被相続人の医療費は相続人の所得税の計算において医療費控除の対象となります。

逆に生計が別であった場合には相続人であっても被相続人の医療費は控除対象とはならないのです。

② 被相続人が負担した場合

まず、亡くなったあとに被相続人が自分の医療費を支払うことはできないので考慮の対象外とします。

亡くなる前に支払った医療費は、被相続人の準確定申告において医療費控除の対象となります。

2.相続税の債務控除

① 相続人が負担した場合

相続開始前の支払

被相続人が亡くなる前に相続人が被相続人の医療費を立て替えていることは多々あると思います。このような場合には、その医療費は、相続開始前の支払いであっても債務控除の対象となります。

ただし、扶養義務者間の当然の支払いの場合には、立替ではないと判断され、債務控除ができない場合もありますので注意が必要です。

相続開始後の支払

一番多いケースです。被相続人の入院費を死亡後に相続人が支払うケースです。こちらは、当然のこととして債務控除の対象となります。

また、上記1①に記載があるように、被相続人と相続人が生前、生計を一にしていた場合には、相続人の所得税の計算において医療費控除の対象にもできるのです。

② 被相続人が負担した場合

上記1と同様に、相続開始後の支払いについては、亡くなったあとに被相続人が自分の医療費を支払うことはできないので考慮の対象外とします。

相続開始前の支払いについては、債務控除というよりは、支払った医療費分だけ現預金が減少していることになるため、その分相続税も減ることになります。

相続税の債務控除すべて

債務控除に関する情報を無料で公開中。

亡くなった方自身の借金等だけでなく『葬式費用』も債務控除に含まれ、うまく使えば節税効果も見込める控除です。

しかし、債務控除の一番の問題は「何が」葬式費用に該当するのかの判断。

例えば、墓石は葬式費用にならないが、戒名料は葬式費用に該当するなど。知識がなければ必要のない税金を支払ったり、申告ミスとして税務調査を受ける元になります。

債務控除を賢く使うために「相続税の債務控除のすべて」を見ると

- あなたは葬式費用でどこまで節税できるのか

- 債務控除を使うために書くべき申告書

- 葬式費用を債務控除に適用するために賢く使う具体的ノウハウ

これらすべての知識が身に付きます。

相続税の払い過ぎにならないように、今すぐに債務控除のすべてを確認してください。

債務控除を使って相続税を節税する